Depozitná politika je súbor opatrení zameraných na mobilizáciu peňažných prostriedkov právnických a fyzických osôb, ako aj štátneho rozpočtu zo strany bánk vo forme príspevkov (vkladov) za účelom ich následného obojstranne výhodného použitia.

Depozitná politika zahŕňa rozvoj prístupov založených na dôkazoch k organizácii vzťahov medzi komerčnými bankami a právnickými osobami, fyzickými osobami a štátom, pokiaľ ide o získavanie ich dočasne voľných finančných prostriedkov, ako aj definovanie cieľov a zámerov v tejto oblasti. vykonávanie praktických opatrení na ich realizáciu. Pri vykonávaní depozitnej politiky sa dodržiavajú zásady organizovania vkladových operácií a ich vzťah k celkovému obratu hotovosti, pomer ekonomických a organizačných metód pri vedení vkladových operácií, formy vkladových účtov a ich rozsah, postup pri otváraní a zatváraní vkladových účtov. vkladové účty, pravidlá pripisovania a výberu peňažných prostriedkov klientov, postup a podmienky prevodu peňažných prostriedkov z jedného vkladového účtu na druhý, lehoty na uchovávanie peňažných prostriedkov na vkladových účtoch.

Realizovať to bude len komerčná banka, ktorá neustále rozširuje rozsah služieb poskytovaných klientom, znižuje náklady, skvalitňuje úverové a hotovostné služby, poskytuje rôzne benefity pri obsluhe klientov, ponúka im rôzne druhy konzultácií a pod. súbor opatrení. Takáto komplexná služba zohráva významnú úlohu pri stanovení pomeru medzi úrovňami úrokových sadzieb úverových a vkladových operácií banky. Osobitný význam má výška úročenia vkladov, t.j. úroky vyplácané klientom komerčnej banky z prilákaných vkladov (vkladov), keďže základom depozitnej činnosti komerčných bánk sú operácie na prilákanie finančných prostriedkov.

Vo svetovej bankovej praxi sa vklady zvyčajne chápu ako zápisy v bankových knihách, ktoré naznačujú existenciu určitých požiadaviek klientov voči banke, alebo peňažné prostriedky, ktoré klienti vkladajú do banky na základe zmlúv, dohôd a depozitných povinností stanovených zákonom. Depozitné operácie sú preto operácie súvisiace s hromadením hotovostných vkladov bankami a ich umiestňovaním na príslušné vkladové účty. Na základe depozitných operácií komerčných bánk sa tvorí prevažná väčšina ich zdrojov využívaných na účely krátkodobého a dlhodobého poskytovania úverov podnikateľským subjektom a obyvateľstvu. Úloha vkladových operácií bude dostatočne významná, ak budú založené na dobre rozvinutej teórii depozitnej politiky.

V zahraničných priemyselných krajinách má depozitná politika množstvo spoločných znakov, čo je dané spoločným charakterom depozitných bankových operácií v krajinách s trhovou ekonomikou. V týchto krajinách tvoria vklady väčšinu pasív komerčných bánk, zatiaľ čo vlastný kapitál, rezervy, ostatné vypožičané prostriedky a pasíva zaberajú malé miesto. Organizácia vkladových operácií je taká, že:

V mnohých krajinách sú depozitné operácie bánk regulované zákonom, často sú najvšeobecnejšie podmienky pre ukladanie finančných prostriedkov stanovené v zákonoch o centrálnych bankách (Anglicko, Nemecko).

Uskutočňuje sa zjednotenie úrokových sadzieb a v Nemecku je zákonom stanovená lehota na oznámenie výberu prostriedkov jednotlivým vkladateľom zo sporiacich účtov. V Spojenom kráľovstve potrebuje banková inštitúcia získať licenciu od Bank of England, ktorá jej umožňuje prijímať vklady a v prípade porušenia

páchateľovi hrozí značná pokuta alebo odňatie slobody až na dva roky;

Komerčné banky vo významných objemoch priťahujú vklady od firiem a korporácií, neziskových organizácií a jednotlivcov, čo vytvára príležitosti na rozšírenie úverových aktivít bánk a zvýšenie likvidity ich bilancií;

Vkladové operácie sú sprevádzané poskytovaním širokej škály a vysokej kvality doplnkových služieb, čo vlastne znamená komplexný zákaznícky servis (malým vkladateľom je ponúkaná správa finančného majetku, vedenie účtov za energie, vyrovnanie spotrebiteľských úverov a pod. a veľkým vkladateľom sa ponúka leasingové a faktoringové služby, konzultácie o investičných otázkach, asistencia pri emisii akcií a pod.);

Obchodné banky pri vykonávaní vkladových obchodov využívajú rôzne zmluvy, zmluvy alebo záväzky na uloženie peňažných prostriedkov, na základe ktorých sa upravujú vzťahy medzi bankou a vkladateľom (takéto zmluvy alebo zmluvy môžu obsahovať osobitné podmienky na uloženie, vrátenie peňažných prostriedkov a ich použitie do banka).

Depozitná politika by mala vychádzať z objektívnych modelov tvorby a použitia peňažných príjmov a úspor právnických a fyzických osôb, ako aj štátu. Zároveň je potrebné zohľadniť najvýznamnejšie znaky vkladov právnických a fyzických osôb. Takou črtou je, že napríklad vkladov štátnych orgánov a právnických osôb v bankách je relatívne málo, sú veľké a majú pomerne rýchly obrat. Naopak, ložiská jednotlivcov sú oveľa početnejšie, ale menšie a otáčajú sa oveľa pomalšie. Operácie na prilákanie vkladov od obyvateľstva sa vyznačujú aj pracovnou náročnosťou.

Pri vykonávaní depozitnej politiky je potrebné brať do úvahy množstvo podmienok, medzi ktoré patrí určenie zdrojov bankových vkladov a štruktúra záväzkov a aktív bánk, stanovenie lehôt na vedenie peňažných prostriedkov vkladateľov, dosiahnutie maximálneho výnosu operácie, zohľadňujúce centrálne stanovené štandardy a „pravidlá hry.“ “ na úverovom kapitálovom trhu, zabezpečenie úplnej nezávislosti a zodpovednosti strán zapojených do depozitných transakcií atď.

Depozitná politika by mala zohľadňovať historicky stanovenú štruktúru záväzkov a aktív bánk, dynamiku ich pomerových ukazovateľov. To je dôležité pre analýzu likvidity súvah komerčných bánk. Uľahčí to aj optimálna kombinácia rôznych typov vkladov. Použitie rôznych vkladov umožňuje banke zabezpečiť ich najoptimálnejšiu štruktúru a na tomto základe jasne rozlišovať medzi úverovými zdrojmi podľa ich účelu a miery obratu, čo je dôležité pre zvýšenie úrovne likvidity bánk a posilnenie peňažného obehu. všeobecne. Pri vedení vkladovej politiky je dôležité určiť druhy vkladov právnických a fyzických osôb, formy vkladových účtov, postup pri otváraní, spôsob prevádzky a zatvárania týchto účtov, doby uchovávania pre účelové a termínované vklady. a maximálnych úrokových sadzieb vkladových operácií.

Vkladové operácie komerčných bánk sú spojené nielen s prevodom finančných prostriedkov od právnických a fyzických osôb na vklady, ale aj s vydávaním hotovosti klientom z príslušných vkladových účtov, v niektorých prípadoch aj s prevodom finančných prostriedkov z jedného vkladového účtu. inému. Preto by režim prevádzky rôznych typov vkladových účtov mal zahŕňať aj postup využívania hotovostných vkladov klientov bánk.

Netermínované vklady alebo bežné vklady sú teda určené na ich každodenné použitie klientmi ako platobný prostriedok, sú realizované a vyberané bez určenia lehoty a môžu byť kedykoľvek nárokované na žiadosť vkladateľa úplne alebo čiastočne. Vklady na požiadanie ukladajú zákazníci, ktorí chcú mať finančné prostriedky v likvidnej forme, a vyrovnanie takýchto vkladov sa uskutočňuje v hotovosti, šekmi, prevodmi alebo zmenkami. Zároveň je potrebné odlíšiť vklady na požiadanie od takzvaných „denných peňazí“, pokiaľ ide o jednodňový vklad.

Komerčné banky však majú väčší záujem o rozšírenie rozsahu termínovaných vkladov, pretože sa tým zvyšuje najstabilnejšia časť ich úverových zdrojov. Oproti bežným vkladom krátkodobého charakteru sa termínované vklady ukladajú na dlhšie obdobie a vkladatelia si ich môžu uplatniť po uplynutí ustanovenej doby. Zo strany investora je zmyslom dlhodobé umiestnenie dočasne voľnej hotovosti

zarábať vyššie úroky. O takéto vklady má záujem aj banka, ktorá ich môže ukladať vo forme úverov na dlhšie obdobie, a tým zvýšiť úrokový výnos. V prípade potreby môže klient vybrať (celý alebo čiastočný) termínovaný vklad aj pred termínom, avšak banka má právo výrazne znížiť výšku úrokov splatných vkladateľovi. Táto podmienka je špecificky upravená v zmluve o termínovanom vklade, ktorá je hlavným dokumentom vymedzujúcim práva, vzájomné povinnosti a ekonomickú zodpovednosť banky a vkladateľa ako dvoch rovnocenných spoločníkov.

Realizácia vedecky podloženej depozitnej politiky zahŕňa nielen zlepšenie súčasného systému vkladov ako formy akumulácie finančných prostriedkov podnikateľských subjektov, ale aj vytvorenie špeciálneho systému ekonomických stimulov, ktorý by mal podnietiť podniky, organizácie a verejnosť, aby si zachovali svoje súčasné peňažné príjmy a úspory na rôznych vkladových účtoch, záujem bánk o rozvoj rôznych typov vkladov, zavádzanie nových, progresívnejších a hospodárnejších foriem vkladových účtov.

Ciele vkladových operácií sa obmedzujú na sledovanie obchodných záujmov banky a zlepšovanie likvidity jej súvahy, čo si vyžaduje znalosť základných pravidiel vkladových operácií:

Vkladové operácie musia byť organizované tak, aby prispievali k prijímaniu bankových ziskov alebo vytváraniu podmienok na dosahovanie zisku v budúcnosti;

V procese organizácie vkladových operácií by mala byť zabezpečená rôznorodosť predmetov vkladových operácií a kombinácia rôznych foriem vkladov;

Pri vykonávaní bankových operácií je potrebné zabezpečiť vzťah a vzájomný súlad medzi vkladovými operáciami a operáciami na poskytovanie úverov z hľadiska podmienok a výšky vkladov a úverových investícií;

Osobitná pozornosť v procese organizácie vkladových operácií by sa mala venovať termínovaným vkladom, ktoré najviac podporujú udržanie likvidity súvahy banky;

Banka by sa pri organizovaní vkladových operácií mala usilovať o to, aby rezervy voľných (nezapojených do aktívnych operácií) peňažných prostriedkov na vkladových účtoch boli minimálne (rezervy voľných prostriedkov banky sú definované ako rozdiel medzi zostatkami prostriedkov pri vyrovnaní, bežnými a ostatné vkladové účty a výška úverového dlhu);

Mali by sa prijať opatrenia na rozvoj bankových služieb a zlepšenie kvality a kultúry služieb, čo pomáha prilákať vklady.

Pre vkladateľov je jedným z najdôležitejších stimulov výška úročenia vkladov. Úroková politika v oblasti vkladových operácií by mala zohľadňovať objektivitu podmienok úročenia všetkých typov vkladov, ak je ekonomická realizovateľnosť príslušných úrokových sadzieb, ako aj potrebu zabezpečiť previazanosť úrokových sadzieb vkladov. s úrokovými sadzbami aktívnych bankových operácií.

Úrokové sadzby vkladových operácií bánk by preto mali zohľadňovať reálne ekonomické procesy prebiehajúce v hotovostnom obehu a obrate bezhotovostných platieb, reagovať na trendy peňažnej zásoby a mať primeranú mobilitu. V tomto prípade môže úrok z vkladu pôsobiť ako:

Ukazovateľ ziskovej činnosti bankovej inštitúcie;

Nástroj na zachovanie kúpnej sily peňazí, najmä v podmienkach vysokej inflácie;

Forma sociálno-ekonomickej ochrany vkladateľov pred znehodnocovaním ich úspor;

Nástroj hospodárskej súťaže medzi bankami, ktorý má makroekonomický charakter;

Nástroj na udržiavanie rovnováhy miestneho peňažného trhu, realizovaný na mikroúrovni;

Podnet na vytváranie vkladov (vkladov) fyzických a právnických osôb.

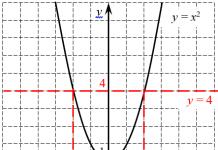

Na základe vyššie uvedeného prístupu k pochopeniu úroku z vkladu ho možno znázorniť takto:

P \u003d Pb + I + ED + ED, (16.2)

kde Pd - úrok z vkladu; Pb - základná úroková sadzba vypočítaná s prihliadnutím na očakávaný príjem z aktívnych operácií; Io - očakávaná (projektovaná) úroveň inflácie; ED. - výška percent možných príplatkov za urgenciu; EDk - súčet percent možných dodatočných platieb na zabezpečenie konkurencieschopnosti banky a stimuláciu vkladov.

Vzorec 16.2 odráža trhový prístup k tvorbe úrokov z vkladov. V podmienkach trhového nastavenia úrokových sadzieb aktívnych a pasívnych operácií sa však ich pomer môže vyvinúť, čo nedovolí

čítať zisk. Pre elimináciu tohto pomeru nie je pre banku vždy možné alebo žiaduce prudké zníženie úrokových sadzieb z vkladov alebo zodpovedajúce zvýšenie úrokov z úverov. Pre stabilizáciu úrokových sadzieb na pasívnych a aktívnych operáciách je preto potrebné disponovať špeciálnymi rezervnými alebo poistnými fondmi, ktoré pomáhajú pokryť potreby banky v oblasti záväzkov a ziskov v nepriaznivom ekonomickom prostredí. Bez tvorby takýchto fondov, ktorých jedným z účelov je uhrádzať náklady na platenie úrokov v prípade zvýšenia požiadaviek vkladateľov alebo zníženia príjmov, nie je možné zabezpečiť stabilný chod banky.

Prepočet veľkosti termínovaných peňažných vkladov je spojený s úročením vkladov. Ak istina vkladu a úroky z vkladu podliehajú inflačnému preceneniu, na určenie výšky vkladu s prihliadnutím na infláciu možno použiť nasledujúci vzorec:

S=S(1-Sh)(1+I), (16,3)

kde Cn je akumulovaná suma peňazí (na konci roka); Cn - počiatočná hodnota peňažného príspevku (na začiatku roka); P - úrok z vkladov (bez úpravy o ročnú mieru inflácie); Io - skutočná miera ročnej inflácie.

Ak sa prepočíta iba istina príspevku, vzorec 16.3 možno transformovať takto:

C=Sp(1+P+I). (16.4)

Miera inflácie sa musí počítať na kumulatívnom základe od okamihu otvorenia účtu do posledného dátumu pred jeho uzavretím. Vzhľadom na nemožnosť presného účtovania inflácie a iných faktorov trhových podmienok počas dlhého obdobia (viac ako jedného roka) nie je možné pevne stanoviť ani škálu úrokových sadzieb. Pevne fixovať možno len základnú úrokovú sadzbu a jej prirážky do splatnosti, pričom ostatné zložky úroku z vkladu musí banka pravidelne počítať.

Zvýšenie úrovne úrokových sadzieb z vkladov je objektívne z ekonomického a sociálneho hľadiska, pretože v podmienkach inflácie nie je možné chrániť záujmy vkladateľov a pritiahnuť záujem o ukladanie vkladov do banky na dlhé obdobia. Za týchto podmienok by banky mali zintenzívniť svoju depozitnú politiku a súťažiť o „záväzky“ podnikateľských subjektov, ako aj o vklady obyvateľstva. Vydržať to isté

túto konkurenciu bude môcť dosiahnuť banka, ktorá bude neustále rozširovať rozsah služieb poskytovaných klientom, znižovať ich náklady, skvalitňovať vyrovnanie úveru a hotovostné služby, poskytovať akékoľvek úverové benefity, ponúkať klientom rôzne druhy konzultácií a pod. . Prechod na komplexný zákaznícky servis má preto v konkurenčnom boji bánk rozhodujúci význam.

Prostriedkom regulácie depozitnej politiky bánk je úročenie vkladov z vkladov, ktoré zohľadňuje jedinečnosť služieb a originalitu podmienok uloženia peňažných prostriedkov v tejto bankovej inštitúcii, vedúce postavenie banky na trhu z hľadiska poskytovania služieb, úročenie vkladov, úročenie vkladov, úročenie vkladov, úročenie vkladov, úročenie vkladov, úročenie vkladov, úročenie vkladov. potreba banky udržať si trhové pozície, úroková politika konkurenčných bánk, spôsoby stanovovania poplatkov za vklady (prirážky, zľavy, výhry) a pod. Výška úroku z vkladových operácií sa tvorí pod vplyvom mnohých faktorov, medzi ktoré patrí termín prilákania zdrojov, stav dopytu po úvere, prevládajúce podmienky pre poskytovanie úverových zdrojov, stupeň spoľahlivosti klienta, úroveň sadzby dane z príjmov bánk, charakter (fyzická alebo právnická osoba, štátny alebo súkromný podnik a pod.), úroveň inflácie, veľkosť prilákaného vkladu, náklady banky na vykonávanie operácií a DR-

Úrok z vkladu a poplatok za vkladovú transakciu sa navzájom nezhodujú, pretože druhý je províziou banky za uskutočnenie transakcie. Pri stanovení poplatku za vkladový obchod môžu byť zohľadnené skryté prvky ceny úveru, napr. požiadavky centrálnej banky na povinné poistenie vkladov, bankové poplatky za zriadenie účtu a pod. Výnosy z vkladov sú pre obyvateľstvo a podnikateľské subjekty voliť formy skladovania a akumulácie finančných prostriedkov.

V súčasnosti sú najbežnejšie typy vkladov (vrátane zahraničných):

termínované vklady, z ktorých nie je možné vybrať pred dátumom splatnosti;

Cieľové vklady na bývanie určené na výstavbu alebo kúpu bývania (majitelia takýchto vkladov majú právo prednostného využitia úveru na bývanie);

Vklady pre mladých, otvorené pre mladých ľudí, ktorí súhlasia s pravidelným mesačným prispievaním na vklad vo vopred stanovenom období;

Výherné vklady, ktorých prilákanie finančných prostriedkov je stimulované ich účasťou na žrebovaní peňažných cien,

autá, nepotravinárske výrobky, stavebné materiály atď.;

Dôchodkové sporiace vklady.

Úrokové sadzby z vkladov v niektorých krajinách závisia od výšky vkladov: s ich nárastom sa zvyšuje výnos z vkladu. S cieľom stimulovať sporenie, najmä na dlhé obdobie, úverové inštitúcie v zahraničí platia vkladateľom pomerne vysoké úrokové sadzby (berúc do úvahy nízku infláciu).

V rôznych krajinách existujú zvláštnosti pre bežné vklady (netermínované vklady) alebo bežné účty. Vo väčšine krajín banky neúročia vklady na týchto účtoch, ale ich majiteľom poskytujú mnohé služby. Niektoré západoeurópske krajiny (Taliansko, Veľká Británia, Španielsko) platia na bežných účtoch pomerne vysoké úroky, ktoré sa líšia v závislosti od typu inštitúcie a kategórie klientov. Sú krajiny, kde je platba na bežných účtoch čisto symbolická, najmä v Nemecku, Holandsku, Belgicku je to 0,5 %. Vo Francúzsku závisí úrok, ktorý banka platí za vklady klientov, od zmluvy, pričom zmluvná sloboda je v niektorých prípadoch obmedzená. Zakázané je najmä úročenie netermínovaných vkladov, s výnimkou niektorých sporiacich účtov. Úrokové sadzby sú bezplatné len pre vklady presahujúce 500 tisíc frankov a uložené na obdobie dlhšie ako šesť mesiacov. Pre ostatné typy vkladov je stanovená horná hranica.

Pri termínovaných vkladoch vo väčšine západoeurópskych krajín závisí percento od podmienok a veľkosti vkladov. Napríklad v Anglicku existuje klasický vkladový účet, ktorého súčasťou je povinné zálohové (7-mesačné) oznámenie klientovi o výbere prostriedkov z účtu. Úrok je stanovený na 5 % ročne. V Belgicku a Taliansku je stanovená minimálna výška vkladov, z ktorých sa v závislosti od termínu úročí zvyšujúci sa úrok.

Absencia premyslenej diferenciácie úrokových sadzieb pri vkladových operáciách dostatočne nestimuluje prilákanie zdrojov na termínované vkladové účty vo veľkých objemoch a na dlhé obdobie.

Viac k téme VKLADOVÁ POLITIKA KOMERČNEJ BANKY A VKLADOVÝ ÚROK:

- Téma 11. Analýza finančnej situácie komerčnej banky

- 5.3. Správa aktív a pasív komerčnej banky

- CHARAKTERISTIKA FUNKCIÍ A PREVÁDZKY KOMERČNEJ BANKY

- Autorské právo - Advokácia - Správne právo -

Odoslanie dobrej práce do databázy znalostí je jednoduché. Použite nižšie uvedený formulár

Študenti, postgraduálni študenti, mladí vedci, ktorí pri štúdiu a práci využívajú vedomostnú základňu, vám budú veľmi vďační.

Podobné dokumenty

Podstata a znaky komerčnej banky ako finančného sprostredkovateľa. Analýza trhu bankových služieb na príklade depozitných operácií komerčných bánk regiónu Nižný Novgorod. Bankové riziká spojené s vkladmi; klasifikácia hlavných typov vkladov.

práca, pridané 22.04.2013

Ekonomická podstata depozitných operácií a ich úloha pri tvorbe zdrojov komerčných bánk. Klasifikácia vkladov, pravidlá a postup registrácie vkladových operácií. Analýza zloženia a štruktúry zdrojovej základne pobočky JSC "ASB Belarusbank".

diplomová práca, pridané 12.12.2009

Klasifikácia vkladových operácií komerčných bánk. Analýza tvorby depozitnej politiky komerčnej banky v systéme riadenia bankových zdrojov, spôsoby jej optimalizácie. Rozvoj opatrení zameraných na prilákanie vkladových prostriedkov.

práca, pridané 21.04.2011

Teoretické základy tvorby depozitnej politiky komerčných bánk. Sporiace certifikáty a vklady. Miesto JSCB "Probusinessbank" na trhu bankových služieb. Štruktúra a nominálna hodnota portfólia vkladov podľa požičiavajúcich si mien.

ročníková práca, pridaná 23.12.2013

Teoretické základy organizácie depozitných operácií komerčných bánk. Politika získavania vkladov od bánk druhého stupňa. Činnosť, štruktúra, depozitná politika Bank TuranAlem as. Smery rozvoja trhu s vkladmi v Kazachstane.

ročníková práca, pridaná 2.10.2011

Podstata a typy bankových vkladov. Depozitná politika ako neoddeliteľná súčasť systému riadenia bankových zdrojov. Analýza trhu depozit v súčasnom stave ekonomiky krajiny. Zlepšenie organizácie vkladových operácií.

semestrálna práca, pridaná 6.11.2014

práca, pridané 18.11.2009

ABSOLVENTSKÁ PRÁCA

Vkladová politika komerčnej banky

(na príklade JSC "Bank" Petrovsky ")

Vyrobil študent skupiny 23FB-61

dištančné vzdelávanie

Kordesová Elena Yurievna

Vedecký poradca: Ph.D.,

odborný asistent I.G.Zaitseva

_____________________ (podpis)

Recenzent:

Vedúci obchodného centra Vyborg

OJSC Bank Petrovský I.G. Barkovskaja

_____________________ (podpis)

Petrohrad 2009

Úvod

Kapitola 1 Teoretické základy tvorby depozitnej politiky komerčných bánk

1.2 Klasifikácia vkladových operácií komerčných bánk

1.3 Analýza ruského trhu depozitných služieb

Kapitola 2 Vkladová politika komerčnej banky (na príklade JSC "Bank" Petrovsky ")

2.1 Miesto JSC "Bank" Petrovsky "na trhu bankových služieb

2.2 Typy vkladov Bank Petrovsky OJSC

2.3 Analýza vkladového portfólia OJSC Bank Petrovsky

2.4 Organizácia tvorby a realizácie depozitnej politiky

Kapitola 3 Zlepšenie politiky vkladov

3.1 Nástroje na zlepšenie depozitnej politiky OJSC Bank Petrovsky

3.2 Systém poistenia vkladov v Ruskej federácii a jeho zlepšenie

Záver

Bibliografia

Dodatok 1

príloha 2

príloha 3

ÚVOD

Špecifikom bankovej inštitúcie ako jedného z typov komerčného podnikania je, že prevažná väčšina jej zdrojov sa tvorí nie na úkor vlastných, ale na úkor požičaných prostriedkov. Možnosti bánk pri získavaní prostriedkov nie sú neobmedzené a reguluje ich centrálna banka v akomkoľvek štáte.

Hlavnú časť zdrojov bánk tvoria požičané prostriedky, ktoré pokrývajú až 90 % celkovej potreby prostriedkov na aktívnu bankovú činnosť. Komerčná banka má schopnosť získavať finančné prostriedky od podnikov, organizácií, inštitúcií, jednotlivcov a iných bánk vo forme vkladov (vkladov) a otvárať príslušné účty.

Prostriedky priťahované bankami majú rôznorodé zloženie. Ich hlavnými typmi sú prostriedky získané bankami v procese práce s klientmi (vklady), prostriedky akumulované vydaním vlastných dlhových záväzkov (vkladové a sporiace certifikáty).

Uvedená téma diplomovej práce úzko súvisí s najakútnejším, podľa môjho názoru, v súčasnosti problémom ruského bankového systému - problémom bankovej likvidity.

Relevantnosť zvolenou témou výskumu je, že nestabilná situácia na finančných trhoch v súčasnej kríze, rastúca inflácia, konkurencia a ďalšie faktory – to všetko má obrovský vplyv na komerčnú banku. Preto jasná a premyslená depozitná politika umožňuje komerčnej banke udržať si svoju pozíciu a rozvíjať sa.

cieľ absolventský výskum je vypracovanie návrhov na zlepšenie depozitnej politiky komerčnej banky v systéme posilňovania jej ekonomickej stability.

Na základe tohto nastavenia cieľa boli nasledujúce úlohy :

Zvážte teoretické základy tvorby depozitnej politiky komerčnej banky.

Analyzujte depozitné portfólio Bank Petrovsky OJSC.

Zvážte stav a dynamiku priťahovania vkladov;

Analyzovať depozitnú politiku komerčnej banky na príklade Bank Petrovsky as.

Predmet štúdia tejto práce je JSC "Bank" Petrovsky ".

Predmet práce sú priťahované finančné prostriedky fyzických a právnických osôb a ich umiestnenie prostredníctvom vkladových operácií a vkladovej politiky v OJSC "Bank" Petrovsky "

praktický význam Táto práca spočíva v tom, že môže slúžiť ako doplnkový materiál pre podrobnejšie štúdium tejto témy.

Metodický základ diela sú: metóda syntézy, analýza, metóda zovšeobecňovania, dialektická metóda.

teoretický základ v rámci výskumu boli zhromaždené legislatívne akty Banky Ruska, vrátane federálneho zákona č. 177 z 23. decembra 2003 „O poistení vkladov fyzických osôb v bankách Ruskej federácie“, vzdelávacej literatúry, štatistických zbierok, periodík, referenčných a informačných systémov.

Informačná základňa Diplomová práca bola údajmi štvrťročných správ a interných predpisov JSC "Bank" Petrovsky "g. St. Petersburg.

Táto práca má nasledujúcu štruktúru: úvod, tri kapitoly, záver, bibliografia, aplikácie.

Kapitola 1. Teoretické základy tvorby depozitnej politiky komerčných bánk

V moderných podmienkach si pre efektívne fungovanie, rozvoj a dosahovanie svojich cieľov musí každá komerčná banka vypracovať vlastnú depozitnú politiku, teda praktickú stratégiu riadenia. Ako viete, prilákanie finančných zdrojov a ich následné umiestnenie sú hlavnými formami činnosti komerčnej banky.

Fond fondov vytvorený na platenom základe sa používa na investovanie do aktívnych nástrojov. Pasívne operácie sú preto primárne vo vzťahu k väčšine bankových operácií zameraných na vytváranie príjmu. V tomto ohľade by sa priťahované prostriedky mali považovať za nezávislý predmet politiky.

Manažment prilákaných prostriedkov je teda dôležitou súčasťou obchodnej politiky banky. Otázky súvisiace so štúdiom teoretických základov tejto oblasti činnosti však nie sú vo vedeckej literatúre dostatočne rozpracované. To platí najmä pre koncepciu depozitnej politiky komerčnej banky ako integrálneho prvku stratégie riadenia záväzkov.

K definícii podstaty depozitnej politiky banky nemožno pristupovať jednoznačne, pretože sa líši v závislosti od jej predmetu. Depozitná politika je stratégiou a taktikou komerčnej banky na prilákanie finančných prostriedkov klientov na návratnom základe.

Depozitná politika banky by mala zahŕňať:

Vypracovanie stratégie realizácie aktivít banky na získavanie prostriedkov na vkladoch na základe komplexného prieskumu trhu, teda analýzy finančného prostredia, miesta a úlohy banky v oblasti získavania prostriedkov, diagnostiky a predpovedanie;

Tvorba taktiky komerčných bánk pre vývoj, ponuku a propagáciu nových bankových vkladových produktov pre klientov (v oblasti komoditnej, cenovej, marketingovej a komunikačnej politiky);

Implementácia vypracovanej stratégie a taktiky;

Monitorovanie implementácie politiky a jej účinnosti;

Sledovanie činnosti komerčnej banky na získavanie finančných prostriedkov.

Hlavným dokumentom upravujúcim v komerčných bankách proces priťahovania dočasne voľných finančných prostriedkov podnikov, organizácií a obyvateľstva na bankové účty v rôznych druhoch vkladov (vkladov) je depozitná politika banky. Ide o dokument, ktorý si vypracúva každá banka samostatne na základe strategického plánu banky, analýzy štruktúry, stavu a dynamiky zdrojovej základne banky a na základe perspektív jej rozvoja. Okrem toho sa používajú také dokumenty, ktoré určujú hlavné smery a podmienky umiestňovania prilákaných finančných prostriedkov, ako je úverová politika banky a investičná politika banky.

Dokument „Depozitná politika banky“ by mal definovať jej stratégiu získavania finančných prostriedkov na plnenie zákonných požiadaviek, cieľov a zámerov definovaných memorandami o úverovej a investičnej politike so zameraním na udržanie likvidity banky a zabezpečenie rentabilnej práce. Konkrétne banka poskytuje:

Perspektívy rastu vlastných zdrojov banky (kapitálu), a teda pomeru medzi vlastnými a požičanými prostriedkami;

Štruktúra prilákaných a vypožičaných finančných prostriedkov (vklady, vklady, medzibankové úvery vrátane úverov od Centrálnej banky Ruskej federácie);

Preferované typy vkladov a vkladov, podmienky ich príťažlivosti; pomer medzi termínovanými vkladmi (vkladmi) a za obdobie „na požiadanie“;

Hlavný kontingent vkladov a vkladov, t. j. kategória vkladateľov;

Geografia príťažlivosti a požičiavanie finančných prostriedkov;

Žiaduce veriteľské banky pre medzibankové pôžičky, podmienky ich získania; podmienky získavania vkladov (vkladov) a medzibankových úverov;

Spôsoby získavania vkladov (na základe bankového účtu, korešpondenčného účtu, zmlúv o bankovom vklade (vklade), vydávaním vlastných certifikátov, zmeniek);

Pomer medzi rubľom a vkladmi v cudzej mene (vklady);

Nové formy prilákania prostriedkov do vkladov;

Osobitné podmienky pre otváranie určitých typov vkladov (vkladov);

Opatrenia na dodržanie rizikových štandardov banky pre požičané prostriedky.

Zásady vkladu musia v prvom rade spĺňať tieto požiadavky:

- ekonomická výhodnosť;

– konkurencieschopnosť;

- vnútorná konzistencia.

Klasifikácia subjektov a predmetov depozitnej politiky banky je zhrnutá na (obr. 1).

Obrázok 1 Zloženie subjektov a objektov depozitnej politiky banky

Tvorba depozitnej politiky komerčnej banky je založená na všeobecných aj špecifických princípoch, čo sa zreteľne odráža na (obr. 2).

Obrázok 2 - Zásady tvorby politiky vkladov

Množstvo štruktúrnych útvarov banky (treasury, finančné oddelenie, oddelenie rozvoja obchodu, úverové oddelenie, oddelenie cenných papierov), ako aj riadiace orgány banky: predstavenstvo banky a výbor pre správu aktív a pasív.

Ryža. 3. Zväčšená typická štruktúra banky

Predstavenstvo banky teda určuje a schvaľuje hlavné smery politiky vkladov, schvaľuje postup a podmienky získavania vkladov a vykonáva všeobecnú kontrolu nad vykonávaním politiky vkladov.

Výbor pre riadenie aktív a pasív prijíma zásadné rozhodnutia o tvorbe depozitného portfólia, analyzuje štruktúru a dynamiku zdrojov, ich podmienenosť a výšku s majetkom banky, aby v prípade potreby vypracoval rozhodnutia o úprave depozitnej politiky banky. ; vykonáva aktuálnu kontrolu nad realizáciou depozitnej politiky jednotlivými štrukturálnymi útvarmi banky.

Finančná správa banky spolu s pokladnicou určuje celkovú potrebu banky na depozitné prostriedky (na rok vrátane rozpisu po štvrťrokoch): stanovuje úrokové sadzby pre každý druh zdroja (vklady (vklady), zmenky , medzibankové úvery); určuje výšku rezervácie prilákaných finančných prostriedkov v Banke Ruska; kontroluje, či banka dodržiava rizikové pomery pre požičané prostriedky stanovené Bankou Ruska atď.

Na získavaní vkladov rôznymi formami sa priamo podieľajú špeciálne oddelenia banky: oddelenie vkladov občanov, oddelenie cenných papierov (vydávanie vlastných zmeniek, vkladových a sporiacich certifikátov), úverové oddelenie alebo oddelenie aktív a pasív (vklady právnické osoby) a ďalšie útvary v súlade s vnútornou organizačnou štruktúrou každej banky.

Na vykonávanie praktických činností na získavanie finančných prostriedkov banky vypracúvajú Predpisy o vkladových (vkladových) operáciách ( osobitne pre vklady fyzických osôb a vklady právnických osôb), ktoré ustanovujú:

Pravidlá a podmienky prijímania vkladov (vkladov);

Právne postavenie subjektov zmluvných vzťahov;

Postup pri uzatváraní zmluvy o bankovom vklade;

Spôsoby prijímania a vydávania zálohy (vkladu);

Zoznam dokumentácie potrebnej na otvorenie a použitie zálohy (zálohu) a požiadavky na ne;

Práva vkladateľov a povinnosti banky;

Spôsoby časového rozlíšenia a platenia úrokov z vkladov (vkladov).

Vnútrobankové pokyny o postupe pri vykonávaní špecifických vkladových (vkladových) operácií, ktoré banka vypracuje v rámci Poriadkov o vkladoch (vkladoch), obsahujú organizáciu práce pobočky (útvaru) banky s rôznymi kategórie vkladateľov; postup vydávania dokumentov zodpovedajúcich vykonaniu týchto operácií, schéma ich toku dokumentov; premietnutie do účtovníctva operácií o prijatí a vydaní vkladov, časovom rozlíšení a platení úrokov z nich.

Objem finančných prostriedkov priťahovaných bankou do vkladov (vkladov) závisí od stavu ponuky a dopytu po peňažných zdrojoch, deficitu alebo prebytku finančných prostriedkov z banky, stavu trhu s vkladmi.

S cieľom prilákať do obehu finančné prostriedky od podnikateľských subjektov a občanov banky vyvíjajú a realizujú celý rad aktivít. V prvom rade je teda dôležitým prostriedkom konkurencie medzi bankami pri získavaní zdrojov úroková politika, pretože výška výnosu z investovaných prostriedkov slúži ako významný stimul pre klientov, aby svoje dočasne voľné prostriedky ukladali do vkladov (vkladov).

Výšku úrokových sadzieb na vklady (vklady) stanovuje každá komerčná banka samostatne so zameraním na refinančnú sadzbu Ruskej banky a stav peňažného trhu, ako aj na základe ustanovení vlastnej depozitnej politiky. V prvom rade výška úrokovej sadzby na vkladové (depozitné) operácie bánk závisí od typu vkladov (vkladov). Na netermínovaných vkladoch, ktoré sa vyznačujú nestabilitou bilancie, vysokou mobilitou a mobilitou, sú stanovené minimálne úrokové sadzby.

S cieľom podnietiť klientov k udržiavaniu stabilných, neklesajúcich zostatkov na dopytových účtoch, čo má vo všeobecnosti významný vplyv na ziskovosť úverových operácií, banky im stanovujú zvýšené úroky alebo výšku zostatku, ktorá nie je nižšia ako minimum vypočítané banke a dohodnuté s klientom (ktoré je uvedené v bankovom účte).

Pri stanovení úrokovej sadzby na termínovaných vkladoch (vkladoch) je rozhodujúce obdobie, na ktoré sú finančné prostriedky uložené: čím dlhšie obdobie, tým vyššia úroková sadzba. Nemenej dôležitým faktorom je výška vkladu, a teda čím väčšia je výška vkladu a čím je dlhšia doba jeho uloženia, tým je spravidla vyšší úrok. Podstatným bodom je frekvencia vyplácania príjmov z vkladov (vkladov). Úroková sadzba vkladu je nepriamo úmerná frekvencii vyplácania výnosov, t. j. čím menej často sa realizujú, tým vyššia je výška úrokovej sadzby vkladu (vkladu) stanovená bankou. Treba poznamenať, že vyplácanie úrokov bankám pri sadzbách výrazne vyšších, ako je ekonomicky opodstatnená úroveň, nie je nezákonné. V tomto prípade by hmotná výhoda získaná z rozdielu medzi sadzbou refinancovania Centrálnej banky Ruskej federácie a sadzbou úverovej inštitúcie na konkrétne vklady mala podliehať dani z príjmu.

Úrok z vkladu (zálohu) je možné zaplatiť:

· raz za mesiac;

raz za štvrťrok;

po skončení platnosti zmluvy.

S cieľom stimulovať prilákanie finančných prostriedkov klientov na termínované účty v banke môžu podmienky vkladov (vkladov) ustanoviť kapitalizáciu úrokov. Je to možné, ak banka pri výpočte príjmu použije techniku zloženého úročenia.

Tradičným typom výpočtu príjmu je jednoduché úročenie, kedy sa ako základ pre výpočet použije skutočný zostatok vkladu a na základe úrokovej sadzby stanovenej zmluvou sa výpočet a výplata príjmu z vkladu uskutoční s stanovenú frekvenciu. Ďalším typom výpočtu príjmu je zložené úročenie (úrok z úroku). V tomto prípade sa po uplynutí doby vyrovnania úročí suma vkladu a výsledná suma sa pripočíta k výške vkladu. V nasledujúcom zúčtovacom období sa teda úroková sadzba aplikuje na novú sumu vkladu, ktorá sa zvýšila o sumu predtým naakumulovaného príjmu.

Na získanie prostriedkov na vklady začali komerčné banky vo veľkej miere využívať zahraničné skúsenosti, a to najmä:

· Rozvoj rôznych programov na získanie finančných prostriedkov od obyvateľstva;

· poskytovanie rôznych druhov služieb klientom vkladateľov, vrátane služieb nebankového charakteru (napríklad prvky zdravotnej starostlivosti, predplatné periodík ekonomickej literatúry, predplatné exkurzií v múzeách a pod.);

Použitie vysokej úrokovej sadzby na vklady investičného charakteru;

program „Bonusové percento“.

Okrem flexibilnej politiky úrokových sadzieb, aby prilákali finančné prostriedky, musia banky poskytnúť vkladateľom záruky spoľahlivosti ukladania finančných prostriedkov do vkladov. S cieľom chrániť investorov, vkladateľov a poskytnúť im záruky náhrady finančných prostriedkov v prípade ich úpadku by banky mali vytvárať špeciálne fondy poistenia vkladov centralizovaným aj decentralizovaným spôsobom.

Spolu s poistením vkladov je pre vkladateľov dôležité, aby mali prístup k informáciám o činnosti komerčných bánk a o zárukách, ktoré môžu poskytnúť. Pri rozhodovaní o umiestnení voľných finančných prostriedkov musí byť každý veriteľ dostatočne informovaný o finančnej situácii banky, aby mohol posúdiť riziko budúcich investícií. V tejto súvislosti môžu vkladateľom a investorom poskytnúť neoceniteľnú pomoc ratingové hodnotenia činnosti bánk zo strany špeciálnych agentúr a úradov.

Zároveň je potrebné poznamenať, že banky musia o sebe poskytovať komplexné informácie (o výške základného imania, vlastného imania, zakladateľoch, perspektívach rozvoja, výsledkoch hospodárenia atď.) aj svojim veriteľom a vkladateľom. Platí to najmä pre jednotlivcov, ktorí si na uloženie svojich prostriedkov vyberajú banky. Preto v priestoroch banky (pobočka, pobočka, vedľajšia kancelária), ktorá prijíma vklady od občanov, je potrebné pre informáciu vkladateľov predložiť:

· licencia od Bank of Russia, ktorá dáva konkrétnej banke právo prijímať vklady od fyzických osôb buď v rubľoch, alebo v rubľoch a v cudzej mene;

· správa audítora k výročnej správe banky;

· súvahu banky k poslednému dňu účtovnej závierky a výkaz ziskov a strát podľa tlačív na zverejnenie v tlači;

· postavenie banky k vkladom fyzických osôb;

Zoznam typov vkladov, ktoré banka prijíma od fyzických osôb. osoby;

podmienky pre každý typ vkladov;

· informácie o podmienkach poskytovania a ručenia za vklady bankou;

Formuláre dokumentov potrebných na registráciu vkladov a transakcií s nimi;

· informácie predstavenstva banky (alebo iných riadiacich orgánov banky) o zmenách úrokovej sadzby pri niektorých typoch vkladov (s uvedením dôvodov a termínov vykonania zmien podmienok vkladov).

Práca úverových inštitúcií pri získavaní finančných prostriedkov veriteľov do obehu je spojená s určitými rizikami, ktoré musia brať do úvahy pri svojej činnosti a vedieť ich riadiť, aby sa vyhli negatívnym dôsledkom na likviditu a stabilitu.

Ruská banka stanovuje pre banky a monitoruje ich dodržiavanie určitých obmedzení týkajúcich sa výšky získaných prostriedkov. V súlade s najnovšími pokynmi Ruskej banky je stanovený postup na určenie zostatkov na účtoch na požiadanie a na termínovaných účtoch fyzických a právnických osôb (s výnimkou úverových inštitúcií) na ich zahrnutie do výpočtu (vylúčenie z výpočet) okamžitej (H2), bežnej (H3) a dlhodobej likvidity (H4) banky.

Prístup navrhovaný vyhláškou implementuje metódu používanú v medzinárodnej praxi na hodnotenie rizík likvidity bánk, pričom zohľadňuje tzv. „behaviorálne“ úpravy, teda ukazovatele charakterizujúce stav aktív a pasív na základe nahromadených štatistických údajov.

Vyhláška stanovuje, že banky nezávisle určujú vhodnosť použitia hodnôt minimálnych súhrnných zostatkov na výpočet ukazovateľov likvidity.

Je potrebné poznamenať, že nie celý objem finančných prostriedkov klientov prilákaných bankou môže slúžiť ako zdroje pre jej aktívnu činnosť. Časť získaných prostriedkov vo výške stanovenej predstavenstvom Ruskej banky podlieha povinnému vkladu na osobitný účet v Ruskej banke. Banka Ruska tvorí povinný rezervný fond úverového a bankového systému štátu. Banka Ruska ho môže použiť na poskytovanie úverovej pomoci komerčným bankám rôznymi spôsobmi na vyrovnanie s vkladateľmi a veriteľmi v prípade bankrotu úverovej inštitúcie.

Zmenou noriem povinných minimálnych rezerv Bank of Russia ovplyvňuje úverovú politiku komerčných bánk a tým aj stav peňažnej zásoby v obehu. Napríklad zníženie povinných minimálnych rezerv na finančné prostriedky prilákané bankami im umožňuje vo väčšej miere využívať vytvorené zdroje vo svojom obrate, t. zvýšiť úverové investície v národnom hospodárstve a naopak. Povinné rezervy (reserve requirements) sú mechanizmus na reguláciu celkovej likvidity bankového systému, ktorý sa používa na kontrolu menových agregátov znižovaním peňažného multiplikátora.

Povinnosť plniť povinné minimálne rezervy vzniká komerčnej banke od momentu, keď získa licenciu od Bank of Russia na vykonávanie príslušných bankových operácií.

Povinné sadzby povinných minimálnych rezerv stanovuje Banka Ruska na určité časové obdobie a môžu sa pravidelne prehodnocovať, nesmú však prekročiť 20 % záväzkov úverovej inštitúcie. Je potrebné poznamenať, že normy povinných minimálnych rezerv sa môžu líšiť v závislosti od načasovania získavania finančných prostriedkov, ich typov (hotovosť právnických osôb alebo fyzických osôb), meny vkladu. Najvyššia miera rezerv je zvyčajne stanovená pre dopytované účty, pretože klient si z nich môže kedykoľvek vybrať svoje prostriedky.

Fázy tvorby politiky sporenia sú znázornené na obrázku 4.

Monitoring je nevyhnutným nástrojom na hodnotenie a riadenie kvality bankových činností na trhu sporenia. Práve vďaka monitoringu môžu komerčná banka a orgány dohľadu vyhodnocovať výsledky depozitnej politiky banky, ktorá je mimoriadne dôležitá pri rozvoji menovej politiky a iných nástrojov regulácie trhu, ako aj pri predchádzaní krízovým situáciám v bankový systém spojený so stratou dôvery klientov vo finančné a komerčné inštitúcie.

Ďalej uvažujeme o fázach tvorby depozitnej politiky komerčnej banky. Je veľmi dôležité študovať formovanie a implementáciu mechanizmu depozitnej politiky komerčnej banky, pretože úspešné plnenie cieľov a cieľov, ktoré sú pre banku stanovené v procese tvorby a implementácie depozitnej politiky, do značnej miery závisí od efektívnosti. jeho fungovania.

Obrázok 4 Etapy tvorby sporiacej politiky

Na základe analýzy súčasnej praxe správania sa bánk pri vkladových operáciách je navrhnutá schéma tvorby vkladovej politiky komerčnej banky, ktorá je znázornená na obrázku 5.

Obrázok 5 Schéma tvorby vkladovej politiky komerčnej banky

Každá z etáp tvorby vkladovej politiky komerčnej banky úzko súvisí s ostatnými a je povinná pre tvorbu optimálnej vkladovej politiky a správnu organizáciu vkladového procesu. V tejto súvislosti možno rozlíšiť tieto oblasti depozitnej politiky komerčnej banky:

Analýza trhu vkladov;

Určenie cieľových trhov na minimalizáciu rizika vkladov;

Minimalizácia nákladov v procese získavania finančných prostriedkov;

Optimalizácia správy vkladového a úverového portfólia;

Udržiavanie likvidity banky a zvyšovanie jej stability.

Analýza doterajšej praxe ukazuje, že tvorba vkladovej základne každej komerčnej banky ako zložitý a časovo náročný proces je spojená s veľkým množstvom subjektívnych aj objektívnych problémov.

Medzi subjektívne problémy patria:

1) rozsah činnosti a slabá kapitálová základňa ruských komerčných bánk;

2) nezáujem vedenia banky o získavanie prostriedkov od klientov, najmä obyvateľstva, ktorý je diktovaný taktickými a strategickými cieľmi a zámermi banky;

3) nedostatočná úroveň a kvalita vrcholového a stredného manažmentu;

4) nedostatok vedecky podloženej koncepcie vykonávania politiky vkladov vo väčšine ruských bánk;

5) nedostatky v organizácii vkladového procesu: absencia vhodného oddelenia v banke, prípadne nízka úroveň marketingového prieskumu trhu s vkladmi, obmedzený rozsah ponúkaných vkladových služieb a pod.

Medzi objektívne faktory patria:

1) priamy a nepriamy vplyv štátu a štátnych orgánov;

2) vplyv makroekonomiky, vplyv globálnych finančných trhov na stav ruského peňažného trhu;

3) medzibanková konkurencia;

4) stav peňažného a finančného trhu v Rusku;

Úloha centrálnej banky Ruskej federácie ako regulačného orgánu bola v posledných rokoch obzvlášť výrazná v otázkach stanovovania refinančnej sadzby a povinných minimálnych rezerv pre komerčné banky. Zmeny refinančnej sadzby neumožňujú komerčným bankám presne predpovedať a dlhodobo plánovať svoje aktivity v oblasti správy aktív a pasív a robiť transakcie s dlhodobými pasívami značne riskantné.

Negatívny vplyv na štruktúru zdrojovej základne komerčnej banky má rastúcu závislosť od veľkých medzibankových úverov, keďže medzibankový úver neprispieva k diverzifikácii rizík pri vkladových operáciách.

Na vyriešenie existujúcich problémov sa musí komerčná banka pri tvorbe depozitnej politiky riadiť určitými kritériami na jej optimalizáciu. Optimalizácia depozitnej politiky banky je komplexná multifaktoriálna úloha, ktorej riešenie by malo byť založené na zohľadnení ekonomiky krajiny ako celku. Je zrejmé, že tieto záujmy sa nie vždy zhodujú. Preto optimálna politika vkladov zahŕňa najskôr koordináciu ich záujmov.

Kritériá optimalizácie sú teda nasledovné:

a) vzťah vkladových, úverových a iných operácií banky na udržanie jej stability, spoľahlivosti a finančnej stability;

b) diverzifikácia zdrojov banky s cieľom minimalizovať riziko;

c) segmentácia portfólia vkladov (podľa klientov, produktov, rizík);

d) diferencovaný prístup k rôznym skupinám klientov;

e) konkurencieschopnosť bankových produktov a služieb;

f) potreba efektívnej kombinácie zdrojov, ktorá zabezpečí optimálnu kombináciu stabilných a „volatilných“ zdrojov pri zvýšení podielu stabilných zdrojov v portfóliu vkladov komerčnej banky v podmienkach zvýšených rizík (vrátane vkladových operácií);

g) zohľadnenie koncepcie životného cyklu v procese tvorby sortimentu vkladov a portfólia vkladov ako celku.

Na zlepšenie depozitnej politiky komerčnej banky je potrebné:

Každá komerčná banka musí mať vlastnú depozitnú politiku vypracovanú s prihliadnutím na špecifiká jej činnosti a kritériá optimalizácie tohto procesu;

Je potrebné rozšíriť okruh vkladových účtov právnických a fyzických osôb o termín „na požiadanie“, čo umožní aj v podmienkach nepatrných finančných úspor pole uspokojiť potreby klientov bánk a zvýšiť záujem investorov pri umiestňovaní svojich prostriedkov na bankové účty;

Ako jeden zo smerov na zlepšenie organizácie vkladových operácií je možné využívať rôzne typy účtov pre všetky kategórie vkladateľov a skvalitňovať ich služby;

Individuálny prístup (vôľa banky poskytnúť klientovi špeciálne benefity).

Toto sú niektoré z možných spôsobov, ako zlepšiť depozitnú politiku komerčnej banky a zvýšiť jej úlohu pri zabezpečovaní jej udržateľnosti.

Vzťah medzi sporiteľskou a depozitnou politikou komerčnej banky je nasledovný: na jednej strane hlavnými smermi depozitnej politiky sú prvky formovania sporiteľskej činnosti banky (napríklad rozsah vkladov, úroky). tarifná politika, propagácia produktu na trhu, organizácia práce príslušných útvarov komerčnej banky). Na druhej strane nie je možné nazvať depozitnú politiku integrálnou súčasťou politiky sporenia banky. Depozitná politika banky je širší pojem, ktorý zahŕňa okrem stratégie a taktiky získavania zdrojov na návratnej báze aj organizáciu a riadenie depozitného procesu.

Vo všeobecnosti si každá komerčná banka vytvára svoju vlastnú depozitnú politiku. Vedenie banky tiež nezávisle určuje stupeň dôležitosti týchto oblastí, prioritu jedného alebo druhého typu bankovej politiky. V prvom rade to bude závisieť od oblasti pôsobenia konkrétnej banky, jej špecializácie a univerzalizácie.

1.2 Klasifikácia vkladov komerčných bánk

Pasívne operácie komerčnej banky charakterizujú zdroje finančných prostriedkov a charakter vzťahov banky. Práve tie do značnej miery predurčujú podmienky, formy a smery využívania bankových zdrojov, t.j. zloženie a štruktúra aktívnych operácií.

Depozitné (depozitné) operácie komerčnej banky sú operácie na prilákanie peňažných prostriedkov od právnických osôb a fyzických osôb do vkladov na určitú dobu alebo na požiadanie, vr. zostatky peňažných prostriedkov na zúčtovacích účtoch klientov na ich použitie ako úverových zdrojov a pri investičných aktivitách. Príspevok ( Záloha ) - ide o peňažné prostriedky (v hotovostnej aj bezhotovostnej forme, v národnej alebo cudzej mene), ktoré za určitých podmienok previedol do banky ich vlastník na uskladnenie.

Depozitné operácie sú široký pojem, keďže zahŕňajú všetky činnosti banky súvisiace so získavaním prostriedkov na vkladoch. Charakteristickým znakom tejto skupiny pasívnych operácií je, že banka má relatívne slabú kontrolu nad objemom takýchto operácií, keďže iniciatíva ukladať prostriedky na vklady pochádza od vkladateľov. Zároveň, ako ukazuje prax, vkladateľ sa zaujíma nielen o úroky zaplatené bankou, ale aj o spoľahlivosť uloženia prostriedkov zverených banke.

Organizácia vkladových operácií by sa mala vykonávať podľa niekoľkých zásad:

– príjem bežného zisku bankou a vytvorenie podmienok pre jeho príjem v budúcnosti;

– flexibilná politika pri riadení vkladových operácií na udržanie prevádzkovej likvidity banky;

– konzistentnosť medzi vkladovou politikou a návratnosťou aktív;

– rozvoj bankových služieb s cieľom prilákať zákazníkov.

Zvážte podrobne vkladové účty a ich charakteristiky.

Vkladové účty môžu byť veľmi rôznorodé a ich klasifikácia je založená na takých kritériách, ako sú zdroje vkladov (voľné peňažné prostriedky organizácií, úspory fyzických osôb, dôchodky), ich účel (prijímanie výnosov z termínovaných vkladov po skončení ich platnosti, mesačný príjem v forma úročenia výšky vkladu), miera výnosnosti (závisí od výšky, termínu a dodatočných podmienok vkladu) atď.

Najčastejšie je však kritériom kategória vkladateľa a forma výberu vkladu. Vkladové operácie sú klasifikované:

– vklady právnických osôb (podniky, organizácie);

- vklady fyzických osôb.

- vklady iných bánk.

2) Podľa ekonomického obsahu:

- podľa poradia použitia uložených finančných prostriedkov. Tie. príjem príjmu vo forme úroku z prilákaných prostriedkov do vkladu mesačne, štvrťročne, na konci zmluvy.

3) Podľa formy výberu finančných prostriedkov:

– termínované vklady;

– netermínované vklady;

- sporiace vklady obyvateľstva

- podmienené vklady podliehajúce výberu pri výskyte vopred stanovených podmienok.

Klasifikácia vkladov podľa formy výberu je podrobnejšie schematicky znázornená na obrázku 6.

V praxi západných bánk sa vklady, ak je to možné, delia do nasledujúcich kategórií:

- „horúce peniaze“, pri ktorých je vysoká pravdepodobnosť výberu (napríklad vklady citlivé na zmeny úrokových sadzieb, ktoré sú spôsobené ekonomickou nestabilitou, infláciou, prudkými výkyvmi výmenných kurzov). Horúce peniaze sú peniaze, ktorých majitelia ich urgentne presúvajú z jednej banky do druhej, aby získali vyšší zisk. V dôsledku toho dochádza k migrácii kapitálu.

- nespoľahlivé, ktoré sa dajú stiahnuť do 25-30% ich veľkosti. Medzi nespoľahlivé vklady patria vklady s predčasným splatením;

- stabilné prostriedky (hlavné vklady), ktorých pravdepodobnosť výberu je minimálna. Patria sem termínované vklady bez predčasného splatenia.

Vráťme sa však k ruským bankám a zvážme podrobnejšie klasifikáciu vkladov uvedenú na obrázku 6.

Obrázok 6 Klasifikácia ložísk (podľa O.I. Lavrushina)

Začnime netermínovanými vkladmi, keďže tie zaberajú najväčší podiel v štruktúre prilákaných prostriedkov bánk - cca - 50%.

Netermínované vklady sú teda peňažné prostriedky, ktoré si klient môže uplatniť kedykoľvek bez predchádzajúceho oznámenia banke. Patria sem peňažné prostriedky na bežných, zúčtovacích a korešpondenčných účtoch súvisiacich s vyrovnaním alebo zamýšľaným použitím peňažných prostriedkov. Na takýchto účtoch dochádza k neustálemu pohybu finančných prostriedkov (úvery a odpisy). V dôsledku vysokej mobility finančných prostriedkov nie je zostatok na účtoch na požiadanie konštantný, niekedy mimoriadne volatilný. Napriek vysokej mobilite finančných prostriedkov na účtoch na požiadanie je však možné určiť ich minimálny neklesajúci zostatok a použiť ho ako stabilný úverový zdroj.

Výpočet podielu prostriedkov držaných na účtoch na požiadanie, ktoré je možné previesť na termínované vkladové účty (s cieľom zvýšiť príjem klientov z prostriedkov uložených v banke a vytvoriť stabilný úverový zdroj pre banky), sa vykonáva podľa vzorca:

D \u003d Priem.: K obj. x 100 %,

kde D je podiel prostriedkov držaných počas roka na rôznych bežných účtoch, ktoré je možné previesť na vkladové účty.

Osr - priemerný stav prostriedkov na zúčtovacom alebo bežnom účte za r.

K asi. - kreditný obrat na zúčtovacom alebo bežnom účte za r.

Pre rozšírenie aktívnych operácií a zisk pre banku je najlepším spôsobom z hľadiska správy záväzkov rast a diverzifikácia hlavných typov vkladov, medzi ktoré patria netermínované vklady a termínované vklady. Pomocou netermínovaných vkladov sa rieši problém dosahovania zisku zo strany banky, pretože sú najlacnejším zdrojom a náklady na obsluhu zúčtovania a bežných účtov zákazníkov sú minimálne.

Netermínované vklady sú vo svojej podstate nestabilné, čo obmedzuje ich využitie komerčnými bankami. Z tohto dôvodu je majiteľom vkladových účtov vyplácaný nízky úrok (pri vklade na požiadanie pre fyzickú osobu v súčasnosti 0,01 %) alebo sa neplatí vôbec (napr. na zúčtovacích a bežných účtoch právnických osôb, ako aj na korešpondenčný účet komerčných bánk). Vzhľadom na zvýšenú konkurenciu pri získavaní vkladov sa komerčné banky snažia prilákať zákazníkov a stimulovať rast netermínovaných vkladov poskytovaním dodatočných služieb majiteľom účtov, ako aj zlepšovaním kvality svojich služieb.

Úroky z netermínovaných vkladov sa pripisujú vkladateľovi spravidla raz ročne na začiatku nového kalendárneho roka.

Vklady na požiadanie sú najlikvidnejšie. Ich majitelia môžu peniaze na účtoch kedykoľvek použiť. Na tento účet sa vkladajú alebo pripisujú peniaze, ako aj vyberajú alebo odpisujú po častiach a úplne bez obmedzení a je možné z tohto účtu aj vyberať hotovosť. Výhodou netermínovaných vkladových účtov pre ich majiteľov je vysoká likvidita, pre banky zase zriadenie nízkej alebo žiadnej úrokovej sadzby. Hlavnou nevýhodou netermínovaných vkladov pre ich majiteľov je zriadenie nízkej úrokovej sadzby na účte a pre banku nutnosť vyššej prevádzkovej rezervy. Vlastnosti vkladového účtu na požiadanie možno teda charakterizovať takto:

– vkladanie a výber peňazí sa vykonáva kedykoľvek a v akejkoľvek výške bez akýchkoľvek obmedzení;

– majiteľ účtu platí banke poplatok za používanie účtu vo forme pevnej mesačnej sadzby (pre právnické osoby);

- banka platí nízke úrokové sadzby (pre fyzické osoby) alebo neplatí vôbec (pre právnické osoby) za vedenie peňažných prostriedkov na účtoch na požiadanie, čím sa zvyšuje zisk banky.

Termínované vklady sa vo všeobecnosti členia podľa doby splatnosti: vklady s viazanosťou do 3 mesiacov; od 3 do 6 mesiacov; 6 až 9 mesiacov; od 9 do 12 mesiacov; nad 12 mesiacov.

Výhodou termínovaných vkladových účtov pre klienta je zriadenie vyššej úrokovej sadzby v porovnaní s netermínovaným vkladom a pre banku možnosť udržiavať likviditu s menšou prevádzkovou rezervou. Nevýhodou termínovaných vkladových účtov pre klientov je nízka likvidita. Pre banku je nevýhodou nutnosť platiť zvýšené úroky z vkladov a tým znižovať zisky.

Existujú dva typy termínovaných vkladov:

– termínovaný vklad s viazanosťou;

– termínovaný vklad s predchádzajúcim oznámením o odstúpení.

Termínované vklady v skutočnosti znamenajú prevod finančných prostriedkov, ktoré má banka k dispozícii počas zmluvných podmienok a po uplynutí tejto doby môže vlastník termínovaný vklad kedykoľvek vybrať. Výška odmeny vyplatenej klientovi na termínovanom vklade závisí od doby splatnosti, výšky vkladu a plnenia podmienok zmluvy zo strany vkladateľa. Čím dlhšie sú podmienky a (alebo) čím väčšia je výška vkladu, tým je spravidla vyššia výška odmeny. Takáto podrobná gradácia podnecuje vkladateľov k racionálnemu usporiadaniu vlastných prostriedkov a ich ukladaniu do vkladov a zároveň vytvára podmienky pre banky na riadenie ich likvidity. Napríklad v JSC "Bank" Petrovsky "frekvencia vyplácania príjmov sa pohybuje od 1 mesiaca do okamihu vyplatenia sumy celého vkladu ako celku.

Vklady s predchádzajúcim oznámením o výbere prostriedkov znamená, že klient musí banke vopred oznámiť výber vkladu v lehote určenej zmluvou. V závislosti od výpovednej lehoty sa určuje aj úročenie vkladov.

Ak chce vkladateľ zmeniť výšku vkladu - znížiť alebo zvýšiť, môže vypovedať aktuálnu zmluvu, vybrať a znova zaregistrovať svoj vklad za nových podmienok. V prípade predčasného výberu prostriedkov na vklade vkladateľom však môže čiastočne alebo úplne prísť o úroky stanovené zmluvou. Spravidla sa v týchto prípadoch úrok znižuje na výšku úrokov platených z vkladov na požiadanie. Aktuálna miera dopytu je 0,15 %. Mnohé komerčné banky uplatňujú prolongáciu vkladov až niekoľkonásobne (1-3 a viac). Pri predlžovaní aktuálneho vkladu v prípade zmeny úrokovej sadzby sa uplatňuje novostanovená úroková sadzba.

Prilákaním termínovaných vkladov sa rieši problém zabezpečenia likvidity súvahy banky.

Najdôležitejšími nástrojmi depozitnej politiky komerčných bánk sú vkladové a sporiteľné certifikáty. V Ruskej federácii sa obeh osvedčení uskutočňuje na legislatívnom základe.

Certifikát je písomný záväzok vydávajúcej banky zložiť peňažné prostriedky, ktorý osvedčuje právo vkladateľa alebo jeho právo správcu získať sumu vkladu a úroky z nej po uplynutí ustanovenej lehoty. Vkladové a sporiace certifikáty sú druhom zabezpečenia príjmu, preto nemôžu slúžiť ako zúčtovací alebo platobný nástroj za predaný tovar alebo poskytnuté služby. Existujú tiež obmedzenia týkajúce sa ich prevodu z jedného vlastníka na druhého. Formulár nominálneho certifikátu musí mať miesto pre prevodné nápisy.

Certifikáty vydané bankou musia byť vytlačené a musia spĺňať požiadavky na takéto cenné papiere.

Komerčné banky majú právo začať vydávať certifikáty až po schválení podmienok na ich vydávanie a obeh hlavnými územnými útvarmi Centrálnej banky Ruskej federácie. Podmienky musia obsahovať úplný postup vydávania a obehu osvedčení, opis vzhľadu a vzor osvedčenia. Certifikát musí obsahovať tieto povinné údaje: názov certifikátu „vklad“ (alebo „sporenie“); dôvod vydania certifikátu (vklad alebo sporiaci vklad); dátum vkladu, suma (slovom a číslami); bezpodmienečná povinnosť banky vrátiť zloženú alebo zloženú sumu; dátum uplatnenia sumy certifikátu; úrokové sadzby a výšku splatných úrokov; názov a adresa vydávajúcej banky; pre osobný certifikát - majiteľ; podpisy dvoch osôb oprávnených podpisovať takéto záväzky, spečatené bankou.

Okrem rozdelenia certifikátov na vkladové a sporiace v závislosti od kategórie vkladateľov možno certifikáty klasifikovať podľa ďalších kritérií:

1) Podľa spôsobu uvoľnenia:

- vydáva sa jednorazovo, t.j. osvedčenie o určitom počte a nominálnej hodnote sa vydáva raz;

- vyrábané sériovo, t.j. vydáva sa séria certifikátov, jedna séria a jedna nominálna hodnota, ale pod rôznymi číslami

2) Podľa metódy návrhu:

Nominálny - uzavretím zmluvy o postúpení práva na pohľadávku (cesia);

- na doručiteľa - prechádzajú na nového majiteľa jednoduchým doručením.

Hotovostné zúčtovanie nákupu a predaja vkladových certifikátov a vyplácanie súm na nich sa vykonáva iba bezhotovostným spôsobom.

Certifikát nepodlieha vývozu na územie štátu, ktorý nepoužíva rubeľ ako oficiálnu menu. Právo požadovať vkladový certifikát možno previesť iba na právnické osoby registrované na území Ruskej federácie alebo iného štátu, ktorý používa rubeľ ako oficiálnu menu.

Certifikáty musia byť aktuálne. Ak je lehota na prijatie vkladu alebo vkladu na certifikát po lehote splatnosti, potom sa takýto certifikát považuje za doklad na požiadanie, podľa ktorého je banka povinná vyplatiť zálohu na prvú výzvu vlastníka (oprávnenej osoby). Banka môže poskytnúť možnosť predčasného predloženia urgentného certifikátu k platbe. V tomto prípade banka zaplatí majiteľovi takéhoto certifikátu sumu certifikátu a úrok so zníženou sadzbou stanovenou bankou pri vydaní certifikátu. Úroky z certifikátov sú stanovené pri ich vydaní a sú uvedené na formulároch v percentách av peňažnej forme. Úrokové platby splatné majiteľovi po uplynutí platnosti certifikátu zároveň nezávisia od času nákupu. Certifikát získate len v komerčnej banke, v ktorej bol vydaný, alebo v ktorejkoľvek jej pobočke.

Formulár certifikátu musí obsahovať všetky podmienky na vydanie, zaplatenie a obeh certifikátu (podmienky a postup prideľovania práv, požiadavka na certifikát. Ak bola vykonaná operácia s certifikátom, ktorú nezabezpečil podmienok obsiahnutých na jeho formulári sa takáto operácia považuje za neplatnú.. Vyrábanie vkladových a sporiacich certifikátov, nominálnych aj na doručiteľa, vyrábajú len tlačiarenské spoločnosti, ktoré majú licenciu na vydávanie cenných papierov.Banka samostatne vypracúva podmienky na vydávanie a obeh cenných papierov. certifikát.

Podmienky vydávania a obehu certifikátov, popis vzhľadu a vzor certifikátu schvaľuje rada vydávajúcej banky a zasielajú sa v 3 vyhotoveniach na preskúmanie Hlavnému územnému odboru centrálnej banky v mieste sídla banky. korešpondenčný účet, ktorý vydáva stanovisko k dodržiavaniu existujúcich pravidiel vydávania certifikátu zo strany vydávajúcej banky av prípade, že nedôjde k ich porušeniu, jedno vyhotovenie podmienok je zaslané na Odbor cenných papierov RRZ. Certifikáty ako cenné papiere nepodliehajú registrácii a nevyžadujú si osobitné rozhodnutie CRB o ich vydaní. Zároveň môže územná správa zakázať vydávanie osvedčení, ako aj zrušiť platnosť osvedčení z týchto dôvodov:

Emisné podmienky sú v rozpore s platnou legislatívou alebo pravidlami RRZ;

Emisná banka včas nepredložila hlavnému územnému odboru RRZ emisné podmienky;

Banka porušuje platnú legislatívu a pravidlá RRZ o procese vydávania a obehu certifikátu.

Vlastník certifikátu môže postúpiť právo na uplatnenie certifikátu na inú osobu. Pri osvedčení na doručiteľa sa toto pridelenie vykonáva jednoduchým doručením, pri nominálnom je vyhotovené na zadnej strane osvedčenia dvojstrannou dohodou (cesia). Po uplynutí reklamačnej lehoty je majiteľ certifikátu povinný predložiť ho banke spolu so žiadosťou s uvedením spôsobu preplatenia certifikátu.

Na zúčtovanie predaných certifikátov obchodné banky vedú osobitné registračné denníky alebo zabezpečujú vydávanie certifikátu so špeciálnymi odosielacími útržkami s rovnakými registračnými údajmi.

Certifikáty sa vydávajú na obdobie od 1 mesiaca do 3 rokov a na množstvo vkladových certifikátov - od 5 000 do 10 miliónov rubľov, sporiteľné certifikáty od 1 000 a viac ako 1 milión rubľov. Úrokové sadzby závisia od veľkosti a doby trvania vkladu, niektoré banky vykonávajú indexáciu a mesačné vyplácanie príjmu.

Zvážte vlastnosti vkladových certifikátov. Vkladový list možno previesť len z právnickej osoby na právnickú osobu. Depozitný certifikát možno vydať len organizácii, ktorá je právnickou osobou registrovanou na území Ruskej federácie alebo na území iného štátu, ktorý používa rubeľ ako oficiálnu menu. Vkladový certifikát má dve výhody. Po prvé, na rozdiel od iných nástrojov depozitnej politiky je predmetom výmennej hry, a preto môže jeho majiteľ počítať s dodatočným ziskom v dôsledku priaznivých zmien trhových podmienok. Po druhé, ak vláda zrealizuje svoj zámer zmraziť vklady podnikov, kúpa certifikátu, ktorý voľne obieha na trhu, poskytne ich majiteľom určitú voľnosť pri manévrovaní. V tejto situácii sa certifikát stáva alternatívnym platobným prostriedkom.

Doba obehu depozitných certifikátov (od dátumu vydania do dňa, keď majiteľ certifikátu získa právo požadovať vklad alebo vklad na certifikát) je obmedzená na jeden rok.

V medzinárodnej praxi sú úročené vkladové, diskontné, t.j. predávané za cenu pod nominálnou hodnotou a certifikáty s „pohyblivou“ sadzbou. Platnosť posledného certifikátu je od 3 do 5 rokov a úroková sadzba sa určuje každých 6 mesiacov na ďalších šesť mesiacov. Vkladové certifikáty je možné zakúpiť kedykoľvek počas doby ich platnosti – úroky sa pripisujú od dátumu nákupu.

Niektoré komerčné banky vydávajú depozitné certifikáty, ktoré sú prevoditeľné (alebo neprevoditeľné) na iných vlastníkov potvrdením v nominálnych hodnotách od 500 000 rubľov do 10 miliónov rubľov. do roka, určené pre veľkých investorov. Prevoditeľné depozitné certifikáty sa zvyčajne predávajú vládnym agentúram, penzijným fondom, korporáciám. Pri krátkodobých pokladničných poukážkach s kratšou dobou splatnosti (tri mesiace a iné) vytvárajú výnosy prevyšujúce úrokovú sadzbu a možno ich obchodovať na sekundárnom trhu cenných papierov.

Zvážte vlastnosti sporiacich certifikátov. Sporiaci certifikát je možné previesť z jednotlivca na jednotlivca. Sporiaci certifikát možno vydať len občanovi Ruskej federácie alebo iného štátu, ktorý používa rubeľ ako oficiálnu menu. Právo požiadať o certifikát sporiacich peňazí sa prenáša iba na občanov Ruskej federácie alebo iného štátu, ktorý používa rubeľ ako oficiálnu platobnú jednotku.

Komerčné banky, aby nestratili najstabilnejší zdroj úverových zdrojov, sú nútené vykonávať indexáciu sporiteľných certifikátov v podmienkach inflácie zvýšením úrokovej sadzby, čo je pre obyvateľstvo stimulom k nákupu.

Certifikáty majú oproti termínovaným vkladom vydaným na základe jednoduchých zmlúv o vklade značné výhody: v dôsledku väčšieho počtu možných finančných sprostredkovateľov pri distribúcii a obehu certifikátov sa rozširuje okruh potenciálnych investorov; vďaka sekundárnemu trhu môže majiteľ certifikát predať v predstihu inej osobe s určitým príjmom po dobu skladovania a bez zmeny objemu zdrojov banky, pričom predčasný výber majiteľom termínovaného vkladu znamená pre neho strata príjmu a pre banku strata časti zdrojov .

Nevýhody certifikátov sú: zvýšené náklady banky spojené s vydávaním certifikátov, ako aj to, že výnosy z nich podliehajú zdaneniu, na rozdiel od netermínovaných účtov a termínovaných vkladov. Posledne menovanú vlastnosť banky zohľadňujú, preto je úrok na certifikátoch zvyčajne vyšší ako úrok na termínovaných vkladoch s podobnými podmienkami a výškami.

Ak teda vyvodíme záver z vyššie uvedeného teoretického materiálu, môžeme povedať, že pre komerčné banky sú vklady hlavným a zároveň najziskovejším typom zdrojov. Zvýšenie podielu tohto prvku na zdrojovej základni vám umožňuje umiestniť väčšie množstvo prilákaných prostriedkov, čím sa zvyšuje likvidita banky.

Zintenzívnenie konkurencie medzi bankami a inými finančnými štruktúrami o vklady fyzických a právnických osôb viedlo k vzniku obrovskej rozmanitosti vkladov, ich cien a spôsobov obsluhy. Podľa niektorých zahraničných expertov existuje v súčasnosti vo vyspelých krajinách viac ako 30 druhov bankových vkladov. Každá z nich má zároveň svoje vlastné charakteristiky, čo umožňuje zákazníkom zvoliť si najvhodnejšiu a možnú formu šetrenia peňazí a platenia za tovary a služby, ktorá vyhovuje ich záujmom.

Z uvedeného je zrejmé, že vklady medzi prilákanými prostriedkami banky sú dôležitým zdrojom zdrojov. Takýto zdroj tvorby bankových zdrojov, akými sú vklady, má však aj určité nevýhody. V prvom rade hovoríme o značných materiálnych a peňažných nákladoch banky pri získavaní finančných prostriedkov vo vkladoch, obmedzenej dostupnosti finančných prostriedkov v konkrétnom regióne. Konkurencia medzi bankami na trhu úverových zdrojov ich však núti prijímať opatrenia na rozvoj služieb, ktoré pomáhajú prilákať vklady.

1.3 Analýza ruského trhu depozitných služieb

Proces tvorby vkladovej politiky je úzko prepojený s úrokovou politikou banky, nakoľko úročenie vkladov je efektívnym nástrojom v oblasti získavania zdrojov. V čase štátnej regulácie boli hraničné úrokové sadzby stanovené zákonom v súlade so splatnosťou vkladu. V súčasnosti si banky môžu nezávisle stanovovať konkurenčné úrokové sadzby na základe diskontnej sadzby Centrálnej banky Ruskej federácie (10,00 % od 30. septembra 2009), ako aj stavu peňažného trhu a na základe vlastnej depozitnej politiky.

Charakteristickou črtou trhu s vkladmi domácností je výrazný vplyv výšky úrokových sadzieb na tvorbu dopytu po vkladoch – to znamená, že úrokové sadzby vkladov stanovené bankami do značnej miery určujú tempo rastu ich zdrojovej základne. Navyše u rôznych skupín bánk sa tento vplyv prejavuje v rôznej miere. Takáto heterogenita trhu môže viesť k výraznému prerozdeleniu trhových podielov medzi bankami, čo môže byť sprevádzané aj vznikom nových veľkých hráčov. Pokúsme sa pochopiť tieto procesy.

Analýza nákladov na bankové zdroje naznačuje, že ruské úverové inštitúcie aktívne využívajú faktor manipulácie úrokových sadzieb vo svojej politike vkladov, aby zabezpečili prílev nových vkladateľov. Samozrejme, že výška úrokových sadzieb nie je jediným faktorom, ktorý určuje výkyvy vo vkladovej báze, ale z praktického hľadiska je úlohou určiť vplyv ceny vkladov na výkyvy klientskej bázy „ceteris paribus“ je veľmi relevantné.

Zvýšenie depozitných sadzieb vedie k zvýšeniu tempa rastu celkovej depozitnej bázy banky. Ak bola napríklad v roku 2006 priemerná výška úrokových sadzieb v komerčných bankách približne 10 % (v tom istom čase došlo k nárastu bankových vkladov sadzbou ekvivalentnou 40 % ročne), potom odchýlka úrokových sadzieb o banky v priemere do 11 % im poskytli zvýšenie tempa rastu vkladov až o 50 % ročne.

Dynamika priťahovania vkladov obyvateľstva v bankovom systéme od roku 2006 do druhej polovice roku 2008 mala pozitívny trend. Bolo to spôsobené rastom príjmov domácností a zvýšením úrovne dôvery v bankový systém (graf 8). V súčasnosti sa rast objemu prilákaných prostriedkov v dôsledku finančnej krízy spomalil. Najvyššie sadzby na trhu bankových vkladov fyzických osôb vykazujú úverové inštitúcie zo skupiny „ostatné“. Tieto stredne veľké banky sú najaktívnejšie pri získavaní nových klientov a výška úrokových platieb sa stáva hlavným argumentom, ktorý majú k dispozícii pri získavaní nových vkladateľov (spoľahlivosť týchto úverových inštitúcií stále nie je schopná výrazne ovplyvniť ich depozitnú politiku. vlastné).

Obrázok 8. Dynamika vkladov domácností za obdobie (2006-2008)

Systém poistenia vkladov, ktorý sa objavil v Rusku, môže okrem zjavných výhod priniesť aj určité nebezpečenstvá – podľa názoru obyvateľstva dochádza k postupnému vyhladzovaniu hodnotenia rizík rôznych bánk, ktoré sa líšia reálnou úrovňou finančnej stability. Výsledkom je, že práve pre tieto banky je cenový faktor hlavným nástrojom konkurenčného boja. Nie náhodou je v tejto skupine bánk dopyt po vkladoch najcitlivejší na zmeny úrokových sadzieb. A to vysvetľuje najvyššie miery rastu vkladov domácností v tejto skupine bánk.

Náklady na zodpovedajúce zdroje v skupine najväčších ruských súkromných bánk mierne prevyšujú úroveň nákladov na vklady v komerčných bankách. Táto skupina sa spočiatku tešila väčšej dôvere medzi obyvateľstvom (v porovnaní s bankami z „juniorských“ skupín), čo im umožnilo poskytovať mierne náklady na získavanie vkladov na pomerne dlhý čas. Konkurenčné výhody tejto skupiny bánk však v posledných rokoch v očiach obyvateľstva klesajú, čo je na jednej strane vysvetlené vznikom systému poistenia vkladov, na druhej strane tzv. skúsenosti z bankovej krízy v lete 2004, keď niekoľko najväčších ruských bánk bolo na pokraji straty platobnej schopnosti. V dôsledku toho sa postavenie veľkých bánk vo vzťahu k menším úverovým inštitúciám postupne vyrovnáva. A v dôsledku toho tu zohráva významnú úlohu cenový faktor, ako aj pre banky zo skupiny „ostatné“ - citlivosť na zmeny úrokových sadzieb. Vysoká citlivosť v kombinácii s pomerne vysokými sadzbami im zároveň nezaručuje rovnaké miery rastu vkladovej základne. Dôvodom je zvláštna „nelojálnosť“ ich klientely, ktorá rozumne nevidiac výrazný rozdiel v rizikách uprednostňovala presun vkladov do menších úverových inštitúcií s evidentne vyššími úrokovými sadzbami.

Najvýznamnejšou je nákladovosť zdrojov skupiny bánk s účasťou zahraničného kapitálu. Ich depozitná politika je založená na vysokých úverových ratingoch materských štruktúr, ktoré sú pre ruské komerčné banky nedosiahnuteľné. Tento faktor umožňuje bankám s účasťou zahraničného kapitálu pomerne lacno prilákať prostriedky od obyvateľstva za nízke sadzby. Skupina bánk so zahraničným kapitálom zároveň zostáva od jari 2005 jedinou kategóriou bánk, ktoré sústavne zdražujú vklady. Zdá sa, že tento efekt je spôsobený dvoma faktormi.

Po prvé, hlavnou klientelou bánk so zahraničným kapitálom boli spočiatku bohaté vrstvy obyvateľstva, ktoré si cenia spoľahlivosť bankových vkladov a sú ochotné znášať nízke úrokové sadzby. Zámerne malá skupina vkladateľov však dnes už nedokáže zabezpečiť výrazné zvýšenie objemu príťažlivosti. To znamená, že banky sú nútené venovať pozornosť ďalším potenciálnym vkladateľom, ktorí sa viac zameriavajú na získavanie úrokových výnosov. Našťastie súčasné nízke úrovne vkladových sadzieb bánk so zahraničným kapitálom umožňujú ich zvyšovanie bez výrazného zníženia bankových marží.

Po druhé, nedávny nárast nákladov na pôžičky na zahraničných trhoch spôsobil, že ruský depozitný trh je pre banky so zahraničným kapitálom skutočne zaujímavý a sú pripravené aktívne bojovať o miesto na ňom, najmä v súčasnej finančnej kríze.

Ak donedávna v skutočnosti absentovala citlivosť tempa rastu vkladov bánk s účasťou zahraničného kapitálu na hodnotu vkladov, už teraz môžeme konštatovať ich pripravenosť prilákať nových vkladateľov.

Ak sa pozriete na dynamiku vkladov v cudzej mene a rubľoch, môžete vidieť, že za posledných päť rokov tempo rastu vkladov jednotlivcov v rubľoch takmer neustále prevyšovalo tempo rastu vkladov v cudzej mene, čo bolo spôsobené poklesom v popularite dolára.

Obrázok 9 Miera rastu rubľa a vkladov v cudzej mene

K 1. júlu 2008 tvorili vklady v cudzej mene 13,6 % z celkového objemu vkladov. Dnes je podľa Bank of Russia objem vkladov v cudzej mene asi 30 % z celkového počtu.

Keď už hovoríme o úrokových sadzbách, je potrebné poznamenať, že pri určitých typoch vkladových účtov je výška príjmu určená dobou vkladu, výškou, špecifikami účtu, objemom a povahou súvisiacich služieb a závisí o tom, že klient dodržiava podmienky vkladu.

Systém úrokových sadzieb z vkladov by mal byť orientovaný na situáciu na trhu s nevyhnutným zohľadnením vznikajúcej hierarchie spoľahlivosti porovnateľných nástrojov. Banke, ktorá drží sadzby na nižšej úrovni ako jej blízka konkurencia z hľadiska spoľahlivosti, teda hrozí, že príde o časť klientely.

Pripisovanie úrokov z vkladov zo strany banky je hlavnou časťou prevádzkových nákladov. Banka preto na jednej strane nemá záujem o vysoké úrokové sadzby a na druhej strane je nútená udržiavať takú výšku úrokových sadzieb na vkladoch, ktorá by bola pre klientov atraktívna. V snahe prilákať vklady, najmä veľké a na dlhé obdobie, komerčné banky ponúkajú svojim klientom vysoké úrokové sadzby, a to aj napriek rastu úrokových nákladov. Prilákanie prostriedkov od obyvateľov bankami však nie je neobmedzené. Od 1. januára 2009 priemerná úroková sadzba na prilákané prostriedky je 12 % ročne (podľa štatistík centrálnej banky). Ak sledujeme dynamiku % sadzieb v komerčných bankách Severozápadu za posledné 3 roky, môžeme konštatovať, že priemerná úroková sadzba z vkladov sa zvýšila približne o + - (3-4)%. Úrokové sadzby z vkladov sa obzvlášť výrazne zmenili v kontexte krízy, ktorá sa rozvinula vo svete. Len za 1. štvrťrok 2009 vzrástli o približne (3-5) % prakticky za všetky komerčné banky.

Kapitola 2 Vkladová politika komerčnej banky (na príklade JSC "Bank" Petrovsky ")

2.1 Miesto JSC "Bank" Petrovsky "na trhu bankových služieb

Pred analýzou konkrétnej oblasti činnosti akéhokoľvek subjektu hospodárstva je potrebné poskytnúť jej stručný popis.

Banka Petrovsky bola zaregistrovaná Centrálnou bankou RSFSR 12. novembra 1990. V roku 1991 začalo pracovať prvých 5 pobočiek v Petrohrade, ako aj prvá kancelária mimo mesta.

V roku 1992 bola podpísaná dohoda o spolupráci medzi bankou a ministerstvom federálnej poštovej služby. Už na budúci rok začal Petrovský spolu s Federálnou väzenskou službou a petrohradskou pobočkou Penzijného fondu Ruskej federácie zavádzať na mestských poštách technológiu vyplácania dôchodkov z bežných dôchodkových účtov. V roku 1997 začal "Petrovský" zavádzať svoju dôchodkovú technológiu v regióne Leningrad.

V roku 1997 banka získala štatút autorizovanej Banky vlády Ruskej federácie kategórie „C“, ako aj autorizovanej Banky vlády Leningradskej oblasti.

V roku 2000 sa vedenie banky rozhodlo premenovať banku na OJSC „Petrovská ľudová banka“.

V roku 2002 sa v dôsledku zmeny akcionárov banky premenovala Petrovsky Narodny Bank na MDM-Bank St. Petersburg.

V máji 2006 získala kontrolný podiel v banke East European Financial Corporation. V súlade s rozhodnutím valného zhromaždenia akcionárov banky bol schválený nový názov banky: Otvorená akciová spoločnosť „Bank of the Eastern European Financial Corporation“ (skrátený názov – JSC „VEFK Bank“).

Dňa 29. októbra 2008 Agentúra pre poistenie vkladov (DIA) na základe požiadaviek spolkového zákona „O dodatočných opatreniach na posilnenie stability bankového systému v období do 31. decembra 2011“ prevzala funkcie dočasnú správu na riadenie banky EEFC. Vo februári 2009 boli dosiahnuté dohody o účasti NOMOS-BANK a FC OTKRITIE ako spoluinvestorov na základnom imaní VEFK Bank.

V rámci opatrení finančnej obnovy banky investori zastúpení NOMOS-BANK a OTKRITIE Financial Corporation odkúpili späť 25 % dodatočnej emisie akcií VEFC Bank. Zvyšných 50 % dodatočnej emisie kúpila DIA.

V septembri 2009 sa banka vrátila k pôvodnému názvu - Petrovský banka.

JSC "Bank" Petrovsky "poskytuje širokú škálu služieb pre právnické aj fyzické osoby. Banka ponúka súkromným osobám také služby, ako sú vklady v rubľoch a cudzej mene, peňažné prevody, vyplácanie dôchodkov, prevody z rubľových a devízových účtov, trezor, hotovostné transakcie, otváranie a údržba plastových kariet. Zoznam služieb pre organizácie je pomerne rozsiahly. Vymenujme tie, ktoré sú najobľúbenejšie: pôžičky, otváranie a vedenie rubľových a devízových účtov, mzdové projekty.

Prioritným smerom činnosti Bank Petrovsky OJSC je práca s obyvateľstvom v oblasti prilákania vkladov. Vkladatelia Bank Petrovsky OJSC si môžu vybrať najvhodnejšiu schému na sporenie a zvýšenie svojich úspor. Banka ponúka svojim klientom flexibilný systém vkladov v rubľoch a cudzej mene na obdobie od 1 mesiaca do 3 rokov; rôzne typy vkladov, ktoré vám umožňujú vybrať si vklad, ktorý vyhovuje potrebám klienta. JSC Bank Petrovsky vydáva vlastné medzinárodné plastové karty VISA INTERNATIONAL a MASTER CARD INTERNATIONAL . JSC „Bank“ Petrovsky „má rozsiahlu sieť korešpondentov, ktorá pozostáva z veľkých bánk v Rusku a SNŠ. Bank Petrovsky OJSC má široko rozvetvenú (druhú najväčšiu po Sberbank) sieť pobočiek – 170 pobočiek v Petrohrade a pobočky v ruských mestách. Cieľavedomá práca na skvalitňovaní bankových služieb a rozširovaní ich sortimentu sa stala základom pre výrazný nárast počtu klientov Bank Petrovsky as.

Zmena akcionárov a vrcholového manažmentu VEFC Bank, ku ktorej došlo koncom apríla 2009, ako aj získanie štatútu úverovej inštitúcie s účasťou štátu na základnom imaní banky pozitívne ovplyvnili postoj k banke. na strane súkromných osôb zvrátiť klesajúci trend v hlavných ukazovateľoch charakterizujúcich objem operácií pre obsluhu fyzických osôb, pozorovaný v predchádzajúcom období, pozri obrázok 10. Zároveň vzrástol objem termínovaných vkladov o 6,6 %, zostatky na dôchodkových účtoch v pobočkách banky - o 15,5 %, zostatky na účtoch bankových kariet - o 14,1 %.

Obrázok 10 Dynamika vkladov fyzických osôb za obdobie 10.08-09.2009