Las NIIF fueron desarrolladas por una organización no gubernamental sin fines de lucro, el Consejo de Normas Internacionales de Contabilidad (IASB), por iniciativa de grandes empresas. Formalmente, ningún estado puede influir en las decisiones que toma esta organización.

El IASB está financiado de forma voluntaria por firmas contables internacionales, numerosas empresas grandes, bancos y los gobiernos de muchos países.

El objetivo principal de la organización es desarrollar en interés público un conjunto único de estándares de información financiera aceptados mundialmente, de alta calidad, comprensibles y prácticamente implementables, basados en principios claramente articulados.

Actualmente, más de 100 países han ordenado o permitido oficialmente el uso de las NIIF.

Reglas básicas para reportar bajo NIIF

Período de información

Una entidad puede preparar estados financieros para el año que finaliza en cualquier fecha (párrafo 36 de la NIC 1). Por ejemplo, el año fiscal de Siemens comienza el 1 de octubre y termina el 30 de septiembre.

Además, si observamos el párrafo 37 de la NIC (NIC) 1, veremos que las empresas pueden informar durante un período de 52 semanas (es decir, 364 días). Después de todo, el año calendario contiene un número no entero de semanas (aproximadamente 52,14 semanas) y es inconveniente para algunas empresas preparar informes para este período.

Plan de cuentas y formularios de informes

No existe un único plan de cuentas aprobado o recomendado en la estructura de los informes internacionales. Cada empresa que prepara estados financieros bajo NIIF desarrolla su propio plan de cuentas basado en las especificidades de sus actividades y el detalle necesario de la información financiera.

Al mismo tiempo, una empresa puede utilizar el Plan de cuentas de la contabilidad rusa a efectos de las NIIF si prepara informes internacionales utilizando el método de transformación.

Por supuesto, tampoco existen formas aprobadas de información financiera en las NIIF. En cambio, la NIC 1 Presentación de Estados Financieros proporciona una guía general sobre la estructura de los estados financieros y los requisitos mínimos para su contenido.

La composición de los estados financieros en IFRS es la misma que en RAS. Solo difieren los nombres de algunas formas. Entonces, el balance general ruso en NIIF corresponde al estado de situación financiera y al estado de resultados financieros, al estado de resultados integrales. El estado de cambios en el patrimonio y el estado de flujos de efectivo (ODDS) en las NIIF se denominan igual que en la contabilidad rusa.

Sin embargo, los nombres de los formularios de informes en las NIIF también son opcionales, siempre que sean comprensibles para los usuarios de informes. Además, para simplificar, nos referiremos a los formularios de presentación de informes de las NIIF como se denominan en el RAS.

El balance en NIIF se puede elaborar de dos maneras (a elección de la organización):

- (o) con una división en activos y pasivos a corto y largo plazo, es decir, como en RAS;

- (o) sin tal división, pero en orden decreciente o creciente de liquidez.

El formulario de presentación debe proporcionar información confiable y relevante. Por ejemplo, los bancos suelen optar por presentar en orden descendente de liquidez y las empresas manufactureras, con una división en activos y pasivos a corto y largo plazo.

En el estado de resultados financieros, los gastos relacionados con las actividades principales también se pueden presentar de dos formas (a elección de la organización):

- (o) por función de gastos (costo, gastos de venta, gastos de gestión, etc.), es decir, como en RAS;

- (o) por la naturaleza de los gastos (gastos de depreciación, gastos de beneficios a los empleados, etc.).

Las entidades pueden informar los flujos de efectivo de las actividades corrientes (las NIIF usan el término “operativo”) de una de dos maneras:

- método directo, como en RAS;

- método indirecto.

Deterioro de activos

Las organizaciones, de acuerdo con las NIIF, están obligadas a realizar pruebas de deterioro, por ejemplo, activos tales como activos fijos, propiedades de inversión, activos intangibles, crédito mercantil./p>

La esencia de la NIC 36 es que un activo debe ser informado a un costo que no exceda su monto recuperable. El monto recuperable es la cantidad que una entidad podría obtener del uso o venta del activo. Por lo tanto:

Algunos activos generan ingresos para la empresa por sí mismos, como una instalación que la organización alquila. Por lo tanto, no hay problemas especiales para determinar el valor de su uso.

Otros activos, como el edificio administrativo de la planta, por sí solos no generan caja para la empresa. En tal caso, el monto recuperable debe determinarse para el grupo de activos generadores de efectivo que incluye el activo.

Si el valor en libros de un activo es mayor que su monto recuperable, entonces se debe reducir el valor en libros.

El monto del deterioro generalmente se incluye en los gastos. Una excepción es la situación en que se depreció un elemento de activos fijos, que previamente fue revaluado con el reflejo del monto de la revaluación en el patrimonio. En este caso, el importe de la revalorización se reduce primero por el importe del deterioro, y si el importe del deterioro es superior a la revalorización, el resto se reconoce como gasto.

Si el monto recuperable de un activo ha aumentado, entonces el monto de su deterioro puede revertirse al valor en libros actual (excepto por la plusvalía).

Informes consolidados

El informe consolidado es un informe único del grupo: la empresa matriz (MK) y sus subsidiarias (DC), que se prepara de acuerdo con las normas de las NIIF (párrafo 1 del artículo 3 de la Ley del 27 de julio de 2010 No. 208 -FZ).

La consolidación se realiza para que el usuario informador reciba información no sólo de aquellos activos y pasivos que legalmente pertenecen a la propia MK, sino también de aquellos que ésta controla a través de sus subsidiarias.

Hoy, de acuerdo con el Artículo 2 208-FZ, dicha información es obligatoria solo para un número limitado de organizaciones rusas: bancos, aseguradoras, empresas públicas. Al mismo tiempo, cada vez más empresas grandes y medianas compilan estados consolidados por iniciativa propia para fines de contabilidad de gestión.

Tenga en cuenta que la consolidación es uno de los temas más difíciles en las NIIF. No es casualidad que este tema cause la mayor cantidad de dificultades en la enseñanza de estándares internacionales.

Composición de estados financieros bajo IFRS y RAS

Formalmente, los informes no difieren significativamente de los estados financieros rusos. Las principales diferencias en la composición de los formularios de notificación se presentan en la siguiente tabla.

Composición de los estados financieros bajo las NIIF y la legislación rusa.

| NIIF | legislación rusa |

| Estado de situación financiera | Hoja de balance |

| Estado del resultado integral (estado de pérdidas y ganancias), estado de otro resultado integral | Estado de resultados |

| Estado de movimientos de capital | Estado de cambios en el Patrimonio Neto |

| Estado de flujo de efectivo | Estado de flujo de efectivo |

| Política contable y nota explicativa | Notas al balance y al estado de resultados |

| - | Un informe de auditoría que confirme la fiabilidad de los estados financieros, si están sujetos a auditoría obligatoria |

Además, hay una serie de diferencias fundamentales basadas en las características económicas y legales del entorno en el que se formaron los dos sistemas contables.

Así, en las NIIF hay una conexión mínima entre tributación y contabilidad, un impacto legal débil en la contabilidad y uno económico fuerte, el énfasis no está en las regulaciones gubernamentales, sino en el juicio profesional de especialistas, responsabilidad estricta (hasta penal) por tergiversar los estados financieros, etc. Esto se debe a que el Estado percibe a una empresa no tanto como contribuyente, sino como generadora de PIB y empleos, como eslabón de una gran cadena económica, cuyo colapso, en mayor o menor medida, puede afectan el bienestar de la economía en su conjunto, desde lo local hasta lo mundial.

En NIIF, la valoración real de las partidas del balance con perspectiva de futuro está en primer plano. Esto da lugar a conceptos tales como la medición del valor razonable (la cantidad por la que se puede reemplazar un activo), el valor presente, los ajustes por hiperinflación, el valor en uso del activo, las obligaciones derivadas de la práctica, etc.

Los contadores rusos prácticamente no están familiarizados con estos conceptos.

Ilustremos esto con un ejemplo sencillo. Supongamos que, al final del período del informe, el saldo de la cuenta 50 es de 35 000 rublos, las cuentas 51 - 240 500 rublos. En consecuencia, el contador ruso en el balance general en la línea "Efectivo y equivalentes de efectivo" reflejará la cantidad de 276,000 rublos. Pero al mismo tiempo, existe una condición adicional: la cuenta corriente de la empresa se abre en un banco que actualmente se encuentra en proceso de quiebra. Por lo tanto, en realidad, la empresa tiene efectivo por un monto de 35,000 rublos. Es esta cantidad la que el contador tendría que mostrar si estuviera informando según las NIIF.

U otro ejemplo.

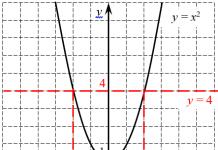

Una organización: un fabricante de maquinaria agrícola vendió una cosechadora por valor de 4,5 millones de rublos, proporcionando a su contraparte un pago diferido durante 9 meses. En la contabilidad rusa, los ingresos de la operación se reflejarán en la cantidad de 4,5 millones de rublos. El contador IFRS registrará los ingresos de esta operación por el monto del monto descontado de los recibos futuros, teniendo en cuenta la tasa de préstamo promedio del mercado, por ejemplo, 20%. Es decir, en este caso, los ingresos se medirán a valor razonable: 3.924.882 rublos.

Repetimos este cálculo en la versión más simplificada: en la práctica, aquí se agregarían los intereses sobre el monto del aplazamiento y los impuestos diferidos.

Las explicaciones en los estados financieros internacionales están menos reguladas en comparación con sus contrapartes rusas y, al mismo tiempo, según muchos expertos nacionales, brindan una imagen mucho más completa de la empresa.

En resumen, se puede descargar que los estados financieros preparados de acuerdo con las NIIF proporcionan una cantidad de información mucho mayor sobre la empresa, tanto en términos cualitativos como cuantitativos, en comparación con la contraparte rusa.

Introducción

En los últimos años, el contenido de los estados financieros, el procedimiento para su preparación y presentación han sufrido cambios significativos. La más obvia de estas transformaciones se debe a la transición en curso de las empresas de todo el mundo a las NIIF. Muchas regiones han estado utilizando las NIIF desde hace varios años, y el número de empresas que planean hacerlo está aumentando todo el tiempo. Para obtener la información más actualizada sobre la transición de varios países de las normas contables nacionales a las NIIF, visite pwc.com/usifrs utilizando el "Mapa interactivo de adopción de las NIIF por país".

Recientemente, el grado de influencia en las NIIF de los eventos políticos se ha incrementado notablemente. La situación con la deuda pública de Grecia, los problemas en el sector bancario y los intentos de los políticos por resolver estos problemas han llevado a una mayor presión sobre los desarrolladores de estándares, de quienes se espera que modifiquen los estándares, principalmente en los estándares que rigen la contabilidad de los instrumentos financieros. Es poco probable que esta presión desaparezca, al menos en un futuro próximo. La Junta del Consejo de Normas Internacionales de Información Financiera (IASB) está trabajando activamente para abordar estos problemas, por lo que podemos esperar más y más cambios en las normas, y este proceso continuará durante los próximos meses e incluso años.

Principios contables y aplicación de las NIIF

El IASB tiene la autoridad para adoptar las NIIF y aprobar interpretaciones de esas normas.

Se supone que las NIIF deben ser aplicadas por empresas enfocadas en obtener ganancias.

Los estados financieros de tales empresas brindan información sobre los resultados de las operaciones, la posición financiera y los flujos de efectivo que es útil para una amplia gama de usuarios en el proceso de toma de decisiones financieras. Estos usuarios incluyen accionistas, acreedores, empleados y el público en general. Un juego completo de estados financieros incluye lo siguiente:

- balance (estado de situación financiera);

- estado del resultado integral;

- descripción de la política contable;

- Notas a los Estados Financieros.

Los conceptos subyacentes a las prácticas contables de las NIIF se establecen en el Marco para la información financiera publicado por el IASB en septiembre de 2010 (el Marco). Este documento reemplaza a los "Conceptos básicos para la preparación y presentación de estados financieros" ("Fundamentos", o "Marco"). El concepto incluye las siguientes secciones:

- Objetivos para la preparación de estados financieros de propósito general, incluyendo información sobre los recursos económicos y pasivos de la entidad que informa.

- Entidad que informa (actualmente en proceso de modificación).

- Características cualitativas de la información financiera útil, a saber, relevancia y presentación fiel de la información, así como características cualitativas ampliadas, incluidas la comparabilidad, la verificabilidad, la oportunidad y la comprensión.

Las secciones restantes del Marco para la Preparación y Presentación de Estados Financieros, emitido en 1989 (actualmente en proceso de modificación), incluyen lo siguiente:

- supuestos subyacentes, el principio de continuidad del negocio;

- elementos de información financiera, incluidos los relacionados con la evaluación de la situación financiera (activos, pasivos y capital) y la evaluación del desempeño (ingresos y gastos);

- reconocimiento de elementos de estados financieros, incluyendo la probabilidad de beneficios futuros, la confiabilidad de la medición y reconocimiento de activos, pasivos, ingresos y gastos;

- evaluación de elementos de estados financieros, incluyendo cuestiones de medición a costo histórico y alternativas;

- el concepto de capital y el mantenimiento del valor del capital.

Para las secciones del Marco que se están modificando, el IASB ha emitido un proyecto de norma sobre la entidad que informa y un documento de debate sobre las secciones restantes del Marco, incluidos los elementos de los estados financieros, el reconocimiento y la baja en cuentas, las diferencias entre el patrimonio y los pasivos, la medición, presentación y divulgación, conceptos fundamentales (como modelo de negocio, unidad de cuenta, negocio en marcha y mantenimiento de capital).

Adopción por primera vez de las NIIF - NIIF 1

Al realizar la transición de las normas contables nacionales a las NIIF, una entidad debe guiarse por los requisitos de las NIIF (NIIF) 1. Esta norma se aplica a los primeros estados financieros anuales de una empresa preparados de acuerdo con los requisitos de las NIIF, y a los estados financieros intermedios. presentado de acuerdo con los requisitos de la NIIF (NIC) 34 Estados financieros intermedios para una parte del período cubierto por los primeros estados financieros conforme a las NIIF. La norma también es aplicable a las empresas en "primer uso repetido". El principal requisito es la plena aplicación de todas las NIIF vigentes a la fecha del informe. Sin embargo, existen varias exenciones opcionales y excepciones obligatorias asociadas con la aplicación retroactiva de las NIIF.

Las exenciones afectan a las normas para las que el IASB considera que aplicarlas de forma retroactiva puede resultar demasiado difícil en la práctica o puede dar lugar a costes que superan cualquier beneficio para los usuarios. Las exenciones son opcionales.

Cualquiera o todas las exenciones pueden aplicarse, o ninguna de ellas puede aplicarse.

Se aplican exenciones opcionales a:

- asociaciones empresariales;

- valor razonable como costo atribuido;

- diferencias acumuladas cuando se recalculan a otra moneda;

- instrumentos financieros combinados;

- activos y pasivos de subsidiarias, asociadas y negocios conjuntos;

- clasificación de instrumentos financieros previamente reconocidos;

- transacciones que involucran pagos basados en acciones;

- mediciones del valor razonable de activos financieros y pasivos financieros en el reconocimiento inicial;

- contratos de seguros;

- reservas para actividades de liquidación y restauración del medio ambiente como parte del costo de los activos fijos;

- alquilar;

- contratos de concesión para la prestación de servicios;

- costos de endeudamiento;

- inversiones en subsidiarias, entidades controladas conjuntamente y asociadas;

- recibir los bienes transferidos por los clientes;

- amortización de pasivos financieros con instrumentos de patrimonio;

- hiperinflación severa;

- actividades conjuntas;

- costos de desbroce.

Las excepciones cubren áreas de contabilidad donde la aplicación retrospectiva de los requisitos de las NIIF se considera inapropiada.

Las siguientes excepciones son obligatorias:

- la contabilidad de cobertura;

- estimaciones de liquidación;

- baja en cuentas de activos y pasivos financieros;

- sin control de intereses;

- clasificación y valoración de activos financieros;

- derivados implícitos;

- préstamos del gobierno.

La información comparativa se prepara y presenta sobre la base de las NIIF. Casi todos los ajustes que surgen de la primera aplicación de las NIIF se reconocen en las ganancias acumuladas al comienzo del primer período presentado bajo las NIIF.

También se requiere una conciliación para ciertas partidas debido a la transición de las normas nacionales a las NIIF.

Presentación de Estados Financieros - NIC 1

Breve información

El propósito de los estados financieros es proporcionar información que será útil para los usuarios en la toma de decisiones económicas. El objetivo de la NIC 1 es asegurar que la presentación de los estados financieros sea comparable tanto con los estados financieros del período anterior de una entidad como con los estados financieros de otras entidades.

Los estados financieros deben prepararse sobre la base de un negocio en marcha, a menos que la administración tenga la intención de liquidar la entidad, dejar de operar o se vea obligada a hacerlo porque no hay alternativas viables. La administración prepara los estados financieros sobre la base del devengo, con excepción de la información de flujo de efectivo.

No existe un formato establecido para los informes financieros. Sin embargo, se debe revelar una cantidad mínima de información en las formas principales de los estados financieros y en las notas a los mismos. La guía de aplicación de la NIC 1 proporciona ejemplos de formatos aceptables.

Los estados financieros revelan información relevante del período anterior (comparativos), a menos que las NIIF o sus Interpretaciones permitan o requieran lo contrario.

Estado de situación financiera (balance general)

El estado de situación financiera refleja la situación financiera de una empresa en un momento específico. Mientras sigue los requisitos para la presentación y revelación de un cierto mínimo de información, la administración puede hacer sus propios juicios con respecto a la forma de su presentación, incluyendo la posibilidad de utilizar un formato vertical u horizontal, así como qué grupo de clasificación debe presentarse y qué información debe revelarse en el informe principal y las notas.

El balance debe incluir al menos los siguientes elementos:

- Activos: activos fijos; propiedad de inversión; activos intangibles; activos financieros; inversiones contabilizadas utilizando el método de la participación; activos biológicos; Los activos por impuestos diferidos; activo corriente por impuesto sobre la renta; reservas; cuentas comerciales y otras cuentas por cobrar, y efectivo y equivalentes de efectivo.

- Patrimonio: Capital emitido y reservas atribuibles a los propietarios de la controladora, así como participaciones no controladoras presentadas en el patrimonio.

- Pasivos: pasivos por impuestos diferidos; responsabilidad por el impuesto sobre la renta corriente; obligaciones financieras; reservas; comerciales y otras cuentas a pagar.

- Activos y pasivos mantenidos para la venta: el total de activos clasificados como mantenidos para la venta y activos incluidos en grupos de activos para su disposición clasificados como mantenidos para la venta; pasivos incluidos en grupos de activos para su disposición clasificados como mantenidos para la venta de acuerdo con la NIIF 5 Activos no corrientes mantenidos para la venta y operaciones discontinuadas.

Los activos corrientes y no corrientes, así como los pasivos corrientes y no corrientes, se presentan en el informe como grupos de clasificación separados, a menos que la presentación de información basada en el grado de liquidez proporcione información confiable y más relevante.

Estado del resultado integral

El estado de resultados integrales refleja los resultados de las actividades de la empresa durante un período determinado. Las empresas pueden optar por reportar esta información en uno o dos informes. Cuando se presenta en un solo estado, el estado de resultado integral debe incluir todas las partidas de ingresos y gastos y cada componente de otro resultado integral, todos los componentes clasificados por su naturaleza.

Cuando se preparan dos estados, todos los componentes de la utilidad o pérdida se presentan en el estado de resultados, seguido del estado de resultados integrales. Comienza con la ganancia o pérdida total del período sobre el que se informa y refleja todos los componentes de otros resultados integrales.

Partidas a reconocer en el estado de resultados y otros resultados integrales

La sección de pérdidas y ganancias del estado de resultados integrales debe incluir, como mínimo, los siguientes rubros:

- ingresos;

- costos de financiamiento;

- la participación de la entidad en los resultados de las asociadas y negocios conjuntos contabilizados utilizando el método de la participación;

- gastos de impuestos;

- el importe de la ganancia o pérdida después de impuestos de una operación discontinuada, incluidas las ganancias o pérdidas después de impuestos reconocidas al valor razonable menos los costos de venta (o de disposición) de los activos o grupo(s) de activos para su disposición que componen la operación discontinuada.

Se incluyen artículos y encabezados adicionales en este informe si dicha presentación es relevante para comprender el desempeño financiero de la entidad.

Artículos Materiales

La naturaleza y montos de las partidas significativas de ingresos y gastos se revelan por separado. Dicha información puede presentarse en el informe o en las notas a los estados financieros. Dichos ingresos/gastos pueden incluir gastos relacionados con la reestructuración; depreciación de inventarios o del valor de activos fijos; devengo de siniestros, así como los ingresos y gastos asociados a la enajenación de activos no corrientes.

Otro resultado integral

En junio de 2011, el IASB publicó “Presentación de Partidas de Otro Resultado Integral (Modificaciones a la NIC 1)”. Las modificaciones separan las partidas de otros resultados integrales en aquellas que serán reclasificadas a resultados en el futuro y aquellas que no serán reclasificadas. Estas modificaciones se aplican a los períodos anuales que comiencen a partir del 1 de julio de 2012.

Una entidad debe revelar los ajustes de reclasificación para los componentes de otro resultado integral.

Una entidad puede presentar los componentes de otro resultado integral en el estado ya sea (a) netos de los efectos fiscales, o (b) antes de los efectos fiscales relacionados, mostrando el impuesto acumulado sobre esos elementos como un monto separado.

Estado de cambios en el Patrimonio Neto

Las siguientes partidas se incluyen en el estado de cambios en el patrimonio:

- resultado integral total del período, mostrando por separado los totales atribuibles a los propietarios de la controladora y las participaciones no controladoras;

- para cada componente de patrimonio, el efecto de la aplicación retroactiva o reexpresión retroactiva reconocido de acuerdo con la NIC 8 Políticas Contables, Cambios en las Estimaciones Contables y Errores;

- para cada componente del patrimonio, una conciliación del valor en libros al principio y al final del período, con revelación por separado de los cambios debidos a:

- partidas de ganancias o pérdidas;

- partidas de otros resultados integrales;

- transacciones con los propietarios en su calidad de propietarios, mostrando por separado las contribuciones realizadas por los propietarios y las distribuciones a los propietarios, y los cambios en las participaciones en la propiedad de las subsidiarias que no den lugar a una pérdida de control.

La entidad también debe presentar el monto de los dividendos reconocidos como distribuciones a los propietarios durante el período y el monto correspondiente de dividendos por acción.

Estado de flujo de efectivo

El estado de flujo de efectivo se analiza en un capítulo separado sobre los requisitos de la NIC 7.

Notas a los Estados Financieros

Las notas son parte integral de los estados financieros. Las notas contienen información que complementa los montos revelados en los estados financieros individuales. Incluyen descripciones de políticas contables y estimaciones y juicios significativos, revelaciones sobre patrimonio e instrumentos financieros con obligación de recompra clasificados como patrimonio.

Políticas Contables, Cambios en Estimaciones Contables y Errores – NIC 8

La empresa aplica las políticas contables de acuerdo con los requisitos de las NIIF, que son aplicables a las condiciones específicas de sus actividades. Sin embargo, en algunas situaciones, los estándares brindan una opción; también hay otras situaciones en las que las NIIF no brindan orientación sobre la contabilidad. En tales situaciones, la administración debe elegir la política contable adecuada por su cuenta.

La administración, con base en su juicio profesional, desarrolla y aplica políticas contables para asegurar que se obtenga información objetiva y confiable. La información confiable tiene las siguientes características: presentación veraz, sustancia sobre forma, neutralidad, prudencia y exhaustividad. En ausencia de estándares IFRS o sus interpretaciones que puedan ser aplicadas en situaciones específicas, la gerencia debe considerar aplicar los requerimientos provistos en IFRS para abordar problemas similares o similares, y solo entonces considerar definiciones, criterios de reconocimiento, metodologías para medir activos, pasivos, ingresos y gastos según lo establecido en el Marco para la Información Financiera. Además, la gerencia puede tener en cuenta las definiciones más recientes de otros organismos normativos contables, otra literatura contable adicional y la práctica de la industria, siempre que no entren en conflicto con las NIIF.

Las políticas contables deben aplicarse de manera consistente para transacciones y eventos similares (a menos que una norma permita o requiera específicamente lo contrario).

Cambios en la política contable

Los cambios en las políticas contables asociados con la adopción de una nueva norma se contabilizan de acuerdo con las disposiciones transitorias, si las hubiere, establecidas en dicha norma. Si no se especifica un procedimiento de transición especial, un cambio de política (obligatorio o voluntario) se refleja retrospectivamente (es decir, mediante un ajuste de los saldos de apertura), a menos que esto no sea posible.

Publicación de estándares nuevos/revisados que aún no son efectivos

Las normas suelen publicarse antes de la fecha de vencimiento de su aplicación. Antes de esa fecha, la gerencia revela en los estados financieros el hecho de que se ha emitido una norma nueva/revisada relacionada con las actividades de la entidad pero que aún no ha entrado en vigencia. También se requiere revelar información sobre el posible impacto de la primera aplicación de la norma nueva/revisada en los estados financieros de la empresa, con base en los datos disponibles.

Cambios en estimaciones contables

Una entidad revisa periódicamente las estimaciones contables y reconoce los cambios a las mismas reflejando prospectivamente los resultados de los cambios en las estimaciones en el resultado del periodo en el periodo sobre el que se informa en el que afectan (el periodo en el que se produjo el cambio en las estimaciones y futuros periodos sobre los que se informa), a menos que cuando los cambios en las estimaciones han resultado en cambios en los activos, pasivos o patrimonio. En tal caso, el reconocimiento se lleva a cabo ajustando el valor de los activos, pasivos o patrimonio correspondientes en el período sobre el que se informa en el que se produjo el cambio.

Errores

Los errores en los estados financieros pueden resultar de acciones incorrectas o malas interpretaciones de la información.

Los errores identificados en el período subsiguiente son errores de períodos de informe anteriores. Los errores significativos del año anterior identificados en el período actual se corrigen retrospectivamente (es decir, ajustando las cifras de apertura como si las cuentas del período anterior estuvieran inicialmente libres de errores), a menos que esto no sea posible.

Instrumentos financieros

Introducción, propósito y alcance

Los instrumentos financieros están sujetos a las siguientes cinco normas:

- NIIF 7 Instrumentos Financieros: Revelaciones, que trata de las revelaciones sobre instrumentos financieros;

- NIIF 9 Instrumentos Financieros;

- NIIF 13 Medición del valor razonable, que proporciona información sobre las mediciones del valor razonable y los requisitos de divulgación relacionados para elementos financieros y no financieros;

- NIC 32 Instrumentos Financieros: Presentación, que trata sobre la distinción entre pasivos y patrimonio y compensaciones;

- NIC 39 Instrumentos Financieros: Reconocimiento y Medición, que contiene requerimientos de reconocimiento y medición.

El propósito de las cinco normas anteriores es establecer requisitos para todos los aspectos de la contabilidad de instrumentos financieros, incluida la separación de pasivos y patrimonio, compensaciones, reconocimiento, baja en cuentas, medición, contabilidad de cobertura y revelaciones.

Las normas tienen un amplio alcance. Se aplican a todos los tipos de instrumentos financieros, incluidas cuentas por cobrar, cuentas por pagar, inversiones en bonos y acciones (excluyendo participaciones en subsidiarias, asociadas y negocios conjuntos), préstamos e instrumentos financieros derivados. También se aplican a determinados contratos de compra o venta de activos no financieros (como materias primas) que pueden liquidarse por el importe neto en efectivo u otro instrumento financiero.

Clasificación de activos financieros y pasivos financieros

La forma en que se clasifican los instrumentos financieros según la NIC 39 determina el método de medición posterior y el tratamiento contable de los cambios posteriores en la medición.

Antes de la entrada en vigor de la NIIF 9, los activos financieros se clasifican en la contabilidad de instrumentos financieros en las siguientes cuatro categorías (según la NIC 39): activos financieros medidos a valor razonable con cambios en resultados; inversiones mantenidas hasta el vencimiento; préstamos y cuentas por cobrar; activos financieros disponibles para la venta. A la hora de clasificar los activos financieros, se deben tener en cuenta los siguientes factores:

- ¿Los flujos de efectivo generados por el instrumento financiero son fijos o variables? ¿El instrumento tiene una fecha de vencimiento?

- ¿Se mantienen los activos para la venta? ¿La gerencia tiene la intención de mantener los instrumentos hasta su vencimiento?

- ¿El instrumento financiero es un derivado o contiene un derivado implícito?

- ¿El instrumento cotiza en un mercado activo?

- ¿Ha clasificado la gerencia el instrumento en una categoría específica desde el reconocimiento?

Los pasivos financieros se miden a valor razonable con cambios en resultados si se determinan como tales (dependiendo de varios términos), se mantienen para negociar o son instrumentos financieros derivados (a menos que el instrumento financiero derivado sea un contrato de garantía financiera o si se designa como instrumento de cobertura y se está desempeñando de manera efectiva). En caso contrario, se clasifican como “otros pasivos financieros”.

Los activos y pasivos financieros se miden a valor razonable o costo amortizado, dependiendo de su clasificación.

Los cambios en el valor se reconocen en el estado de resultados o en otros resultados integrales.

La reclasificación para transferir activos financieros de una categoría a otra está permitida en circunstancias limitadas. La reclasificación requiere la divulgación de información sobre una serie de partidas. Los instrumentos financieros derivados y los activos que han sido clasificados bajo la opción del valor razonable a valor razonable con cambios en resultados no están sujetos a reclasificación.

Tipos y principales características

Los instrumentos financieros incluyen varios activos y pasivos tales como cuentas por cobrar, cuentas por pagar, préstamos, cuentas por cobrar de arrendamiento financiero e instrumentos financieros derivados. Se reconocen y miden de acuerdo con los requisitos de la NIC 39, se revelan de acuerdo con la NIIF 7 y las mediciones a valor razonable se revelan de acuerdo con la NIIF 13.

Los instrumentos financieros representan un derecho u obligación contractual de recibir o pagar efectivo u otros activos financieros. Los elementos no financieros tienen una relación más indirecta y no contractual con los flujos de efectivo futuros.

Un activo financiero es efectivo; un derecho contractual a recibir efectivo u otro activo financiero de otra entidad; un derecho contractual de intercambiar activos financieros o pasivos financieros con otra entidad en términos que sean potencialmente beneficiosos para la entidad, o es un instrumento de patrimonio de otra entidad.

Un pasivo financiero es una obligación contractual de transferir efectivo u otro activo financiero a otra entidad, o una obligación de intercambiar instrumentos financieros con otra entidad en términos que son potencialmente desventajosos para la entidad.

Un instrumento de patrimonio es un contrato que evidencia el derecho a una participación residual en los activos de una entidad después de deducir todos sus pasivos.

Un instrumento financiero derivado es un instrumento financiero cuyo valor se determina sobre la base de un precio o índice de precios relevante; requiere poca o ninguna inversión inicial; los cálculos sobre él se llevan a cabo en el futuro.

Pasivos financieros y patrimonio

La clasificación de un instrumento financiero por parte de su emisor como pasivo (deuda) o patrimonio (patrimonio) puede tener un impacto significativo en la solvencia de una empresa (por ejemplo, la relación entre deuda y capital) y la rentabilidad. También puede afectar el cumplimiento de las condiciones especiales de los contratos de préstamo.

La característica clave de un pasivo es que, de acuerdo con los términos del contrato, el emisor debe (o se le puede exigir) pagar al tenedor de dicho instrumento en efectivo o transferir otros activos financieros, es decir, no puede eludir esta obligación. . Por ejemplo, una emisión de bonos sobre la cual el emisor debe pagar intereses y luego redimir los bonos en efectivo es un pasivo financiero.

Un instrumento financiero se clasifica como patrimonio si establece un derecho a una participación en los activos netos del emisor después de deducir todos sus pasivos o, en otras palabras, si el emisor no está obligado contractualmente a pagar efectivo o transferir otros activos financieros. Las acciones ordinarias, cuyo pago queda a discreción del emisor, son un ejemplo de instrumento financiero de capital.

Además, las siguientes clases de instrumentos financieros pueden reconocerse como patrimonio (sujeto a ciertas condiciones para tal reconocimiento):

- instrumentos financieros con opción de venta (por ejemplo, acciones de miembros de cooperativas o ciertas acciones en sociedades);

- instrumentos (o sus respectivos componentes) que obligan al tenedor del instrumento a pagar una cantidad proporcional a una parte de los activos netos de la empresa solo en el momento de la liquidación de la empresa (por ejemplo, ciertos tipos de acciones emitidas por empresas con una tasa fija la vida).

La división por parte del emisor de los instrumentos financieros en deuda y capital se basa en la esencia del instrumento establecido por el contrato, y no en su forma jurídica. Esto significa que, por ejemplo, las acciones preferentes redimibles, que son similares en sustancia económica a los bonos, se contabilizan de la misma manera que los bonos. Por lo tanto, las acciones preferenciales redimibles se clasifican como un pasivo en lugar de un patrimonio, a pesar de que legalmente son acciones del emisor.

Otros instrumentos financieros pueden no ser tan simples como los discutidos anteriormente. En cada caso particular, se requiere un análisis detallado de las características del instrumento financiero según los criterios de clasificación pertinentes, especialmente dado que algunos instrumentos financieros combinan elementos tanto de capital como de deuda. En los estados financieros, los componentes de deuda y capital de dichos instrumentos (por ejemplo, bonos convertibles en un número fijo de acciones) se presentan por separado (el componente de capital está representado por una opción de conversión si se cumplen todas las características de calificación).

La presentación de intereses, dividendos, ingresos y pérdidas en el estado de resultados se basa en la clasificación del respectivo instrumento financiero. Por ejemplo, si la acción preferida es un instrumento de deuda, el cupón se trata como un gasto por intereses. Por el contrario, un cupón que se paga a discreción del emisor sobre un instrumento tratado como patrimonio se trata como una distribución de patrimonio.

Reconocimiento y baja en cuentas

Confesión

Las reglas de reconocimiento de activos y pasivos financieros no suelen ser complejas. Una entidad reconoce los activos y pasivos financieros cuando se convierte en parte de una relación contractual.

Baja en cuentas

Baja en cuentas es el término utilizado para determinar cuándo un activo o pasivo financiero se da de baja del balance. Estas reglas son más difíciles de aplicar.

Activos

Una empresa que posee un activo financiero puede obtener fondos adicionales para financiar sus actividades, utilizando el activo financiero existente como garantía o como fuente principal de fondos a partir de los cuales se realizarán los pagos de la deuda. Los requisitos de baja en cuentas de la NIC 39 determinan si la transacción es una venta de activos financieros (lo que hace que la entidad los dé de baja) o una financiación respaldada por activos (en cuyo caso la entidad reconoce un pasivo por los ingresos recibidos).

Tal análisis puede ser bastante simple. Por ejemplo, es claro que un activo financiero se da de baja del balance después de que se transfiere incondicionalmente a un tercero independiente de la empresa, sin ninguna obligación adicional de compensarlo por los riesgos asociados con el activo y sin retener los derechos de participación. en su rentabilidad. Por el contrario, no se permite la baja en cuentas si el activo ha sido transferido pero, de acuerdo con los términos del contrato, todos los riesgos y beneficios potenciales del activo permanecen en la entidad. Sin embargo, en muchos otros casos, la interpretación de la transacción es más compleja. Las transacciones de titulización y factoring son ejemplos de transacciones más complejas en las que las cancelaciones requieren una consideración cuidadosa.

compromisos

Una entidad puede dar de baja (dar de baja del balance) un pasivo financiero solo después de que se haya liquidado, es decir, cuando el pasivo se pague, cancele o finalice debido a su vencimiento, o cuando el prestatario sea liberado por el prestamista o por ley. .

Valoración de activos y pasivos financieros

De acuerdo con la NIC 39, todos los activos financieros y pasivos financieros se miden en el reconocimiento inicial al valor razonable (más los costos de transacción en el caso de un activo financiero o pasivo financiero que no esté al valor razonable con cambios en resultados). El valor razonable de un instrumento financiero es el precio de transacción, es decir, el valor razonable de la contraprestación entregada o recibida. Sin embargo, en algunas circunstancias, el precio de la transacción puede no reflejar el valor razonable. En tales situaciones, es apropiado determinar el valor razonable sobre la base de datos abiertos sobre transacciones actuales en instrumentos similares o sobre la base de modelos técnicos de valoración, utilizando únicamente datos de mercados observables.

La medición de los instrumentos financieros después del reconocimiento inicial depende de su clasificación inicial. Todos los activos financieros después del reconocimiento inicial se miden a su valor razonable, excepto los préstamos y cuentas por cobrar y los activos mantenidos hasta el vencimiento. En casos excepcionales, los instrumentos de patrimonio cuyo valor razonable no puede medirse de forma fiable, así como los derivados relacionados con aquellos instrumentos de patrimonio no cotizados que vayan a ser liquidados mediante la entrega de dichos activos, tampoco se revalorizan.

Los préstamos y cuentas por cobrar y las inversiones mantenidas hasta el vencimiento se miden al costo amortizado.

El costo amortizado de un activo o pasivo financiero se determina utilizando el método de interés efectivo.

Los activos financieros disponibles para la venta se miden a valor razonable con cambios en otros resultados integrales. Sin embargo, para los instrumentos de deuda disponibles para la venta, los ingresos por intereses se reconocen en resultados utilizando el método de interés efectivo. Los dividendos de los instrumentos de patrimonio disponibles para la venta se cargan a resultados cuando se establece el derecho del tenedor a recibirlos. Los derivados (incluidos los derivados implícitos contabilizados por separado) se miden a valor razonable. Las ganancias y pérdidas que surjan de los cambios en su valor razonable se reconocen en el estado de resultados, excepto por los cambios en el valor razonable de los instrumentos de cobertura en coberturas de flujo de efectivo o coberturas de inversión neta.

Los pasivos financieros se miden al costo amortizado utilizando el método de interés efectivo, a menos que se designen como pasivos a valor razonable con cambios en resultados. Existen algunas excepciones en forma de compromisos de préstamo y contratos de garantía financiera.

Los activos y pasivos financieros designados como partidas cubiertas pueden requerir ajustes adicionales a sus valores en libros de acuerdo con las disposiciones de la contabilidad de coberturas (ver sección sobre contabilidad de coberturas).

Todos los activos financieros, distintos de los medidos a valor razonable con cambios en resultados, están sujetos a una prueba de deterioro. Si existe evidencia objetiva de que un activo financiero está deteriorado, la pérdida por deterioro identificada se reconoce en el estado de resultados.

Instrumentos financieros derivados implícitos en el contrato principal

Algunos instrumentos financieros y otros contratos combinan instrumentos financieros derivados y no derivados en un solo contrato. La parte del contrato que es un derivado financiero se denomina derivado implícito.

La especificidad de dicho instrumento es que algunos de los flujos de efectivo del contrato cambian de manera similar a los instrumentos financieros derivados independientes. Por ejemplo, el valor nominal de un bono puede cambiar simultáneamente con las fluctuaciones en el índice bursátil. En este caso, el derivado implícito es un derivado de deuda basado en el índice bursátil subyacente.

Los derivados implícitos que no están “estrechamente relacionados” con el contrato principal se separan y contabilizan como derivados independientes (es decir, al valor razonable con cambios en resultados). Los derivados implícitos no están “estrechamente relacionados” si sus características económicas y riesgos no coinciden con los del contrato subyacente. La NIC 39 proporciona muchos ejemplos para ayudar a determinar si esta condición se cumple o no.

El análisis de contratos de posibles derivados implícitos es uno de los aspectos más difíciles de la NIC 39.

la contabilidad de cobertura

Una cobertura es una transacción económica que implica el uso de un instrumento financiero (generalmente un derivado) destinado a reducir (parcial o totalmente) los riesgos del elemento cubierto. La llamada contabilidad de coberturas le permite cambiar el momento de las ganancias y pérdidas de un elemento cubierto o instrumento de cobertura para que se reconozcan en el estado de resultados en el mismo período contable para reflejar la sustancia económica de la cobertura.

Para aplicar la contabilidad de coberturas, una entidad debe asegurarse de que: (a) la relación de cobertura entre el instrumento de cobertura y la partida cubierta calificada esté formalmente definida y documentada al comienzo de la cobertura, y (b) debe demostrarse al comienzo de la cobertura. la cobertura ya lo largo de la vida de la cobertura que la cobertura es altamente efectiva.

Existen tres tipos de relaciones de cobertura:

- cobertura del valor razonable: una cobertura de la exposición a cambios en el valor razonable de un activo o pasivo reconocido, o un compromiso en firme;

- cobertura de flujo de efectivo: una cobertura de la exposición a cambios en los flujos de efectivo futuros asociados con un activo o pasivo reconocido, un compromiso en firme o una transacción prevista que es más que altamente probable;

- Cobertura de inversiones netas: cobertura del riesgo de tipo de cambio en términos de inversiones netas en operaciones en el extranjero.

Para una cobertura de valor razonable, la partida cubierta se ajusta por la cantidad de ingreso o gasto atribuible al riesgo cubierto. El ajuste se reconoce en el estado de resultados donde compensará la ganancia o pérdida relacionada con el instrumento de cobertura.

Las ganancias y pérdidas en una cobertura de efectivo que se ha determinado que es efectiva se reconocen inicialmente en otros resultados integrales. El monto incluido en otros resultados integrales es el menor entre el valor razonable del instrumento de cobertura y la partida cubierta. Cuando el instrumento de cobertura tiene un valor razonable mayor que la partida cubierta, la diferencia se reconoce en resultados como un indicador de la ineficacia de la cobertura. Las ganancias o pérdidas diferidas reconocidas en otros resultados integrales se reclasifican a resultados cuando la partida cubierta afecta el estado de resultados. Si la partida cubierta es una adquisición prevista de un activo o pasivo no financiero, la entidad tiene la opción de elegir ajustar el importe en libros del activo o pasivo no financiero para cubrir los ingresos o pérdidas en el momento de la adquisición, o retener el ingreso o gasto de cobertura diferido en patrimonio y reclasificarlo a resultados cuando la partida cubierta afectará resultados.

La contabilidad de cobertura para inversiones netas en negocios en el extranjero se trata de manera similar a la contabilidad de cobertura de flujo de efectivo.

Divulgación de información

Recientemente ha habido cambios significativos en el concepto y la práctica de la gestión de riesgos. Se han desarrollado e implementado nuevos métodos para evaluar y gestionar los riesgos asociados con los instrumentos financieros. Estos factores, junto con la volatilidad significativa en los mercados financieros, han llevado a la necesidad de información más relevante, más transparencia sobre la exposición de una entidad a los riesgos asociados con los instrumentos financieros e información sobre cómo una entidad gestiona esos riesgos. Los usuarios de los estados financieros y otros inversores necesitan dicha información para formarse juicios sobre los riesgos a los que está expuesta una entidad como resultado del uso de instrumentos financieros y los rendimientos asociados.

La NIIF 7 y la NIIF 13 establecen las revelaciones requeridas por los usuarios para evaluar la importancia de los instrumentos financieros en términos de la posición financiera y el desempeño financiero de una entidad, y para comprender la naturaleza y el alcance de los riesgos asociados con esos instrumentos. Dichos riesgos incluyen el riesgo de crédito, el riesgo de liquidez y el riesgo de mercado. La NIIF 13 también requiere revelaciones sobre una jerarquía de medición del valor razonable de tres niveles y cierta información cuantitativa específica sobre instrumentos financieros en el nivel más bajo de la jerarquía.

Los requisitos de divulgación no se aplican solo a los bancos e instituciones financieras. Se aplican a todas las empresas que poseen instrumentos financieros, incluso los más simples, como préstamos, cuentas por cobrar y por pagar, efectivo e inversiones.

NIIF 9

En noviembre de 2009, el IASB publicó los resultados de la primera parte de un proyecto de tres etapas para reemplazar la NIC 39 por la nueva norma NIIF 9 Instrumentos financieros. Esta primera parte se centra en la clasificación y medición de activos financieros y pasivos financieros.

En diciembre de 2011, el Consejo modificó la NIIF 9 para cambiar la fecha de aplicación obligatoria para los períodos anuales que comienzan a partir del 1 de enero de 2013 al 1 de enero de 2015 o después de esa fecha. Sin embargo, en julio de 2013, la Junta tomó una decisión tentativa de diferir posteriormente la aplicación obligatoria de la NIIF 9 y que la fecha de aplicación obligatoria debe permanecer abierta hasta que finalicen los requisitos de deterioro, clasificación y medición. Todavía se permite la aplicación anticipada de la NIIF 9. Aún no se ha aprobado la aplicación de la NIIF 9 en la UE. El Consejo también modificó las disposiciones de transición proporcionando una exención de la reexpresión de la información comparativa e introduciendo nuevos requerimientos de información a revelar que ayudarán a los usuarios de los estados financieros a comprender las implicaciones de pasar a un modelo de clasificación y medición de acuerdo con la NIIF 9.

A continuación se muestra un resumen de los requisitos clave de la NIIF 9 (actualmente revisada).

La NIIF 9 reemplaza los múltiples modelos de clasificación y medición para activos financieros de la NIC 39 con un modelo único que tiene solo dos categorías de clasificación: costo amortizado y valor razonable. La clasificación bajo NIIF 9 está determinada por el modelo de negocio de la entidad para administrar los activos financieros y las características contractuales de los activos financieros.

Un activo financiero se mide a costo amortizado cuando se cumplen dos condiciones:

- el objetivo del modelo de negocio es mantener el activo financiero para cobrar los flujos de efectivo contractuales;

- los flujos de efectivo contractuales representan únicamente pagos de principal e intereses.

La nueva norma elimina el requisito de separar los derivados implícitos de los activos financieros. La norma requiere que un contrato híbrido (compuesto) se clasifique como un todo a costo amortizado o a valor razonable, a menos que los flujos de efectivo contractuales representen únicamente pagos de principal e intereses. Dos de los tres criterios de valor razonable existentes ya no son aplicables según la NIIF 9 porque el modelo de negocio de valor razonable asume el valor razonable y los contratos híbridos que no califican para flujos de efectivo contractuales en su totalidad se clasifican como contabilizados a valor razonable. La opción de valor razonable restante en la NIC 39 se traslada a la nueva norma, lo que significa que la gerencia aún puede designar un activo financiero en el reconocimiento inicial como a valor razonable con cambios en resultados si reduce significativamente el número de discrepancias contables. La designación de activos como activos financieros a valor razonable con cambios en resultados seguirá siendo irrevocable.

La NIIF 9 prohíbe la reclasificación de una categoría a otra, excepto en el raro caso de un cambio en el modelo de negocio de una entidad.

Hay una guía específica para los instrumentos contractuales que equilibran el riesgo crediticio, lo que suele ser el caso de los tramos de inversión en bursatilizaciones.

Los principios de clasificación de la NIIF 9 requieren que todas las inversiones de capital se midan a valor razonable. Sin embargo, la administración puede optar por reconocer las ganancias y pérdidas realizadas y no realizadas que surjan de los cambios en el valor razonable de los instrumentos de patrimonio distintos de los mantenidos para negociar en otros resultados integrales. La NIIF 9 elimina la opción del costo para las acciones no cotizadas y sus derivados, pero brinda orientación sobre cuándo el costo puede considerarse una medida aceptable del valor razonable.

La clasificación y medición de los pasivos financieros de acuerdo con la NIIF 9 no ha cambiado desde la NIC 39, excepto cuando una entidad opta por medir el pasivo a valor razonable con cambios en resultados. Para tales pasivos, los cambios en el valor razonable atribuibles a cambios en el riesgo de crédito propio se reconocen por separado en otros resultados integrales.

Los importes en otros resultados integrales relacionados con el riesgo de crédito propio no se reclasifican a la cuenta de pérdidas y ganancias incluso si se da de baja el pasivo y se realizan los importes relacionados. Sin embargo, esta norma permite las transferencias intra-capital.

Como antes, cuando los derivados implícitos en pasivos financieros no estén estrechamente relacionados con el contrato principal, las entidades deberán separarlos y contabilizarlos por separado del contrato principal.

Monedas extranjeras - NIC 21, NIC 29

Muchas empresas tienen relaciones con proveedores o compradores extranjeros u operan en mercados extranjeros. Esto lleva a dos características principales de la contabilidad:

- Las operaciones (transacciones) de la propia empresa están denominadas en moneda extranjera (por ejemplo, las que se realizan conjuntamente con proveedores o clientes extranjeros). A efectos de información financiera, estas transacciones se expresan en la moneda del entorno económico en el que opera la entidad (la “moneda funcional”).

- La empresa matriz puede operar en el extranjero, por ejemplo, a través de subsidiarias, sucursales o asociadas. La moneda funcional de las operaciones extranjeras puede diferir de la moneda funcional de la matriz y, por lo tanto, las cuentas pueden estar en monedas diferentes. Debido a que sería imposible agregar montos expresados en diferentes monedas, los resultados de operaciones en el extranjero y la posición financiera se convierten a una sola moneda, la moneda en la que se presentan los estados financieros consolidados del grupo (“moneda de presentación”).

Los procedimientos de recálculo aplicables en cada una de estas situaciones se resumen a continuación.

Conversión de transacciones en moneda extranjera a la moneda funcional de la entidad

Una transacción en moneda extranjera se convierte a la moneda funcional al tipo de cambio de la fecha de la transacción. Los activos y pasivos denominados en moneda extranjera, que representan efectivo o montos en moneda extranjera a recibir o pagar (las denominadas partidas de balance de efectivo o monetarias), se convierten al final del período sobre el que se informa al tipo de cambio de esa fecha. Las diferencias de cambio que así surjan en las partidas monetarias se reconocen en resultados en el período correspondiente. Las partidas no monetarias del balance general que no están sujetas a revaluación del valor razonable y están denominadas en moneda extranjera se miden utilizando el tipo de cambio de la moneda funcional a la fecha de la transacción respectiva. Si hubo una revaluación de una partida no monetaria del balance general a su valor razonable, se utiliza el tipo de cambio a la fecha en que se determinó el valor razonable.

Conversión de estados financieros en moneda funcional a moneda de presentación

Los activos y pasivos se convierten de la moneda funcional a la moneda de presentación al tipo de cambio de la fecha de presentación al final del período sobre el que se informa. Las cifras del estado de resultados se convierten al tipo de cambio vigente en la fecha de las transacciones o al tipo de cambio promedio si es cercano a los tipos de cambio reales. Todas las diferencias de cambio resultantes se reconocen en otros resultados integrales.

Los estados financieros de una entidad extranjera cuya moneda funcional es la moneda de una economía hiperinflacionaria se convierten primero por cambios en el poder adquisitivo de acuerdo con la NIC 29. Todos los estados financieros se convierten luego a la moneda de presentación del grupo al tipo de cambio al final del el período del informe.

Contratos de seguro - NIIF 4

Los contratos de seguro son contratos en los que el asegurador asume un riesgo de seguro significativo de otra parte (el asegurado) acordando pagar una compensación a este último si la ocurrencia de un evento asegurado afecta negativamente al asegurado. El riesgo transferido en virtud del contrato debe ser un riesgo de seguro, es decir, cualquier riesgo que no sea financiero.

La contabilidad de los contratos de seguro se aborda en la NIIF 4, que se aplica a todas las empresas que celebran contratos de seguro, tenga o no la empresa el estatus legal de una compañía de seguros. Esta Norma no se aplica a la contabilización de los contratos de seguro por parte de los tenedores de pólizas.

La NIIF 4 es una norma provisional que permanecerá vigente hasta el final de la segunda fase del proyecto del IASB sobre la contabilidad de los contratos de seguro. Permite a las entidades continuar aplicando sus políticas contables para los contratos de seguro si dichas políticas cumplen con ciertos criterios mínimos. Uno de estos criterios es que el monto del pasivo reconocido en términos de pasivo por seguro está sujeto a pruebas de suficiencia del monto del pasivo. Esta prueba considera las estimaciones actuales de todos los flujos de efectivo contractuales y asociados. Si la prueba de adecuación del pasivo indica que el pasivo reconocido es inadecuado, entonces el pasivo faltante se reconoce en el estado de resultados.

La elección de la política contable basada en la NIC 37 Provisiones, Pasivos Contingentes y Activos Contingentes es apropiada para una aseguradora que no sea una compañía de seguros y donde los principios de contabilidad generalmente aceptados (PCGA) del país no contienen requisitos contables específicos para los contratos de seguro (o los principios de contabilidad generalmente aceptados del país). Los requisitos GAAP se aplican solo a las compañías de seguros).

Debido a que las aseguradoras son libres de continuar utilizando las políticas contables GAAP de su país para la valoración, las divulgaciones son de particular importancia para la presentación de las actividades de contratación de seguros. La NIIF 4 proporciona dos principios fundamentales para la presentación de información.

Los aseguradores están obligados a revelar:

- información que identifique y explique los importes reconocidos en sus estados financieros y derivados de contratos de seguro;

- información que permita a los usuarios de su información financiera comprender la naturaleza y el alcance de los riesgos derivados de los contratos de seguro.

Ingresos y contratos de construcción – NIC 18, NIC 11 y NIC 20

Los ingresos se miden al valor razonable de la contraprestación recibida o por recibir. Si la naturaleza de la transacción implica que incluye elementos identificables por separado, entonces los ingresos se determinan para cada elemento de la transacción, generalmente con base en el valor razonable. El momento del reconocimiento de ingresos para cada elemento se determina de forma independiente si cumple con los criterios de reconocimiento que se analizan a continuación.

Por ejemplo, al vender un producto con una condición posterior para su servicio, el monto de los ingresos adeudados en virtud del contrato debe distribuirse en primer lugar entre el elemento de venta de bienes y el elemento de prestación de servicios. Posteriormente, los ingresos por la venta del producto se reconocen cuando se cumplen los criterios de reconocimiento de ingresos para la venta del producto, y los ingresos por prestación de servicios se reconocen por separado cuando se cumplen los criterios de reconocimiento de ingresos para ese elemento.

Ingresos – NIC 18

Los ingresos por la venta de un bien se reconocen cuando la entidad ha transferido al comprador los riesgos y ventajas significativos del bien y no participa en la gestión del activo (bien) en la medida en que normalmente implicaría la propiedad y el control, y cuando es altamente probable el flujo de beneficios económicos esperados de la transacción para la empresa, y la capacidad de medir confiablemente los ingresos y costos.

Cuando se prestan los servicios, los ingresos se reconocen si el resultado de la transacción puede medirse con fiabilidad. Para ello, se establece el grado de realización del contrato a la fecha de presentación de información utilizando principios similares a los utilizados para los contratos de construcción. Se cree que los resultados de una transacción pueden medirse con fiabilidad si: el importe de los ingresos puede medirse con fiabilidad; hay una alta probabilidad de que los beneficios económicos fluyan a la empresa; es posible determinar de manera confiable la etapa de finalización en la que se encuentra la implementación del contrato; los costos incurridos y esperados para completar la transacción pueden ser medidos confiablemente.

- la empresa es responsable por el desempeño insatisfactorio de los bienes vendidos, y dicha responsabilidad está más allá del alcance de la garantía estándar;

- el comprador tiene derecho, bajo ciertas condiciones estipuladas en el contrato de venta, a rechazar la compra (devolver los bienes), y la empresa no tiene la oportunidad de evaluar la probabilidad de tal rechazo;

- los bienes enviados están sujetos a instalación, siendo los servicios de instalación una parte esencial del contrato.

Los ingresos por intereses se reconocen de acuerdo con el método de interés efectivo. Los ingresos por regalías (pagados por el uso de activos intangibles) se reconocen sobre la base del devengo de acuerdo con los términos del contrato durante la vigencia del contrato. Los dividendos se reconocen en el período en que se establece el derecho del accionista a recibirlos.

La IFRIC 13 Programas de fidelización de clientes aclara el tratamiento de los incentivos otorgados a los clientes cuando compran bienes o servicios, como los programas de fidelización de aerolíneas para viajeros frecuentes o los programas de fidelización de clientes de supermercados. El valor razonable de los pagos recibidos o por cobrar de la venta se distribuye entre los puntos de adjudicación y otros componentes de la venta.

La CINIIF 18 Contabilización de los activos recibidos de los clientes aclara la contabilidad de los elementos de propiedad, planta y equipo que un cliente transfiere a una entidad a cambio de que el cliente se conecte a su red o proporcione al cliente acceso continuo a los bienes y servicios suministrados. . La IFRIC 18 es más aplicable a los servicios públicos, pero también puede aplicarse a otras transacciones, como cuando un cliente transfiere la propiedad de un elemento de propiedad, planta y equipo como parte de un acuerdo de subcontratación.

Contratos de Construcción - NIC 11

Un contrato de construcción es un contrato celebrado con el fin de construir un objeto o un complejo de objetos, incluidos los contratos para la prestación de servicios directamente relacionados con la construcción de un objeto (por ejemplo, la supervisión por parte de una organización de ingeniería o el trabajo de diseño por parte de un arquitecto). oficina). Suelen ser contratos de precio fijo o de coste incrementado. El método del porcentaje de avance se utiliza para determinar el monto de los ingresos y gastos de los contratos de construcción. Esto significa que los ingresos, los gastos y, por lo tanto, las ganancias, se reconocen a medida que se completa el trabajo del contrato.

Cuando no es posible medir confiablemente el resultado de un contrato, los ingresos se reconocen solo en la medida en que se espera recuperar los costos incurridos; Los costos del contrato se cargan a resultados cuando se incurren. Si es altamente probable que los costos totales del contrato excedan los ingresos totales del contrato, la pérdida esperada se registra como gasto inmediatamente.

CINIIF 15 Acuerdos de construcción de bienes inmuebles Aclara si la NIC 18 Ingresos ordinarios o la NIC 11 Contratos de construcción deben aplicarse a transacciones específicas.

Subvenciones del gobierno - NIC 20

Las subvenciones del gobierno se reconocen en los estados financieros cuando existe una seguridad razonable de que la entidad podrá cumplir plenamente con todas las condiciones de la subvención y que se recibirá la subvención. Las subvenciones del gobierno para cubrir pérdidas se reconocen como ingresos y se reconocen en resultados en el mismo período que los costos relacionados que se supone deben compensar, dependiendo del cumplimiento de la empresa con los términos de la subvención del gobierno. Se reducen mutuamente por el monto de los costos correspondientes o se reflejan en una línea separada. El período de reconocimiento en resultados dependerá del cumplimiento de todas las condiciones y obligaciones de la subvención.

Las subvenciones del gobierno relacionadas con activos se reconocen en el balance ya sea reduciendo el importe en libros del activo de la subvención o como ingresos diferidos. La subvención del gobierno se reflejará en la cuenta de pérdidas y ganancias como un cargo por depreciación reducido o como un ingreso sistemático (durante la vida útil del activo subvencionado).

Segmentos operativos - NIIF 8

La orientación por segmentos requiere que las entidades revelen información que permita a los usuarios de los estados financieros evaluar la naturaleza y los resultados financieros de las operaciones comerciales y las condiciones económicas desde el punto de vista de la administración.

Si bien muchas entidades administran sus operaciones utilizando algún nivel de datos "segmentados", los requisitos de divulgación se aplican a (a) entidades que cotizan o cotizan instrumentos de capital o de deuda, y (b) entidades en el registro u obtención de la admisión a la cotización de deuda o instrumentos de capital en el mercado público. Si una entidad que no cumple con alguno de estos criterios opta por revelar información segmentada en sus estados financieros, la información solo puede clasificarse como 'información por segmentos' si cumple con los requisitos por segmentos presentados en la guía. Estos requisitos se establecen a continuación.

La definición de los segmentos operativos de una entidad es un factor clave para evaluar el nivel de las revelaciones de los segmentos. Los segmentos operativos son los componentes de una empresa, determinados con base en un análisis de información en informes internos, que son utilizados regularmente por el jefe de la empresa, tomando decisiones operativas para asignar recursos y evaluar el desempeño.

Los segmentos sobre los que se debe informar son segmentos operativos individuales o un grupo de segmentos operativos para los cuales se requiere que la información del segmento se presente (revele) por separado. La combinación de uno o más segmentos operativos en un solo segmento reportable está permitida (pero no es obligatorio) sujeto a ciertas condiciones. La condición principal es que los segmentos operativos considerados tengan características económicas similares (por ejemplo, rentabilidad, dispersión de precios, tasas de crecimiento de las ventas, etc.). Se requiere un juicio profesional significativo para determinar si múltiples segmentos operativos pueden combinarse en un solo segmento reportable.

Para todos los segmentos revelados, se requiere que una entidad informe las mediciones de ganancias o pérdidas en un formato que sea revisado por el director de operaciones, y que revele información sobre la valoración de activos y pasivos, si estas mediciones también son revisadas regularmente por la administración. Otras divulgaciones por segmento incluyen los ingresos generados por los clientes para cada grupo de productos y servicios idénticos, los ingresos por región geográfica y el grado de dependencia de los principales clientes. Se requiere que las entidades revelen otras medidas más detalladas de actividad y uso de recursos por segmentos reportables si estas medidas son revisadas por la máxima autoridad en la toma de decisiones operativas de la entidad. La conciliación de los totales de los indicadores divulgados para todos los segmentos con los datos de los formularios principales de los estados financieros es obligatoria para los datos sobre ingresos, pérdidas y ganancias y otros elementos materiales, cuya verificación es realizada por el órgano supremo de gestión operativa.

Beneficios a los empleados - NIC 19

El tratamiento de los beneficios de los empleados, en particular los pasivos por pensiones, es un tema complejo. A menudo, la responsabilidad de los planes de beneficios definidos es sustancial. Los pasivos son de naturaleza a largo plazo y difíciles de estimar, por lo que también es difícil determinar el gasto del año.

Los beneficios para empleados incluyen todas las formas de pago realizadas o prometidas por una empresa a un empleado por su trabajo. Se distinguen los siguientes tipos de remuneración de los empleados: salarios (incluye salario, reparto de utilidades, bonificaciones, así como ausencias remuneradas del trabajo, por ejemplo, vacaciones anuales pagadas o licencia adicional por tiempo de servicio); indemnización por despido, que es una compensación por terminación del empleo o reducción de personal, y beneficios posteriores al empleo (como pensiones). Los beneficios a los empleados basados en acciones se tratan en la NIIF 2 (Capítulo 12).

Los beneficios post-empleo incluyen pensiones, seguros de vida y atención médica post-empleo. Las aportaciones a pensiones se clasifican en planes de pensiones de aportación definida y planes de pensiones de prestación definida.

El reconocimiento y medición del monto de las formas de remuneración a corto plazo no presenta dificultades, ya que no se requiere la aplicación de supuestos actuariales y los pasivos no se descuentan. Sin embargo, para las formas de remuneración a largo plazo, especialmente las obligaciones de beneficios post-empleo, la medición es más difícil.

Planes de Pensiones de Aportación Definida

El enfoque contable para los planes de contribución definida es bastante simple: un gasto es el monto de las contribuciones pagaderas por el empleador para el período contable correspondiente.

Planes de Pensiones de Beneficio Definido

La contabilización de los planes de beneficios definidos es compleja porque se utilizan supuestos actuariales y métodos de valoración para determinar el valor actual del pasivo y devengar el gasto. El monto del gasto reconocido en un período no es necesariamente igual al monto de las contribuciones al fondo de pensiones realizadas durante ese período.

El pasivo reconocido en el balance general para un plan de beneficios definidos es el valor presente de la obligación de pensión menos el valor razonable de los activos del plan, ajustado por las ganancias y pérdidas actuariales no reconocidas (ver a continuación una descripción del principio de reconocimiento del corredor).

Para calcular el pasivo por planes de beneficios definidos, el modelo de estimación de beneficios establece estimaciones (supuestos actuariales) de variables demográficas (como rotación de empleados y tasas de mortalidad) y variables financieras (como aumentos futuros en salarios y costos de atención médica). Luego, el beneficio estimado se descuenta a su valor presente utilizando el método de crédito unitario proyectado. Estos cálculos suelen ser realizados por actuarios profesionales.

En las sociedades que financian planes de pensiones de prestación definida, los activos del plan se valoran por su valor razonable, que, en ausencia de precios de mercado, se calcula utilizando el método de descuento de flujos de caja. Los activos del plan están severamente restringidos y solo aquellos activos que cumplen con la definición de un activo del plan pueden compensarse con obligaciones de beneficios definidos, es decir, el balance general muestra un déficit (pasivo) o superávit (activo) neto del plan.

Los activos del plan y el pasivo por beneficios definidos se vuelven a medir en cada fecha de presentación de informes. El estado de resultados refleja el cambio en el monto del superávit o déficit, excepto la información sobre las contribuciones al plan y los pagos realizados en virtud del plan, así como las combinaciones de negocios y la revalorización de pérdidas y ganancias. La nueva medición de la utilidad o pérdida incluye las ganancias y pérdidas actuariales, las ganancias sobre los activos del plan (menos los montos incluidos en el interés neto sobre el pasivo neto o el activo por beneficios definidos) y cualquier cambio en el impacto del techo del activo (que no sean los montos en el interés neto en un pasivo o activo neto por beneficios definidos). Los resultados de la revaluación se reconocen en otros resultados integrales.

El importe del gasto (ingreso) por pensión a reconocer en el resultado del periodo consta de los siguientes componentes (a menos que se requiera o permita que se incluyan en el costo de los activos):

- costo de los servicios (valor presente de la remuneración ganada por los empleados existentes en el período actual);

- gasto de interés neto (reversión del descuento sobre la obligación de beneficios definidos y el rendimiento esperado de los activos del plan).

El costo del servicio incluye el “costo del servicio actual”, que es el aumento en el valor presente de la obligación por beneficios definidos resultante de los servicios de los empleados en el período actual, el “costo del servicio pasado” (como se define a continuación e incluye cualquier ganancia o pérdida que resulte del embargo) , así como cualquier ganancia o pérdida de liquidación.

El interés neto sobre un pasivo (activo) por beneficios definidos neto se define como “el cambio en el pasivo (activo) por beneficios definidos neto durante un período que surge con el tiempo” (NIIF 19, párrafo 8). El gasto por intereses neto se puede considerar como la suma de los ingresos por intereses esperados sobre los activos del plan, los gastos por intereses sobre las obligaciones de beneficios definidos (que representan la reversión del descuento sobre las obligaciones del plan) y los intereses asociados con el impacto del techo del activo (NIIF 19, párr. . 124).

El interés neto sobre el pasivo (activo) neto por beneficios definidos se calcula multiplicando el pasivo (activo) neto por beneficios definidos por la tasa de descuento. En este caso, se utilizarán los valores que se establecieron al inicio del período anual sobre el que se informa, teniendo en cuenta cualquier cambio en el pasivo (activo) neto bajo el plan de beneficio definido que se haya producido durante el período como resultado de las contribuciones. y pagos realizados (NIIF 19, párrafo 123).

La tasa de descuento aplicable a cualquier ejercicio fiscal es la tasa apropiada de bonos corporativos de alta calidad (o la tasa de bonos del gobierno, según corresponda). Se puede considerar que el interés neto sobre el pasivo (activo) neto según un plan de beneficios definidos incluye los ingresos por intereses esperados sobre los activos del plan.

El costo de los servicios pasados es el cambio en el valor presente de un pasivo por un plan de beneficios definidos por los servicios prestados por los empleados en períodos anteriores como resultado de cambios en el plan (introducción, cancelación o modificación de un plan de beneficios definidos) o secuestro (reducción significativa en el número de empleados incluidos en el plano). Como regla general, los costos de servicios pasados deben reconocerse como un gasto si el plan se modifica o como resultado de la expropiación. La ganancia o pérdida por liquidación se reconoce en el estado de resultados cuando se realiza la liquidación.

La CINIIF 14 NIC 19 Límite de activos de beneficios definidos, requisitos mínimos de financiación y su relación brinda orientación sobre la estimación de la cantidad que se puede reconocer como un activo cuando los activos del plan exceden un pasivo por plan de beneficios definidos, lo que resulta en un superávit neto. La Interpretación también explica cómo un activo o un pasivo puede verse afectado por un requisito de financiación mínima legal o contractual.

Pago basado en acciones - NIIF 2