Уведомление необходимо подать в течение 5 рабочих дней после прекращения деятельности, облагаемой торговым сбором. Форма ТС-2 подаётся в налоговую, в которой ИП или организация состоит на учёте в качестве плательщика сбора.

Каким способом направить – ФНС принимает заполненную форму уведомления:

- В бумажном виде – лично или ценным почтовым отправлением с описью;

- В электронном варианте – через загрузку на официальном сайте ФНС или путём отправки электронной системой документооборота.

Заполняем уведомление по форме ТС-2

Нажимайте на каждое интересующее поле инструкции, чтобы появилась подробная информация.

Общие требования

При предоставлении формы в бумажном варианте:

- Листы сшивать или скреплять не нужно, чтобы не повреждать целостность бумаги;

- Сведения в ней не должны содержать исправлений, в том числе с помощью канцелярских корректирующих веществ;

Заполняемая от руки:

- Записи нужно проводить синей или чёрной пастой;

- Заполнять все без исключения шаблонные поля слева направо заглавными печатными буквами;

- В случае отсутствия данных или неполного наполнения знакомест, ставить посередине свободных квадратиков прочерк;

Заполняемая на компьютере:

- Использовать предусмотренное программное обеспечение;

- Заполнять все без исключения шаблонные поля шрифтом Courier New высотой 16-18 единиц;

- В случае отсутствия данных допускается отсутствие прочерков;

- Распечатку проводить только с одной стороны листа и не нарушать расположение и размер полей на листе.

Титульный лист

Поля «ИНН» и «КПП» предусмотрены как верхний колонтитул для всех страниц формы и заполняются следующим образом:

- Юридическими лицами – в соответствии со свидетельством постановки на учёт по месту нахождения (для иностранных организаций – регистрации обособленного подразделения в России), указывая в последних двух квадратиках поля ИНН прочерки;

- Индивидуальными предпринимателями – в соответствии со свидетельством постановки на учёт по месту жительства, заполняя только поле ИНН, а в поле КПП ставятся прочерки.

Поле «Представляется в налоговый орган (код)» заполняется четырёхзначным числом кода соответствующего территориального налогового органа. Если у плательщика возникают сомнения по поводу верности кода, можно обратиться к сервису на официальном сайте ФНС, позволяющему узнать код налоговой по её адресу.

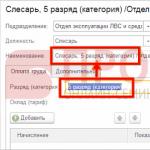

В поле «Организация/индивидуальный предприниматель» указывается полное наименование юридического лица, которое отражено в регистрационных документах организации, или полные ФИО предпринимателя, как в его паспорте.

Поля «ОГРН» или «ОГРНИП» заполняются соответствующим регистрационным кодом, взятым из учредительных сведений. ОГРН – для организаций, ОГРНИП – для индивидуальных предпринимателей. Поле, оставшееся без заполнения, прочёркивается при ручном заполнении или остаётся пустым при распечатке на компьютере.

Ниже указываем дату прекращения осуществления деятельности, облагаемой торговым сбором.

РАЗДЕЛ «Достоверность и полноту сведений, указанных в настоящем сообщении, подтверждаю», который содержит несколько блоков:

Поле указания кода лица заполняется в зависимости от того, кто обеспечивает достоверность представленных в налоговую сведений:

- 1 - индивидуальный предприниматель;

- 2 - представитель ИП;

- 3 - руководитель организации;

- 4 - представитель организации.

Поле «ФИО руководителя либо представителя» и«ИНН» подразумевает построчное внесения фамилии, имени и отчества главы юридического лица либо его представителя, а также его ИНН при наличии. Заполняется только в случае, если предыдущий пункт содержит числовое значение «3» или «4».

Поля «Номер контактного телефона» и «E-mail» должны содержать контактные сведения без прочерков и пробелов, по которым можно связаться с представляющим сведения лицом. Налоговой необходимы эти сведения для оперативной связи с плательщиком, в том числе с теми, кто прислал данные с помощью ЭДО (в электронном виде).

В полях, предусмотренных для подписи и даты , подающее информацию лицо должно расписаться и указать дату подачи сведений в налоговую.

Поле «Наименование документа, подтверждающего полномочия представителя» заполняется, если информация подаётся представителем юридического лица и содержит сведения о доверенности или ином документе, согласно которому он имеет право представлять организацию.

Самым нижним блоком на Листе 001 представлен раздел «Заполняется работником налогового органа» и в нём ничего плательщику самостоятельно прописывать не требуется.

Торговый сбор снятие с учета плательщика предусматривает производить по определенной процедуре, закрепленной в НК РФ. Из нашей статьи вы узнаете о порядке снятия с учета в ФНС фирмы, которая больше не является плательщиком сбора.

В чем заключается процедура снятия с учета плательщика торгового сбора

Снятие с учета плательщика торгового сбора (ТС) — процедура, которая может быть осуществлена 2 способами:

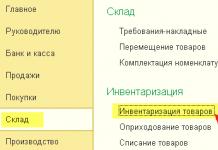

1. Фирма, имеющая право сняться с учета по ТС, может направить в ФНС уведомление по установленной форме — ТС-2, утвержденной приказом ФНС РФ от 22.06.2015 № ММВ-7-14/249. Дата снятия с торгового сбора будет соответствовать той, что указана в этом уведомлении.

ОБРАТИТЕ ВНИМАНИЕ! Налогоплательщик, прекративший деятельность, облагаемую торговым сбором, но не подавший уведомление по форме ТС-2, не освобождается от обязанности уплачивать торговый сбор.

2. Снятие с учета по ТС может быть осуществлено без участия налогоплательщика — на основании информации об аннулировании акта, удостоверяющего выявление объекта обложения ТС органом власти, предоставившим в ФНС сведения о соответствующем объекте. При этом по факту снятия с учета в ФНС в качестве плательщика ТС фирма получит от налоговиков соответствующее уведомление. Аналогичный документ ФНС присылает ИП и организациям, которые снимаются с учета по ТС, направляя налоговикам форму ТС-2.

ТС должны платить все юрлица и ИП (в тех городах РФ, где соответствующий сбор введен, а это пока что только Москва), которые осуществляют продажи посредством:

- торговых объектов, не являющихся торговыми залами и не используемых на АЗС;

- объектов торговых сетей, классифицируемых как нестационарные;

- объектов торговых сетей с соответствующего типа залами, классифицируемых как стационарные.

Сколько раз платить ТС, если торговая точка прекратила и возобновила работу в одном квартале, читайте здесь .

Налоговым законодательством РФ предусмотрено также взимание ТС с фирм, осуществляющих торговлю со складов и на розничных рынках, но пока что на практике эта норма нигде в России не применяется.

В свою очередь, право на снятие с учета торгового сбора предусмотрено для фирм, которые:

- не занимаются розничной торговлей (перестают ею заниматься);

- работают в форме ИП на патентной системе налогообложения (перешедшие на ПСН);

- представляют сельскохозяйственную отрасль и работают по ЕСХН.

При этом продавцы, изначально работающие как ИП на ПСН, и фермеры могут даже не вставать на учет как плательщики ТС.

Рассмотрим, как процедура снятия с учета по инициативе торговой фирмы с использованием уведомления ТС-2 осуществляется на практике.

Уведомление о снятии с учета в ФНС: нюансы заполнения

Форма ТС-2 состоит из титульного листа и представляется в случае прекращения осуществления всех видов предпринимательской деятельности с использованием объектов осуществления торговли, в отношении которых установлен торговый сбор. Несмотря на простоту структуры формы ТС-2, существует ряд нюансов, связанных с ее заполнением. Форма ТС-2 может быть заполнена налогоплательщиком 2 способами — шариковой ручкой вручную либо на компьютере. При этом заполняться должны все ее поля, если иное не предусмотрено в регулирующих НПА. В случае, когда необязательно вносить данные в какое-либо поле (или их нет), в соответствующих полях ставятся прочерки. При заполнении формы на компьютере нет необходимости ставить прочерки, поскольку поля можно оставить пустыми.

Вписывать сведения в форму ТС-2 нужно, размещая каждый знак в отдельной клетке, начиная с самой первой слева. Вписывать символы ручкой следует заглавными печатными буквами. При заполнении формы на ПК нужно использовать шрифт Courier New, размер 16 или 18, в режиме ввода заглавных букв. День, месяц и год, которые обозначают дату составления документа, разделяются точкой. Исправлять ошибки в форме ТС-2 с помощью корректора недопустимо.

Какие сведения указываются в форме ТС-2

Задача налогоплательщика — корректно отразить на 1-й странице формы ТС-2 такие сведения, как:

- ИНН и КПП (для ИП — только ИНН);

- код налогового органа;

- дату прекращения вида деятельности с участием объекта, подлежащего обложению ТС;

- наименование юрлица либо Ф. И. О. предпринимателя;

- ОГРН или ОГРНИП;

- если форма ТС-2 передается в ФНС не лично владельцем фирмы или ИП, а по доверенности, указывается общее количество листов, на которых данная доверенность оформлена;

- название документа, удостоверяющего полномочия представителя фирмы или ИП;

- код, обозначающий статус лица, передающего форму ТС-2 в ФНС;

- Ф. И. О. руководителя фирмы, ИП либо их представителей, их ИНН — при наличии;

- номер телефона, адрес электронной почты человека, передавшего форму ТС-2 в ФНС.

На титульной странице документа также проставляются дата заполнения и подпись лица, передавшего форму ТС-2 налоговикам.

Скачать бланк формы ТС-2 можно на нашем сайте.

Плательщики торгового сбора при прекращении деятельности, в отношении которой данный сбор уплачивается, обязаны сообщать в налоговую об изменениях с помощью уведомления ТС-2.

Данная обязанность закреплена за указанными лицами в 416 статье НК РФ. Информировать налоговый орган следует с помощью рекомендованной формы уведомления ТС-2, утвержденной Приказом ММВ-7-14/249@ от 22.06.15.

Сроки и место подачи уведомления по форме ТС-2

В начале деятельности, по которой требуется уплата торгового сбора, фирма сообщает в налоговый орган о дате начала работы. При этом ФНС ставит на учет фирму в качестве плательщика торгового сбора. Если деятельность завершается, то теряется обязанность по уплате сбора, о чем нужно сообщить в ФНС, где организация (ИП) состоит на учете.

То есть место подачи формы ТС-2 – то отделение, где фирма встала на учет в начале деятельности, облагаемой сбором.

Подать уведомление нужно в течение пяти дней, следующих за моментом завершения торговли. Дни нужно считать в рабочих.

Плательщику доступен любой способ подачи уведомительной бумаги:

- Бумажная при личном присутствии в налоговом отделении.

- Бумажная, отправленная через Почту.

- Электронная, направленная через ТКС.

Правила заполнения бланка ТС-2

Уведомление может быть оформлено в рукописном или машинописном виде.

Если используется ручное заполнение, то:

- чернила должны иметь синий или черный оттенок;

- показатели нужно вносить, начиная с крайней левой клетки;

- буквы следует писать заглавные и печатные;

- в оставшихся после заполнения пустых клетках нужно поставить прочерк.

При машинописном заполнении следует придерживаться шрифта courier new, а также размера в границах от 16 до 18. Если заполненный таким способом бланк ТС-2 распечатывается, то обрамления полей и прочерки в пустых клетках могут отсутствовать.

Бланк уведомления расположен на одном листе, при оформлении нужно соблюдать такие требования:

- Не печатать набранный на компьютере текст с двух сторон одного листа;

- Не зачеркивать неверные данные, не закрашивать их корректирующими средствами;

- Вносить в клетку только одно значение (цифру, букву, знак);

- Присвоить номер заполненному листу бланка в формате 001;

Порядок заполнения уведомления ТС-2

Бланк уведомления о снятии с учета плательщика торгового сбора состоит из одного листа, в поля которого должны быть внесены сведения, указанные в таблице ниже. Уведомление подается, если экономический субъект завершил все направления деятельности, облагаемой торговым сбором.

| Название поля | Заполняемая информация |

| ИНН | Номер налогоплательщика, присвоенный юридическому лицу (российскому или иностранному) или ИП при регистрации в налоговой. Поле состоит из 12 клеток. ИП заполняют все клетки при указании своего ИНН. Организации вносят номер в первые 10 клеток, оставшиеся две клетки прочеркиваются. |

| КПП | Данный код указывают только организации |

| Код налоговой | 4-хзначный код того отделения ФНС, куда передается уведомление (где уведомитель состоит на учете в виде плательщика сбора с торговой деятельности). |

| Название юрлица/ФИО ИП | Вносится либо полное название фирмы, если плательщиком выступает организации, либо полные ФИО, если плательщик – ИП. Название вносится на основании учредительной документации, ФИО – на основании удостоверяющего документа, например, паспорта |

| ОГРН | Поле заполняют только российские юридические лица, иностранные лица и ИП поле не заполняют. |

| ОГРНИП | Поле заполняют только ИП. |

| Дата | Число, месяц и год завершения деятельности, облагаемой сбором – последний день работы торговой точки, магазина и т.д. |

| Число листов | Количество листов прилагаемой документации, если таковая имеется. В качестве такой документации выступает доверенность на представление интересов, выписанная плательщиком на представителя для подачи уведомления в ФНС. |

| Достоверность | В поле, состоящем из одной клетки, нужно указать цифровой код, соответствующий лицу, подающему уведомление:

В поле ИНН пишется соответствующий номер лица, подающего бланк ТС-2 в ФНС, если таковой имеется. Дополнительно указываются контактные сведения – телефон и электронная почта. Подпись ставит тот человек, который фактически подает уведомление в налоговую. Если это лицо действует по доверенности или иному бланку, передающему полномочия, то реквизиты этого документа нужно указать ниже. Оригинал бумаги прикладывается к уведомлению. |

Компании и индивидуальные предприниматели, осуществляющие торговую деятельность на территории определенных субъектов Федерации, должны уплачивать в казну торговый сбор . Законодательство определяет необходимость заполнять и предоставлять в налоговую инспекцию уведомление о начале и прекращении деятельности, подлежащей обложению торговым сбором.

Уведомление ТС 2: сроки подачи в инспекцию

Для передачи информации инспекторам органов налогового контроля о прекращении торговой деятельности введена отчетная форма ТС 2, скачать которую можно ниже. Данный документ утвержден приказом ФНС № ММВ-7-14/249 от 22 июня 2015 г.

Проинформировать ФНС о прекращении торговой деятельности необходимо по месту постановки на учет в качестве плательщика торгового сбора. Для этого налогоплательщику установлен временной интервал в пять рабочих дней с момента прекращения соответствующего вида деятельности, в отношении которого компания или предприниматель уплачивали торговый сбор.

Как и для иных видов налоговых отчетов и уведомлений плательщик сбора может передать документ тремя способами:

- лично посетив инспекцию;

- обратившись к услугам почты России;

- отправив ТС 2 в электронном формате по телекоммуникационным каналам связи.

Способы снятия с учета в инспекции как плательщика торгового сбора

Налоговое право предполагает два варианта снятия с учета плательщика торгового сбора:

Первый определяет необходимость компании или предпринимателя подать уведомление ТС 2 в инспекцию по месту регистрации соответствующего вида деятельности;

Второй заключается в аннулировании акта, подтверждающего постановку на учет в качестве плательщика торгового сбора. Этот способ производится без участия налогоплательщика.

Итогом процедуры снятия с учета любым вышеуказанным способом является выдача налоговиками уведомления, подтверждающего прекращение торговой деятельности.

Какие сведения необходимо отразить в уведомлении ТС 2

Уведомление по форме ТС 2 требует отражения в документе такой информации, как ИНН и КПП, наименование плательщика, ОГРН (ОГРНИП), данных о руководителе, наименование и адрес торговой точки, ее площадь, а также иных сведений.

Особенности заполнения уведомления ТС 2

Так как передача уведомления в ФНС может быть произведена в бумажном формате, так и в электронном, заполнить этот документ можно вручную или, применив компьютерную технику, для этого достаточно скачать ТС 2 и заполнить на компьютере.

В том случае, если плательщик торгового сбора решил заполнить документ вручную, использовать следует только черную, синюю или фиолетовую шариковую ручку. Требования ФНС устанавливают необходимость заполнять все графы, если в нормативной базе отсутствует указание об обратном. Если какая-то графа остается незаполненной, в ней необходимо поставить прочерк.

При заполнении необходимо учитывать, что каждой знаковой клетке соответствует только один символ. Если заполняется документ в электронном формате, использовать можно только шрифт, который определен инспекцией в качестве допустимого для заполнения налогового отчета, Courier New 16 или 18.

Есть несколько способов, как организация может сняться с учета, поэтому можно выбрать удобный вариант. Причем предприятию не обязательно принимать участие в процедуре.

Когда применяется

Чтобы уведомить налоговый орган о прекращении бизнеса, направляется уведомление о прекращении торгового сбора. Используется форма ТС-2. Документ утвержден фискальным ведомством. Приказ ФНС № ММВ-7-14/249 датирован июнем 2015 г.

Фирма освобождается от налоговой повинности тем же числом, которым датировано извещение.

Чтобы освободиться от обязанности, компания обязана сообщить информацию контролирующим органам. Правило установлено п.1 ст. 416 Налогового кодекса.

Образец заполнения ТС-2

Скачать для просмотра и печати:

Когда происходит снятие с учета

На данный момент взнос введен только в г. Москве. Существуют определенные случаи, когда платится сбор.

3 основания для уплаты взноса:

- объекты, которые не являются коммерческими залами;

- нестанционарные торговые сети;

- коммерческие сети, которые относятся к стационарным.

Также предусматривается право для компаний известить инспекторов о прекращении бизнеса.

3 основания для снятия с учета:

- прекращение занятия розничной торговлей;

- переход частного предпринимателя на патентую систему;

- производство сельскохозяйственной продукции и уплата ЕСХН.

Предприниматели, которые работают на патентной системе, и фермеры освобождены от обязанности регистрироваться как плательщики коммерческого взноса.

Внимание! Торговлей считается деятельность по розничной и оптовой реализации товаров. Включает разносную, развозную торговлю, а также продажу через склады.

Порядок снятия с учета

Уведомление следует направить инспекторам по месту регистрации предприятия.

Уведомление следует направить инспекторам по месту регистрации предприятия.

Когда используется стационарный объект, то извещение направляется по месту регистрации.

При использовании передвижного объекта торговли нужно обращаться в инспекцию по месту регистрации фирмы или месту жительства предпринимателя.

Заполнение заявления

Для снятия с учета используется форма ТС-2.

Заявление на снятие с торгового сбора заполняется согласно определенным требованиям:

- Заполнять на компьютере или при помощи компьютерной техники.

- Использовать синюю или черную пасту.

- Выбирать шрифт Courier New размером 16-18.

- Заполнять все графы печатным шрифтом.

- Не корректировать размеры и графы в таблицах.

- Отказаться от использования скоб.

Есть определенные требования к заполнению титульного листа.

4 требования к заполнению титульного листа:

- Индивидуальный номер налогоплательщика переписывается из свидетельства.

- Поскольку номер состоит из десяти цифр, поэтому в двух последних графах ставится прочерк.

- Указывается КПП согласно номеру, присвоенному инспекцией.

- Также указывается код инспекции, где зарегистрировано предприятие.

Затем нужно вносить информацию о самой организации. Здесь тоже есть определенные правила заполнения:

- Бизнесмену нужно указать свою фамилию, имя и отчество.

- Фирме нужно указать свое наименование согласно учредительной документации.

- Компании пишут ОГРН, а бизнесмены указывают ОГРНИП.

- Затем пишется дата, когда была прекращена предпринимательская деятельность.

- Указывается количество документов доверенности.

Подача уведомления в 2017 году

Извещение направляется не позднее пяти рабочих дней после закрытия объекта.

Извещение направляется не позднее пяти рабочих дней после закрытия объекта.

Способы подачи уведомления:

- передать документы лично;

- отправить почтовой связью;

- при помощи интернета.

Отправления делаются через специальные компании, осуществляющие электронный документооборот, или специальный сервис фискального ведомства.

Также можно непосредственно в налоговой инспекции внести данные в извещение.

Посмотрите видео об уведомлении о торговом сборе

На ту же тему