Главные изменения в кассовой дисциплине связаны с тем, что произошел переход на онлайн-кассы. Как следствие этого, появилась возможность не применять некоторые кассовые документы.

МНноие бизнесмены с 1 июля 2017 года используют ККТ с подключением к сети Интернет и заключают договор на техническое обслуживание с оператором фискальных данных, который будет передавать информацию о платежах в адрес налоговых органов в электронном виде. К ним присоединились и те, у кого срок использования касс был отложен до 1 июля 2019-го.

Ведение кассовой дисциплины в 2019 году

Кассовая дисциплина в 2019 году — это набор правил работы с кассой для организации и ИП. Это касается расходования наличной выручки, хранения налички и работы с ККТ.

Допустимую сумму наличных на конец рабочего дня организации устанавливают самостоятельно, остальное сдают в банк.

Ведение кассовой дисциплины в 2019 году для субъектов малого предпринимательства и ИП выражается в том, что они хранят в кассе столько наличных, сколько необходимо. Сумму устанавливают в приказе о лимите кассы, в противном случае лимит остатка — 0. Превысить лимит можно в дни зарплаты, выходные и праздники. Лимит расчетов наличными между организациями или ИП составляет 100 тыс. руб., с физлицами — ограничений нет. В бумажные документы (кроме ПКО и РКО) можно вносить исправления, электронные подписывают электронными подписями, а исправлять их нельзя.

Расходовать наличные организациям и ИП запрещено (п. 2 Указания Банка России от 07.10.2013 №3073-У), исключения предусмотрены для:

- выплат работникам;

- выдачи денег для подотчетных лиц;

- оплаты товаров, работ, услуг;

- возврата покупателям.

Наличные, полученные со счета в банке, расходовать на иные цели не запрещено.

ИП может тратить наличную выручку на личные нужды.

Изменения в кассовой дисциплине

В правила применения ККТ Федеральным законом от 03.07.16 №290-ФЗ внесены серьезные изменения, главным из которых является переход на применение онлайн-касс, передающих информацию о расчетах с использованием наличных денежных средств и электронных средств платежа через оператора фискальных данных в адрес налоговых органов в электронном виде. Информация передается в момент расчета.

Кассовая дисциплина при онлайн-кассах тоже меняется. По мнению Минфина, высказанному в Письме от 16.06.17 №03-01-15/37692, после введения в организации онлайн-касс применение журнала кассира-операциониста (форма №КМ-4) и справки-отчета кассира-операциониста (форма №КМ-6) не является обязательным.

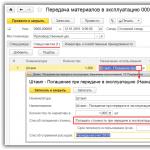

Кроме того, Указанием Банка России от 19.06.2017 № 4416-У внесены изменения в порядок ведения кассовых операций: для выдачи денег под отчет теперь не требуется полного погашения задолженности по ранее полученной сумме. Кроме того, у подотчетника можно не брать заявление, а оформить выдачу распорядительным документом — например, приказом руководителя.

Ответственность за нарушения правил работы с ККТ

Штрафные санкции за нарушение кассовой дисциплины 2019 регламентирует КоАП . За нарушение кассовой дисциплины 2019 штраф назначается, исходя из тяжести нарушения.

За расчеты наличкой и накопление в кассе сверх установленных размеров (ст. 15.1 ) штраф для должностных лиц — от 4000 до 5000 руб., для юрлиц — от 40 000 до 50 000 руб.

За несоблюдение правил работы с ККТ (ст.14.5 ):

- за неприменение ККТ штраф на должностных лиц — от 1/4 до 1/2 размера суммы расчета, но не менее 10 000 руб.; для юрлиц и ИП — от 3/4 до одного размера суммы расчета, но не менее 30 000 руб.;

- за систематическое нарушение закона — дисквалификация для должностных лиц от 1 до 2 лет; для юрлиц и ИП — приостановка до 90 суток;

- за применение не соответствующей требованиям ККТ и непредставление информации и документов по запросам налоговиков — предупреждение или штраф для должностных лиц от 1500 до 3000 руб.; для юрлиц и ИП — предупреждение или штраф от 5000 до 10 000 руб.;

- за ненаправление клиенту бумажного или электронного чека по его требованию — предупреждение или штраф для должностных лиц 2000 руб. Для юрлиц и ИП — предупреждение или административный штраф 10 000 руб.

Проверка кассовой дисциплины налоговыми органами в 2019 году осуществляется без ограничений.

УФНС составляет план проверок, но документ рассчитан только для внутреннего использования. Как правило, это происходит не чаще одного раза в год или при наличии жалобы.

Также проверку проведут, если фирма раньше нарушала дисциплину работы с кассой или работает с убытком.

Н.А. Мартынюк, эксперт по налогообложению

Как налоговики теперь будут проверять ККТ и кассу

Комментарий к регламентам контроля за полнотой учета наличной выручки и за соблюдением правил применения ККТ

Приказы Минфина от 17.10.2011 № 132н , № 133нПроверки ККТ и кассовой дисциплины не относятся к налоговым, хотя и проводят их налоговые инспекции. Поэтому на кассовый контроль не распространяются установленные НК правила и сроки проведения проверок. Однако собственных правил у него до сих пор не было (если не считать внутренних указаний налоговой служб ыПисьмо ФНС от 08.06.2007 № ШТ-6-06/458@ ). Из-за этого инспекторы могли проводить «кассовые» проверки так, как им заблагорассудится, и столько, сколько им удобно.

РАССКАЗЫВАЕМ РУКОВОДИТЕЛЮ

Проверки ККТ и полноты учета выручки налоговики могут проводить хоть каждый день. Ведь на них не распространяются ограничения, установленные Законом о защите прав юрлиц при проведении госконтроля.

Теперь Минфин утвердил два регламента: один - для проверок ККТАдминистративный регламент, утв. Приказом Минфина от 17.10.2011 № 132н (далее - Регламент 132н) (начал действовать 5 февраля этого года), другой - для проверок полноты учета выручк иАдминистративный регламент, утв. Приказом Минфина от 17.10.2011 № 133н (далее - Регламент 133н) (действует с 19 февраля).

Это две разные проверки, которые могут проходить как одновременно, так и отдельно друг от друга. Но даже если инспекторы совмещают их проведение, они должны составить отдельный акт по итогам каждой из них.

Общее у проверок ККТ и полноты учета выручки

Проверка начинается с предъявления поручения на проверку. Пока вам не предъявят этот документ, вы можете не общаться с инспекторами. Поручение должно быть подписано руководителем инспекци ипп. 19 , 28 Регламента 132н ; пп. 19 , 23 Регламента 133н .

За воспрепятствование законной деятельности проверяющих инспекция может оштрафоват ьч. 1 ст. 19.4.1 КоАП РФ :

- организацию - на сумму от 5000 до 10 000 руб.;

- директора или предпринимателя - на сумму от 2000 до 4000 руб.

Если же из-за ваших действий оказалось вовсе невозможным провести или завершить проверку, то штраф будет больше: от 20 000 до 50 000 руб. и от 5000 до 10 000 руб. соответственн оч. 2 ст. 19.4.1 КоАП РФ .

При проверке у инспекторов есть прав оп. 7 Регламента 132н ; п. 7 Регламента 133н :

- получить доступ к фискальной памяти и контрольным лентам ККТ или к системе, формирующей БСО;

- получить от вас любые документы, связанные с применением ККТ и БСО, а также с учетом денег (последние - только при проверке полноты учета выручки);

- требовать от вас объяснения и сведения по предмету проверки.

Оба Регламента предписывают инспекторам проводить осмотр и инвентаризацию, а также привлекать сторонних специалистов для проведения экспертиз ып. 40 Регламента 132н ; п. 35 Регламента 133н .

У вас есть право присутствовать при проведении проверки. А что, если директор (другой законный представитель организации) или предприниматель отсутствует и поэтому не может ознакомиться с поручением на проведение проверки и подписать его? Тогда инспекторы должны сделать об этом отметку в поручении и начать проверку без нег оп. 29 Регламента 132н ; п. 24 Регламента 133н .

Все ваши объяснения по вопросам, относящимся к предмету проверки, лучше оформлять письменно - тогда инспекторы должны будут приложить их к материалам проверки.

В конце проверки, когда налоговики составят акт, вам нужно прочитать его и поставить там отметку о вашем согласии или несогласии с результатами проверки, а также с действиями или с бездействием инспекторов. Возражения можно вписать в сам акт или оформить отдельным документом. Акт инспекторы должны составить в двух экземплярах, подписать сами, предложить подписать директору (предпринимателю) и затем передать ему один экземпляр.

Срок проведения проверки устанавливает руководитель инспекции. Он не может быть больше 20 рабочих дней с даты предъявления вам поручения на проверку полноты учета выручки и 5 рабочих дней - с даты выписки поручения на проверку применения ККТ.

Как и какие документы у вас могут потребовать

Инспекторы вправе требовать у вас только те документы и сведения, которые относятся к предмету проверк ип. 35 Регламента 132н ; п. 30 Регламента 133н . Поэтому если к вам пришли проверять только применение ККТ, то не должны требовать документы по учету наличных (ПКО, РКО, кассовую книгу и т. д.)подп. 2 п. 7 Регламента 132н ; подп. 2 п. 7 Регламента 133н .

Если инспекторы хотят ознакомиться с документами прямо у вас на месте, проще дать им оригиналы. А вот если просят принести документы в инспекцию, лучше сделать копи ип. 35 Регламента 132н ; п. 30 Регламента 133н . Не забудьте составить опись передаваемых документов и получить на ней штамп инспекции о приеме. Если же инспекторы изымают у вас оригиналы в качестве доказательств нарушения, то они должны составить протоко лч. 5 ст. 27.10 КоАП РФ .

В Регламентах не сказано, должны ли инспекторы составить письменный запрос на необходимые им документы. Но по устному требованию лучше документы не давать - всегда просите список требуемых бумаг.

Не определен и срок представления документов. Так что, скорее всего, его проверяющие установят вам по своему усмотрению. И если в этот срок вы не уложитесь, то налоговики, возможно, попытаются вас оштрафоват ьст. 19.7 КоАП РФ . Правда, для этого их требование о представлении документов должно быть письменным, а не устным.

Обратим ваше внимание на некоторые неоднозначные ситуации, которые могут возникнуть.

Тексты комментируемых регламентов можно найти: раздел «Законодательство» системы КонсультантПлюсВ ходе проверки полноты учета выручки инспекторы могут запросить у спецрежимников и предпринимателей на ОСНО книги учета доходов и расходов. Далеко не все заполняют такую книгу ежедневно. Что, если на момент проверки в ней нет записей о принятых за последнее время суммах, которые вовремя отражены в кассовой книге? Штрафа за неполное оприходование наличной выручки в этом случае не должно быть. Ведь такую выручку учитывают по приходным ордерам сначала в кассовой книге, а уже из нее суммы попадают в перечисленные книги учета. А нарушения в их ведении являются предметом совсем другой проверки - налоговой.

Регламент 133н предписывает инспекторам при проверке полноты учета выручки посмотреть и ваш приказ (распоряжение) о лимите остатка наличных в кассе. Но тут Минфин сам себе противоречит. Дело в том, что этот приказ не имеет отношения к предмету проверки - полноте учета наличной выручки, поскольку касается уже следующего этапа - расходования наличных из кассы. А, как мы уже сказали, документы, не имеющие отношения к предмету проверки, требовать недопустим оп. 35 Регламента 132н ; п. 30 Регламента 133н . Но на деле лучше приказ о лимите все же представить, иначе инспекторы попытаются вас оштрафоват ьст. 19.7 КоАП РФ и вам придется оспаривать штраф в суде.

Проверки полноты учета выручки

Инспекторы буду тпп. 35- 40 Регламента 133н :

- сопоставлять данные кассовых документов с суммой наличных, находящихся в ящике ККТ;

- сопоставлять данные различных кассовых документов между собой (например, ПКО с кассовой книгой и с книгой учета доходов и расходов);

- изучать правильность оформления кассовых документов.

Кстати, из всех требований к ведению кассовых операций налоговики вправе проверять соблюдение только одного: полноту оприходования наличной выручк ип. 1 ст. 7 Закона от 21.03.91 № 943-1 . Но для этого инспекторам придется изучить большинство связанных с ведением кассы документов. По ним инспекторы могут обнаружить и иные кассовые нарушения. И это будет законным поводом для штрафа за ни хп. 1 ч. 1 ст. 28.1 КоАП РФ .

Проверки ККТ

Последовательность действий проверяющих такова.

ЭТАП 1. Инспекторы проверяют, выдаете ли вы кассовые чеки, БСО или, по требованию покупателя, документ, подтверждающий прием денежных средств за ваши товары (товарный чек, квитанцию и т. п.). Результат фиксируют в акте проверк ип. 25 Регламента 132н .

То, что проверочную (контрольную) закупку налоговики проводить не вправе, давно подтвердил ВАСПостановление Президиума ВАС от 16.06.2009 № 1988/09 . Однако Минфин в Регламенте 132н указал, что проверка выдачи кассовых чеков включает в себя приобретение товаров (работ, услуг) за наличные и их оплату. Между тем такие полномочия инспекторам могут быть предоставлены только законом, а ведомственного нормативного акта (каким является Приказ Минфина об утверждении Регламента) для этого недостаточно. Поэтому штраф по результатам контрольной закупки по-прежнему можно оспорить в суде. А инспекторы вправе лишь наблюдать, как вы выдаете чеки другим покупателям, и вести при этом видео- или аудиозапис ьп. 23 Регламента 132н .

Другой предписанный Регламентом 132н способ выявления случаев невыдачи чеков - «аналитические процедуры». Их проводят еще до того, как предъявят вам поручение на проверку. Поэтому речь идет, видимо, о ситуациях, когда к инспекторам попали кассовые чеки, выбитые от имени вашей организации (предпринимателя). Тогда они по своим данным проверят, зарегистрирована ли на вас такая ККТ. А если выяснят, что зарегистрирована, то позже, уже после того, как предъявят вам поручение, посмотрят, есть ли данные об этих чеках в фискальной памяти ККТ.

ЭТАП 2. Вместе со служебными удостоверениями налоговики предъявляют вам поручение на проведение проверки и предлагают его подписать. Если директора (предпринимателя) на месте нет или он отказывается ставить подпись, делают об этом отметку в поручении.

ЭТАП 3. Налоговики запрашивают документы. Получение документов фиксируют в акте проверк ипп. 34 , 37, 38 Регламента 132н .

Обратите внимание, если вы на ЕНВД и не используете ККТ и БСО, то по Регламенту инспекторы вправе требовать у вас документы, связанные с выдачей товарных чеков, квитанций или других документов, подтверждающих прием денег за товары и работы. Не ясно, что за документы тут имеет в виду Минфин. Обязанности хранить у себя копии товарных чеков и квитанций и как-то их регистрировать у вмененщиков нет. Проверка наличия пустых бланков этих документов инспекторам ничего не даст - их отсутствие не является нарушением. Впрочем, вероятность того, что инспекторы придут с проверкой полноты учета выручки к вмененщикам, невелик аПисьмо ФНС от 21.12.2011 № АС-4-2/21794@ .

ЭТАП 4. Инспекторы проверяют соблюдение порядка и условий регистрации ККТ и ее применения. Результат фиксируют в акте.

Что в результате

По всем нарушениям инспекторы могут принять от вас письменные объяснения (замечания, возражения) и сделать об этом запись в акте проверки.

По почте отправить акт налоговики могут, только если директор (предприниматель) на тот момент отсутствует или уклоняется от подписания акта.

Если инспекторы нашли нарушения, то акт послужит основанием для составления протокола и наложения штрафа. За что могут оштрафовать?

Штраф - от 40 000 до 50 000 руб. для организаций и от 4000 до 5000 руб. для должностных лиц и предпринимателе йпримечание к ст. 2.4 КоАП РФ - возможе нч. 1 ст. 15.1 КоАП РФ :

- за неоприходование или неполное оприходование в кассу наличных;

- несоблюдение порядка хранения свободных (сверхлимитных) наличных;

- накопление в кассе наличных сверх лимита;

- расчеты наличными с организациями или предпринимателями на сумму больше 100 000 руб. по одному договор уп. 1 Указания ЦБ от 20.06.2007 № 1843-У .

А оштрафовать на сумму от 1500 до 2000 руб. продавца-кассира, от 3000 до 4000 руб. - директора (ИП) и от 30 000 до 40 000 руб. - организацию инспекторы могу тч. 2 ст. 14.5 КоАП РФ :

- за неприменение ККТ или БСО;

- применение техники, которая не соответствует предъявляемым к ККТ требованиям;

- применение ККТ с нарушением порядка работы с ней и ее регистрации;

- применение БСО с нарушением требований к ним;

- невыдачу чека, БСО (если вы вправе выдавать их вместо кассовых чеков) или иного документа об оплате по требованию покупателя (если вы вправе не использовать ККТ и БСО).

О правилах проведения проверки кассовой дисциплины говорится в законодательстве России. Опишем основные особенности выполнения своих обязательств налоговыми органами при осуществлении контроля за проверяемыми предприятиями в 2019 году.

Если на предприятии используется ККМ, оно обязано выполнять соответствующие нормы и законы, которые регулируют данный вопрос.

За этим пристально следят уполномоченные органы, и в случае обнаружения нарушения определяют меру наказания. Проводятся специальные проверки, о которых далее и пойдет речь.

Основные моменты

Рассмотрим, что понимают под кассовой дисциплиной и на какие нормативные акты стоит ссылаться.

Необходимые определения

При ведении деятельности хозяйственного типа предприятия могут применять различные виды расчетов. Проводимые операции являются кассовыми.

Их регистрируют в учете в соответствии с описанными в законодательстве правилами. Правительством также установлены ограничения по работе с наличными средствами.

Кассовая дисциплина организована и сформулирована так, чтобы нарушения свидетельствовали об умысле, а не ошибке.

Назначение осуществляемого мероприятия

Проверка кассовой дисциплины осуществляется налоговой инспекцией и обслуживающими банковскими учреждениями. С кассой могут работать кассиры, бухгалтеры и руководство предприятия.

Не существует ограничения по количеству проверок – налоговая инстанция вправе проверять кассу фирмы хоть ежедневно ().

Такие проверки не считаются выездными, а значит, к ним не могут применяться правила, отраженные в Налоговом кодексе. Работники налогового органа считают средним показателем периодичности проведения проверок кассовой дисциплины год.

Уполномоченными структурами составляется план, в соответствии с которым компания будет проверяться. Если вы не попали в такой список, то проверка возможно только в случае предоставления жалоб.

Перечислим ситуации, когда проверка кассы может быть чаще, чем раз в году:

- Если было зафиксировано нарушения ранее.

- Если кто-либо подаст (в том числе и о не предоставлении чеков).

- Если подана жалоба о получении неофициальной заработной платы или о занижении налоговой базы.

- Если деятельность предприятия является убыточной.

Компания должна в обязательном порядке соблюсти ограничения остатков кассы. Руководство ежегодно подает расчеты лимитов в банковское учреждение. Бланки для этого выдаст банк.

Если у фирмы имеется несколько расчетных счетов, можно подать расчеты в один банк, а в остальные представить ксерокопии. Если необходимая документация не будет подана до нового года, то лимит будет равен 0.

Стоит также осуществлять контроль за расходованием наличности, о чем стоит договориться с работниками банковского учреждения.

Следует также придерживаться лимита по расчетам между юрлицами, контролировать ведение кассовой документации, применение ККТ.

Правовая база

С начала 2012 года вступило в силу Положение о порядке ведения кассовых операций, что было утверждено .

В феврале того же года начали действовать такие регламенты:

- относительно проверки ККТ;

- относительно проверки кассовой дисциплины.

Руководствоваться также можно:

- и т. д.

Порядок проверки ККМ налоговыми органами

Финансовый директор и главбух должны строго контролировать выполнение операций, учитывая локальные изменения.

Кассиры не имеют права:

- работать без контрольных лент, клеить их в месте обрывов;

- разрешать посторонним лицам входить в помещение кассы, подходить к кассовым машинам (это может только директор, его замы, бухгалтер, старший кассир и техспециалисты, проверяющие органы);

- выходить из кассовой кабины без предупреждения начальства, не отключая кассовый аппарат, не закрывая на ключ кассу;

- вносить коррективы в программы по работе кассовых терминалов;

- держать в кассе свои средства, что не учтены через кассовый аппарат.

Контроль за деятельность кассира может быть таким:

Если контроль осуществляется налоговым органом, стоит помнить о следующих правилах.

Сроки проверки налоговой кассовой дисциплины отражены в Административном регламенте:

| При установлении сроков исполнения госфункций относительно проверяемых объектов | До 20 дней с момента представления проверяемым объектам поручений |

| При предъявлении поручений на выполнение государственным органом своих полномочий | 2 дня после вручения постановления |

| При рассмотрении документации | До 28 дней с того момента, как представлено поручение |

| При проверке того, правильно ли ведется учет денег | 30 дней после передачи поручения |

| При оформлении результата проверки, при составлении | 30 дней |

| Жалобы, что поданы в ФНС от проверяемых лиц | Будут рассмотрены в течение 30 дней после регистрации. Иногда такие сроки могут продлеваться, но не больше чем на 30 дней |

За какой период нужны данные?

В административном регламенте ничего не говорится о том, какой период может быть охвачен проверкой. В говорится, что постановление о нарушении административного характера может выноситься на протяжении 2 месяцев с момента его фиксации.

Можем предположить, что налоговая служба при проверке ограничится 2 месяцами. Но есть мнения, что проверка может охватить и более длительные периоды – до 3 лет, что предшествуют году, когда проверка проводится.

Что обычно проверяют?

Проверка налоговой кассы должна осуществляться в присутствии должностного лица проверяемой организации. При этом соблюдаются нормы законодательства.

Если проводится проверка правильности использования ККМ (расчеты с населением, правильность исчисления налоговых платежей):

| Устанавливается организационно-правовая форма компании, его название, выявляется факт предоставления услуг или продажи товара населению, проверяются ценники, выясняется, используется ли ККТ, выдаются ли чеки | Если покупатель даст добро, будет просмотрено чек – проверяется полнота и четкость реквизитов и фирменного знака. Осуществляются контрольные закупки, что будут оформлены соответствующими актами |

| Руководству будет предъявлено документ | Который подтвердит право проведения проверки.Будет проверено:

|

| Если проверяющий орган не обнаружит лицензию, будет определено и зафиксировано размер выручки | Что получена при ведении деятельности, чтобы в дальнейшем взыскать незаконно полученную прибыль |

На что налоговые работники обратят внимание, и как будут действовать:

| При проведении проверки устанавливается | Есть ли в компании кассовая техника, является ли она зарегистрированной |

| Проверяется | Есть ли техническая документация и регистрационные карточки на кассовые аппараты |

| Сверят сведения компании | Что отражены в книге учета ККМ в налоговой инстанции, с документацией, что была подана руководством. Будет рассмотрено, совпадают ли сведения (номера паспортов, заводские номера кассовой техники, номера счетчиков, места установок аппаратов). Если данные не совпадают, инспектор будет искать причину, а результат проверки отразит в акте. Компании же будет предложено устранить неточности |

| Будет проверено, правильно ли эксплуатируется ККТ | Четко ли отражаются сведения на чеках. Если чеки будут иметь ненадлежащий вид, налоговики приложат к документам и такие чеки |

| Проверяются ленты | Будет обращено внимание – есть ли порядковый номер, дата, время проведения операции, количество гашения счетчика и особенности его проведения |

| Пересматриваются нулевые чеки | Количество, время, когда прибыли (если на протяжении 1 смены, то какова причина) |

|

Осуществляется выборочная проверка соответствия стоимости на продукцию, что отражена в накладных на поступление товара, стоимость, что отражена на ценниках |

Работник налоговой обратит внимание, есть ли на ценниках подписи ответственных лиц, что заверяются печатями. Название, сорт, марта должны быть одинаковыми |

Если будет обнаружено ККМ, что не прошла регистрацию в налоговой службе, стоит проверить, не эксплуатируется ли такой аппарат скрыто.

Для этого налоговые представители запрашивают паспорт на такую технику, документацию о ее покупке, данные суммирующего счетчика, контрольную ленту по таким устройствам.

При проверке ремонтных работ ККМ обращают внимание:

- есть ли ;

- ведутся ли записи в ;

- регистрируются ли выполненные работы в форме 30 Типового порядка по использованию ККТ.

Если компания имеет право использовать бланки строго отчетности, они будут проверяться налоговой инстанцией. Если такие документы не утверждены законодательством, то фирма не получает освобождения от применения ККТ.

Проверяя прейскурант на предоставляемые услуги, инспектор определит, обоснованным ли является документ (когда и кем утверждался, для каких отраслей, ведомств, предприятий).

Осмотрит, как оформлен (четкие ли данные, есть ли необходимые подписи, штампы), и является ли доступным для клиентов.

Проверяющие структуры имеют право:

- без препятствий подходить к ККМ и другим объектам проверки;

- истребовать документы, которые имеют отношение к использованию ККТ и учету денег;

- проверять наличные средства в кассе и наличие БСО;

- получать сведения о БСО, заполнении бланка, автоматической подготовке документации, что приравнивается к кассовому чеку;

- истребовать объяснение, справку, данные по вопросам, что возникают при проведении проверки;

- работать совместно с органом внутренних дел;

- получить пароль ККМ, что нужнее для снятия отчета показания фискальной памяти;

- привлечь к ответственности нарушителей.

Перечислим документы, которые могут быть затребованы налоговой инстанцией:

- Журнал КМ-8.

- , в котором стоит отметка ФНС.

- Журнал КМ-4.

- Кассовая книга КО-4.

Чего стоит бояться

Стоит учесть несколько нюансов. Если проверяющие органы найдут личные средства сотрудников, они посчитают их неоприходованными наличными деньгами.

Такие средства будут зачисляться в прибыли фирмы. Ответственные же лица должны будут дать разъяснения, почему в кассе есть излишки (п. 27, 37 Порядка).

Организацию также привлекут к ответственности – назначат штраф. Наказание в виде штрафных санкций предусмотрено и при других нарушениях.

Возникающие нюансы

Выясним, какие вопросы являются актуальными для фирм, применяющих ККТ.

Если обнаружена недостача

При проведении ревизии кассы комиссией пересчитываются наличные средства, проверяются иные ценности. Затем остатки сверяются со сведениями, что отражаются в кассовой книге.

Если выявлено недостаток, такой факт, как и сама сумма, обстоятельства ее появления будут отражены в акте, что будет составлен по окончанию проверки.

Видео: налоговые проверки

Кассир дает письменные объяснения, почему средства в кассе не совпали с учетными сведениями. Недостача будет взыскана с виновника.

Если имеет место серьезное нарушение законов, материалы проверки передаются следственному органу. Может также возбуждаться производство по административным правонарушениям.

Часто задаваемые вопросы по налоговой кассе

Как быть, если организацией было принято от покупателя деньги в выходные дни, ведь не всегда возможно передать выручку в банк?

Хранение средств в кассе допустимо (и нее считается нарушением законодательства) в таких случаях:

- в день выдачи заработка, стипендии и т. д.;

- в день перечисления средств социального плана;

- в выходные, праздничные дни.

Стоит инкассировать выручку не позже 1 рабочего дня. Как быть, если не удается инкассировать средства в первый рабочий день? Выдайте средства подотчет. При сдаче выручки подотчетное лицо будет возвращать подученные средства.

Какой срок давности для подачи по ревизии кассы? Такой срок составляет 2 месяца. Есть ли штраф за работу кассового аппарата не по месту, где он зарегистрирован? К примеру, ККТ используют не в офисе, а на складе, где отпускается товар.

Нарушения в этом нет. Даже если кассовая техника расположена в обособленных подразделениях, которые не находится на отдельных балансах, а регистрация ККМ осуществлена по месту учета фирмы в ФНС , штраф также не назначается.

Что такое длящиеся нарушения? В том случае, когда не соблюдены законодательные нормы кассовой дисциплины, компания может получить административный штраф ().

Он назначается в течение 2 месяцев. Если имеет место длящееся правонарушение – с того момента, как оно выявлено (). Перечислены длящиеся нарушения в пункте 1 ст. 4.5 КоАП.

При операциях с наличными средствами не идет речь о длящемся правонарушении. На что нельзя тратить наличность из кассы:

Система штрафов

Самые частые нарушения:

- нет первичной кассовой документации, или она оформлена с нарушениями правил;

- произведено перечисление средств подотчетному лицу на основе документации, что подтверждает затраты, но не оформлено авансовый отчет;

- не выполнен установленный лимит расчета наличностью между компаниями;

- выявлены ошибки в расчетах оборотов и остатков в учетном регистре, если ведение учета осуществляется вручную;

- не в полной мере оприходовано средства.

Размер штрафа:

Если организация не перечислила налоги из-за неоприходования выручки в кассу, ФНС начислит штраф в соответствии со или 15.1 КоАП.

Но стоит учесть, что за одно правонарушение лицо не может привлекаться одновременно к налоговому и административному виду ответственности.

Но вот налоговые органы поступают так – организацию штрафуют по ст. 122 НК, а руководителя и главбуха – по ст. 15.1 КоАП.

Могут ли нагрянуть без предупреждения?

Работники налоговой службы проводят проверку, предупредив руководство компании. Хотя не будет считаться нарушением, если ФНС нагрянет с проверкой без предупреждения.

Компания должна особое внимание уделять кассовой дисциплине. В противном случае есть риск нарваться на неприятности от работников налогового органа.

Ведь за нарушения законодательных норм придется понести ответственность административного характера. Следите за проведением операций, контролируйте работу кассира, своевременно выполняйте свои обязательства.

Целью аудиторской проверки кассовых операций является установление соответствия применяемой на предприятии методики учета и налогообложения операций по движению наличных денежных средств действующим нормативным документам Российской Федерации.

Кассовые операции проверяют сплошным методом, так как именно в этом участке учета возможны нарушения и злоупотребления.

Источниками проверки кассовых операций являются:

· нормативные документы

· бухгалтерская отчетность (бухгалтерский баланс и отчет о движении денежных средств);

· приказ об учетной политике предприятия;

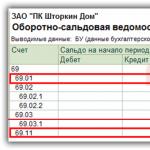

· регистры учета кассовых операций (ведомость № 1 и журнал-ордер № 1);

· первичные документы по учету кассовых операций (приходные и расходные кассовые ордера, кассовая книга, книги учета приходных и расходных кассовых ордеров, платежные ведомости).

Аудиторская проверка кассовых операций организуется в следующей последовательности:

1. инвентаризация кассовой наличности и исследование условий хранения денежных средств;

2. проверка правильности документального оформления операций;

3. проверка полноты и своевременности оприходования денежных средств;

4. проверка правильности списания денег в расход;

5. проверка соблюдения кассовой дисциплины;

6. проверка правильности отражения операций на счетах бухгалтерского учета;

7. оформление результатов проверки.

Прибыв на место проверки, аудитор сразу проводит инвентаризацию денежных средств, хранящихся в кассе. Ее проводят в присутствии кассира и главного бухгалтера предприятия.

При наличии нескольких касс аудитор опечатывает их, чтобы нельзя было покрыть недостачу денег в одной кассе за счет других, изменить остаток денег, выведенный в кассовой книге. Кассир предоставляет для проверки последний кассовый отчет и документы по операциям последнего дня, а также дает расписку о том, что все приходные и расходные кассовые документы комиссии предъявлены полностью и к моменту инвентаризации в кассе неоприходованных или не списанных в расход денег нет.

Результаты инвентаризации оформляют актом, который подписывает кассир и главный бухгалтер. Акт является письменным аудиторским доказательством, и его данные необходимы аудитору для дальнейшей проверки.

В результате инвентаризации денежной наличности в кассе могут быть обнаружены излишки или недостачи. Бухгалтер должен отразить результаты в бухгалтерском учете в течение 10 дней. Так излишки денег приходуются и относятся на финансовые результаты (Д 50 «Касса» К 91 «Прочие доходы и расходы»). Недостачи относятся на кассира (при наличии его объяснительной), то есть составляются проводки: Д 94 «Недостачи и потери от порчи ценностей» К 50 - при выявлении недостачи, Д 73/2 «Расчеты по возмещению материального ущерба» К 94 - при отнесении недостачи на кассира.

Одновременно с инвентаризацией проводиться проверка условий хранения денежных средств. В ее ходе аудитор должен выяснить:

· обеспечена ли сохранность денег при доставке из банка и во время выдачи заработной платы;

· имеется ли для хранения денег в кассе сейф или несгораемый шкаф;

· соблюдаются ли правила хранения ключей от сейфа или несгораемого шкафа. Так в Порядке ведения кассовых операций установлено, что ключи от сейфов печати хранятся у кассиров, которым запрещается передавать посторонним лицам или изготавливать неучтенные дубликаты. Учтенные дубликаты ключей хранятся в опечатанных кассиром пакетах, шкатулках у руководителей предприятий. Не реже одного раза в квартал проводиться их проверка комиссией, назначаемой руководителем предприятия, результаты ее фиксируются в акте;

· соблюдается ли установленный лимит денег в кассе;

· имеется ли договор о полной материальной ответственности кассира.

Предприятия могут иметь в своих кассах наличные деньги в пределах лимитов, установленных банками, по согласованию с руководством предприятия. Лимит остатка кассы для предприятий с 1 января 1998 года устанавливается в соответствии с Положением ЦБ РФ от 5.01.98 № 14-П «О правилах организации наличного денежного обращения на территории Российской Федерации».

Предприятия обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денег в кассе в порядке и сроки, согласованные с обслуживающим банком. По предприятию, не предоставившему расчет на установление лимита остатка денег в кассе ни в одно из обслуживающих учреждений банка, лимит остатка кассы считается нулевым, а несданная денежная наличность - сверхлимитной.

К аудиторской проверке должна быть представлена справка банка об установлении лимита кассы предприятия. Превышение установленных лимитов в кассе допускается лишь в течение 3 рабочих дней в период выплаты заработной платы, премий, пособий по временной нетрудоспособности работникам предприятия. В районах Крайнего Севера этот срок продлен до 5 дней

Денежные средства могут поступать в кассу из банков, от работников предприятия и других.

Аудитор проверяет полноту и своевременность оприходования денег, полученных по каждому чеку из банка, путем сверки идентичных сумм, записанных в корешках чеков, и выписок банка (по шифру, соответствующему получению наличных денег). Чековые книжки, корешки использованных чеков, а также неиспользованные чеки должны храниться у главного бухгалтера, в условиях исключающих возможность их утери. Испорченные чеки погашаются печатью «аннулировано» и хранятся подклеенными к корешкам чеков.

Использование денежных средств и их целевое использование предприятие определяет по своему усмотрению. Владельцы счета на обороте денежных чеков указывают целевое назначение получаемых денежных средств. Согласно действующему законодательству меры ответственности к предприятиям, допустившим нецелевое использование денег, полученных в банке, не предусмотрены. Однако коммерческие банки могут проверять целевое использование полученных денежных средств и при необходимости предъявлять к ним соответствующие требования.

Аудитор должен тщательно проверить полноту оприходования выручки от продажи продукции, работ, услуг. При этом следует сверить записи в кассовой книге, приходных кассовых ордеров с отчетами, накладными и счетами (счетами-фактурами) по продаже продукции, работ, услуг.

Правила осуществления расчетов в России и предельные расчеты наличными деньгами устанавливает Центральный банк РФ. В настоящее время предельный расчет наличными деньгами по одной сделке между юридическими лицами установлен в размере 60000 рублей.

В ходе проверки аудитор выявляет случаи превышения расчета наличными деньгами между предприятиями и своевременно информирует руководителя о возможных санкциях.

Аудиторская проверка показывает, что наибольшее число нарушений при расходовании средств из кассы связано с денежными выплатами работникам и подотчетными суммами.

Заработная плата, пособия по временной нетрудоспособности, премии выдаются из кассы по платежным или расчетно-платежным ведомостям, которые подписывает руководитель и главный бухгалтер. Все выдачи денег должны содержат подпись получателя денег. Возможна выдача денег по доверенности, в этом случае кассир делает запись «по доверенности», а сам доверенность прикрепляет к ведомости.

При проверке правильности выплаты денег по платежным ведомостям аудитору следует установить, все ли внесенные в них лица являются работниками предприятия.

Для предупреждения подобных нарушений отдел кадров должен визировать платежные ведомости до выплаты денег по ним.

При проверке расходования денег аудитор проверяет операции по выдаче денег подотчет.

Подотчетные лица - это работники предприятия, получающие наличные деньги из касс на хозяйственные и командировочные расходы. В бухгалтерском учете для расчетов с подотчетными лицами используется счет 71 «Расчеты с подотчетными лицами».

В Порядке ведения кассовых операций указано, что подотчетные лица обязаны в течение 3-х рабочих дней, после совершения последнего расхода или по возращению из командировки, предоставить в бухгалтерию отчет об израсходованных суммах и произвести окончательный расчет по ним.

Аудитор должен проводить процедуры, чтобы выяснить, своевременно ли на предприятии погашают подотчетные суммы. Если проверкой будут выявлено, что подотчетные суммы числятся за работниками, получившими их, дольше установленного срока, то аудитору нужно получить письменные объяснения от соответствующих должностных лиц. Следует также предупредить и работников бухгалтерии, и подотчетное лицо о необходимости включить непогашенную подотчетную сумму в облагаемый оборот по налогу на доходы физических лиц.

Все случаи нарушений по расходным кассовым операциям должны быть зафиксированы аудитором в рабочей документации. По ним подсчитывают итог, который соизмеряют с кредитовым оборотом по счету 50 «Касса» для определения уровня существенности ошибок.

В соответствии с Законом РФ от 18.06.93 № 5215-1 «О применении контрольно-кассовых аппаратов при осуществлении расчетов с населением» при ведении торговых операций или оказании услуг на территории Российской Федерации все предприятия (в том числе физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица) обязаны применять контрольно-кассовые аппараты (ККМ). Только некоторые предприятия, в силу специфики своей деятельности или особенностей местонахождения, могут осуществлять расчеты с населением без применения ККМ.

Для проверки полноты оприходования выручки через контрольно-кассовые аппараты аудитор сверяет идентичность суммы по данным кассовой ленты, книги кассира-операциониста и кассовой книги. Одновременно он проверяет, сделаны ли на полученные суммы записи по счетам учета продаж.

Контроль за соблюдением правил использования ККМ и полнотой учета выручки осуществляют налоговые органы. За нарушение порядка ведения кассовых операций предприятие может быть оштрафовано в сумме от 400 до 500 МРОТ.

Аудитор должен предупредить руководство предприятия о возможных негативных последствиях, в связи с нарушением порядка использования контрольно-кассовых аппаратов.

Бухгалтерия – одно из ключевых звеньев в работе любого предприятия. Грамотное, чистое, высококвалифицированное бухгалтерское сопровождение гарантирует бесперебойную работу компании, тогда как непрофессиональный бухгалтер может поставить под удар всю организацию. Именно поэтому работе бухгалтерии на любом предприятии нужно уделять особое внимание. И отдельно руководству предприятия стоит держать под контролем соблюдение кассовой дисциплины. Именно о кассовой дисциплине пойдет речь в данном материале.

Что такое кассовая дисциплина и почему важно ее соблюдать

Если говорить простым и понятным языком, то под кассовой дисциплиной принято понимать ряд правил, норм, и ограничений по приему, выдаче, хранению наличных денежных средств на предприятии, а также, в случае безналичных расчетов – их учет в рамках проведения кассовых операций. Все операции, в которых присутствует наличка, в том числе выдача зарплаты и отпускных, прием оплаты за товары и услуги, а также их своевременное документальное оформление, на языке бухгалтеров называются кассовыми.

Как правило, кассой занимается либо кассир, либо штатный бухгалтер, либо же, в более редких случаях, сам директор и учредитель организации.

Любое предприятие, будь то ИП или ООО, при проведении каких-либо операций, связанных с оборотом наличных финансов, обязано вести кассу и соблюдать кассовую дисциплину.

Важно! Свод правил, по которым принято вести кассу, определяется не внутренними частными постановлениями организации, а устанавливается на уровне российского законодательства.

Кто проверяет кассовую дисциплину и что грозит нарушителям

Уже из одного того факта, что кассовая дисциплина регламентируется Законом РФ, понятно, что она подконтрольна государственным органам. За безупречным соблюдением кассовой дисциплины следит налоговая инспекция и иногда банк, в котором открыты расчетные счета организации.

- налоговой инспекции

. В каждом территориальном отделении Федеральной налоговой службы есть специальный Отдел оперативного контроля. Его служащие и выезжают на проверки предприятий и организаций по части бухгалтерского учета и соблюдения кассовой дисциплины.

Малейшие изъяны и недочеты при ведении кассы, неизменно ведут к административным санкциям.

Наиболее распространенными среди подобных нарушений являются пренебрежение к наличию и ведению кассовой книги, превышение лимита расчетов, связанных с наличными средствами, а также неправильный расчет кассовых остатков.

- проверка кассовой дисциплины представителями обслуживающего банка

. Каждые два года работники обслуживающего банка по закону обязаны проверять кассовый учет на предприятии. Обычно за период проверки берется один квартал. Банковские специалисты, как правило, проверяют организацию на предмет лимита денежных средств в кассе, а также на правильность и полноту ведения кассовой книги. После проведения контроля специалист банка пишет справку, которую впоследствии необходимо будет предъявить налоговому инспектору уже при налоговой проверке, если таковая последует.

При отсутствии устранения нарушений выявленных представителем банка, налоговик может наложить денежный штраф.

Основные правила кассовой дисциплины: коротко

Для того, чтобы избежать административного наказания в виде наложения материальной ответственности и штрафов, достаточно того, чтобы ведение кассы соответствовало хотя бы некоторым критериям.

- первое, что требуется сделать – завести кассовую книгу . В ней в обязательном порядке должны отражаться все денежные операции;

- руководству предприятия для выполнения кассовых операций необходимо приобрести контрольно-кассовую машину . Впрочем, в некоторых случаях ее можно заменить выдачей товарных чеков и бланков строгой отчетности;

- бухгалтеру или кассиру предприятия необходимо строго следить за тем, чтобы максимально разрешенный лимит денежной наличности ни при каких обстоятельствах не был превышен.

Именно эти три параметра неизменно должны соблюдаться на предприятии, во избежание наказания со стороны контролирующих структур.

Такие документы как и , журналы и справки кассира-операциониста не являются строго обязательными, а, значит, как правило, не подвергаются тщательному изучению со стороны налоговиков и не являются основанием для применения административных санкций.

Ошибки и неточности при ведении кассы

Ни один начальник не застрахован от небрежной или некачественной работы бухгалтерии. Но иногда в нарушениях кассового порядка бывает повинно само руководство предприятия. Практика показывает, что существует несколько наиболее часто встречаемых нарушений по части кассовой дисциплины:

- отсутствие на предприятии контрольно-кассовой техники или работа с ней в обход установленного законом порядка, а также отсутствие товарных чеков или бланков строгой отчетности тогда, когда использование контрольно-кассовой машины не обязательно и может ими заменяться. Пренебрежение к соответствующему требованию закона довольно часто бывает спровоцировано руководством компании;

- полное либо частичное отсутствие в кассовой книге записей о проведении операций и оприходовании наличных средств. Данное нарушение обычно допускают лица, непосредственно занимающиеся ведением кассы и кассовой книги;

- превышение остатка наличных средств в кассе. Количество денежной налички в кассе регламентировано, и если оно больше максимально возможной суммы, то это также считается нарушением закона. Излишек наличных средств по концу рабочего дня должен сдаваться в банк для внесения на расчетный счет предприятия.

Ответственность при выявлении нарушений кассовой дисциплины

Вне зависимости от того, по чьему недосмотру и упущению возникли проблемы с кассовой дисциплиной, при обнаружении нарушений налоговые специалисты могут либо на первый раз вынести предупреждение, либо сразу наложить штраф. Степень меры административного и финансового воздействия зависит от того, насколько велика ошибка.

- Предупреждение

может быть вынесено исключительно за отсутствие или неправильное использование контрольно-кассовой техники, и только при условии, что в течение проверяемого периода, не было выявлено других серьезных нарушений.

Также отделаться предупреждением может организация, руководство которой вовремя направило в налоговую службу ходатайство с просьбой о вынесении предупреждения и обязательства устранить найденные нарушения.

- Штраф

накладывается при нарушении таких норм ведения кассы, как неправильное оприходование выручки и превышение максимально возможного лимита наличных средств. Размеры штрафов зависят от организационно-правовой формы предприятия. Если это индивидуальный предприниматель, то, как физическое лицо, выполняющее определенные должностные функции, он будет подвержен штрафу от 4 до 5 тыс. рублей.

Если нарушения выявлены в ходе выездной проверки юридического лица, то есть предприятия или организации в статусе, например, ООО, то штраф будет в десять раз выше: от 40 до 50 тыс. рублей.

В последнем случае, должностное лицо, допустившее ошибку, к примеру, главный бухгалтер, старший кассир или даже директор предприятия, также может понести финансовую ответственность за неправомерность своих действий – штраф для него составит сумму от 4 до 5 тыс. рублей.

Как свидетельствует практика работы организаций и предприятий различных сфер деятельности, гораздо выгоднее сразу наладить правильное профессиональное ведение бухгалтерии. В противных случаях, выявление нарушений и ответственность при проверках неизбежна. При этом следует помнить о том, что выездные налоговые проверки проводятся, как правильно в самые неподходящие моменты.

Нерадивых представителей бизнеса, особенно тех, кто не в первый раз попался на пренебрежении к закону, налоговики «берут на карандаш» и проверяют чаще, чем законопослушных предпринимателей.