Если вы решили заняться частным бизнесом и стать индивидуальным предпринимателем, то это статья именно для вас. В ней мы разберем, как необходимо их оформлять и что именно запрещено предпринимателю.

Введение

Прежде чем приступать к предпринимательской деятельности, необходимо определиться с тем, чем именно вы планируете заниматься, как будет организован бизнес, где он будет располагаться и пр. Это нужно четко понимать до того, как вы придете в налоговую, чтобы затем не перерегистрироваться, не тратить время и деньги, останавливая бизнес в процессе работы.

Перед регистрацией подумайте, чем вы будете заниматься

Рассмотрим, какие существуют виды деятельности для ИП и как они градируются.

Внимание: согласно российскому законодательству у ИП нет ограничений для количества направлений, которыми может заниматься предприниматель. При этом один вид деятельности становится основным, а остальные - вспомогательными.

Подобная информация указывается при регистрации в налоговом органе путем назначения кодов ВД, благодаря чему производится подсчет статистики в будущем. Поэтому когда вы направляетесь в налоговую регистрировать ИП, то постарайтесь указать как можно больше КВЭД, так или иначе связанных с вашей деятельностью. Они будут занесены в ЕГРИП и вы получите право заниматься бизнесом, не опасаясь, что вас привлекут к ответственности. Прелесть подобной системы в том, что вы можете вообще не заниматься тем, на что у вас есть разрешение, осуществляя деятельность только в одной сфере.

Следует знать, что некоторые виды деятельности запрещены для ИП, некоторые - требуют лицензирования или имеют различные ограничения. Поэтому при регистрации с разрешенными указывать их нельзя, иначе вас заставят оформлять необходимые бумаги и получать лицензии. То есть если вы фактически не будете заниматься подобными вещами, то и указывать их “чтобы было” не нужно.

Внимание: наличие определенных кодов ВД может повлиять на выбор системы налогообложения. Проконсультируйтесь со специалистом, чтобы выяснить, что не возникнет каких-либо накладок.

Классические виды деятельности

В этом разделе мы рассмотрим классические которые можно открывать без всяких дополнительных оформлений и получения лицензий. К ним относятся:

- Оказание различных бытовых услуг.

- Студии дизайна, создания рекламы и буклетов.

- Типографские услуги, распечатка материалов.

- Юридические консультации и сопровождение.

- Оказание консультационных услуг населению или предпринимателям.

- Издательское дело (частично связано с полиграфией).

- Проведение развлекательных мероприятий.

- Оптовая торговля различными видами продукции.

- Агентство по HR или подбору персонала.

- Розничная продажа определенных типов продукции и услуг.

- Транспортные услуги или доставка товаров, если она осуществляется на личном легковом автомобиле.

- Творческая деятельность, создание handmade и прочего.

Для ведения подобной деятельности вам не нужно ничего получать или лицензировать - достаточно просто зарегистрироваться в налоговой инспекции и приступить к работе.

Большинство видов деятельности для ИП не регулируются

Деятельность, которая требует оформления разрешений

Далее мы разберем сферы бизнеса, которые потребуют от организатора получения определенных разрешений и оформления дополнительных документов. Как правило, подобные виды бизнеса связаны либо с предоставлением косметологических услуг, либо с общепитом. После того как вы оформитесь в налоговой, нужно будет получить разрешение на проведение деятельности в конкретном помещении, в случае, если оно отвечает действующим нормативам и правилам. Специальные комиссии проверят техсостояние помещения, соответствие его действующим нормативам, безопасность вашего бизнеса для посетителей и сотрудников.

Внимание: проверки проводят специализированные органы, как то санстанция, пожарная инспекция, представители горадминистрации, представители управления архитектуры или градостроения и пр.

Предприниматель не вправе осуществлять деятельность до тех пор, пока не получит всех необходимых документов и не оформит помещение соответствующим образом. К подобной деятельности относится:

- Продажа продуктов питания в розницу.

- Открытие кафе, столовой, ресторана или другого заведения общепита.

- Открытие предприятия, выпускающего продукты питания: хлебопекарня, молочный, коптильный или колбасный цех, расфасовка рыбы или морепродуктов, производство салатов и пр.

- Компания, занимающаяся производством товаров народного потребления.

- Различные салоны красоты, в которых проводятся косметологические операции, СПА-салоны, парикмахерские, маникюрные салоны, солярии и пр., так или иначе связанные с гигиеной.

- Компании, оказывающие развлекательные услуги, в случае, если они могут быть травмоопасными: прыжки с парашютом или на банджи, пейнтбол, конные прогулки и прочее.

Как видите, ВД, требующих оформления разрешений, довольно мал - в него входят только те услуги или производство, которые могут оказать вред человеку тем или иным способом.

Для общепита и заведений косметологии нужны спецразрешения

Виды деятельности, требующие лицензирования

Далее мы рассмотрим те виды деятельности, заниматься которыми можно только в том случае, если вы оформите соответствующую лицензию. Подобные виды бизнеса установлены федеральным законодательством - вас предупредят в налоговой инспекции, что при открытии придется оформлять лицензию. Чтобы ее получить, придется выполнить несколько условий, получить разрешения и наборы документов из разных инстанций. Всего в России лицензируется порядка пятидесяти видов бизнеса. К ним относится:

- ЧОПы, детективные агентства, охранная и поисковая деятельность.

- Образовательная и воспитательная деятельность.

- Услуги по перевозке пассажиров.

- Услуги по оказанию медицинской помощи.

- Услуги, связанные с геофизикой или гидрометеорологией.

- Продажа товара, отнесенного к подакцизному (сигареты, табак, алкогольная продукция).

- Все, что связано с авиационной техникой (проектирование, обслуживание, сборка, ремонт).

- Все, что связано с военной техникой и аксессуарами.

- Услуги, которые подразумевают транспортировку, хранение или применение химических, взрывоопасных и пожароопасных жидкостей, газов, предметов.

Перечисленной выше деятельностью может заниматься индивидуальный предприниматель, но только при условии, что он получит соответствующие лицензии и пройдет необходимые проверки.

Виды деятельности, запрещенные для ИП

Выше мы рассказали, зарегистрировавшись в налоговой. Рассмотрим, какие виды деятельности для него недоступны. Так, в эту категорию относятся варианты бизнеса, которые могут нанести непоправимый ущерб группе людей. К ним относятся химическая и военная отрасль, финансы и экономика. Но не стоит думать, что обычный человек не сможет войти в эту сферу, просто нужно будет организовать ООО, а не ИП, и вы сможете заниматься подобной деятельностью.

ООО открывает больше возможностей, но сложнее в управлении

Итак, в запрещенные категории попали:

- Оптовая продажа спиртных напитков.

- Производство спиртных напитков.

- Продажа патронов, боеприпасов, запчастей к оружию и самого оружия.

- Постройка, обслуживание, ремонт техники, относящейся к классу военной.

- Изучение космоса, запуск ракетоносителей (кроме модельных экспонатов).

- Хранение, изготовление, перевозка взрывчатых предметов и веществ.

- Производство и продажа электроэнергии.

- Производство, хранение, перевозка наркотических препаратов.

- Создание паевых и пенсионных инвестфондов.

- Финансово-банковская деятельность.

- Организация азартных игр.

- Создание собственного радио, телевидения, СМИ.

- Перевозки грузов и пассажиров с применением воздушного транспорта.

- Запуск производства, причиняющего вред природе и нарушающего экологические нормативы.

Правила подбора ОКВЭД

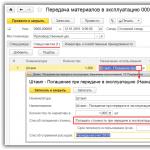

Далее рассмотрим алгоритм, по которому осуществляется открытие ИП и последующая регистрация кодов. Первым делом вы обращаетесь в региональное отделение Федеральной налоговой службы и подаете заявление на регистрацию ИП. В нем вы прописываете, чем конкретно планируете заниматься и соответствующие кода, оформленные в форме Р24001 (общероссийский классификатор видов экономической деятельности). Считается, что для открытия ИП достаточно указать только один основной код, после чего можно приступать к работе.

Добавляйте в список ОКВЭД побольше кодов - это не запрещено

Обратите внимание: с 1.01.2017 в Российской Федерации действуют новые коды ОКВЭД-2. При регистрации следует выбирать код из них, поскольку старые сегодня уже не используются. Он состоит из шести цифр - в первых двух зашифрован тип деятельности, во-вторых - группа, в последних - конкретный вид деятельности.

Примечательно, что если в заявлении указать только 4 цифры, то все входящие в группу коды будут автоматически подтянуты и вы сможете с ними работать. Если в будущем вы решите расширить виды деятельности, то нужно будет обратиться в налоговую инспекцию и написать соответствующее заявление.

Какую ответственность несет ИП

Согласно законодательству РФ индивидуальный предприниматель несет полную ответственность за свою деятельность, то есть рискует всем имеющимся у него имуществом. В случае если возникнет какая-то спорная ситуация, то контрагент ИП может подать на него в суд, что привлечет к серьезным последствиям и конфискации имущества, если предприниматель не сможет осуществить исковые требования. Также при подаче заявления на регистрацию предприниматель несет полную ответственность за точность выбранной деятельности и предоставленных данных.

Внимание: если вы работаете в сфере, которая не указана в ваших ОКВЭД, то за это предусмотрен штраф в размере 5 тысяч рублей. Лучше не попадаться - вы не только заплатите штраф, но и попадете под пытливое око соответствующих органов.

Итак, подытожим имеющуюся информацию. При регистрации обязательно изучите ОКВЭД, чтобы понимать, какие разделы вас заинтересуют. Затем обратитесь в налоговую, чтобы составить заявление (там вам помогут определиться с кодами). Указывайте все смежные отрасли, чтобы потом не перерегистрироваться и не нарваться на штраф во время неожиданной проверки.

Вконтакте

Граждане, решившие начать собственный бизнес, прежде всего, должны пройти процесс регистрации для получения статуса индивидуального предпринимателя (далее - ИП), подав соответствующие документы государственным регистраторам, или же через «единое окно» Многофункционального центра предоставления услуг (МФЦ), бесплатно осуществляющего посреднические услуги между населением и государственными органами. После подачи правильно оформленных документов и сведений о себе, получив положительное решение о регистрации, гражданин может полноценно вести бизнес и получать прибыль от предпринимательской деятельности, без образования юридического лица. Но перед тем, как открыть собственное ИП, предстоит решить, какие виды деятельности будет осуществлять будущий предприниматель.

Процедура регистрации ИП

Регистрацией, в данном случае, признается государственный акт, который производится после внесения в государственный реестр (ЕГРИП) сведений о принятии физическим лицом статуса ИП. Таким образом, первым этапом регистрации будет подача этих сведений, которые, на сегодняшний день, включают:

- подачу заполненного заявления;

- предоставление копии паспорта гражданина РФ или документа, удостоверяющего личность иностранного гражданина, а также лица без гражданства;

- предоставление копии свидетельства о рождении (в том случае, если паспорт или иной удостоверяющий личность документ не содержит данных о месте, а также дате рождения заявителя);

- предоставление оригинала или копии документа, подтверждающего указанный в заявлении адрес места жительства заявителя (в том случае, если паспорт или иной удостоверяющий личность документ не содержит данных об адресе);

- подачу квитанции, подтверждающей уплату государственной пошлины;

Для несовершеннолетних лиц, которые хотят зарегистрировать собственный бизнес, нужно добавить к вышеуказанному списку согласие родителей или органов опеки (оформленное в письменной форме и нотариально удостоверенное), а если регистрация осуществляется несовершеннолетним лицом, находящимся в браке, то достаточно предоставить копию свидетельства о браке.

Кроме того, тем гражданам, которые планируют заниматься определенными видами предпринимательской деятельности, связанными непосредственно с работой, которая предполагает участие несовершеннолетних, нужно будет представить справку о наличии или отсутствии судимостей.

Заявление о государственной регистрации подается по форме N Р21001, утвержденной в Приложении N 13 Приказа ФНС от 25.01.2012 N ММВ-7-6/25@, имеющей также код 1112501 согласно Классификатору нормативных документов. В нем предусмотрена основная страница, в которую будущий предприниматель вносит личные данные, Лист А, содержащий выбранные предпринимателем виды будущей деятельности, а также Лист Б, где подтверждаются внесенные сведенья.

Перед тем, как заполнить вышеуказанное заявление, ИП предстоит выбрать виды предпринимательской деятельности, которые он планирует осуществлять. В целях классификации и кодирования социальной, а также технико-экономической информации, был построен Общероссийский классификатор видов экономической деятельности (ОКВЭД), содержащий перечень классификационных группировок всех возможных видов экономической деятельности и их описание, принятый в Российской Федерации. Данный перечень позволяет любому гражданину, принявшему решение зарегистрироваться в качестве ИП, на его основе составить свой список видов деятельности, коды которых необходимы для указания в заявлении.

С одной стороны, ОКВЭД используется не только для сбора статистической информации, но и для определения видов экономической деятельности всех хозяйствующих субъектов, с другой стороны, Письмо ФНС от 26.09.2005 года N ВЕ-6-09/795@ подтверждает, что отсутствие в поданных регистратору сведений о коде деятельности, которую ИП впоследствии начал осуществлять, не лишает его права заниматься данной деятельностью. Таким образом, если не указывать виды деятельности, требующие отдельного разрешения, несоответствие выбранных кодов в ЕГРИП с теми, которые осуществляет на самом деле ИП, не должно вызвать никакого недовольства проверяющих и контролирующих органов. Кроме того, на этапе подачи отчетности каждый ИП отражает вид деятельности, за который платит налог. И все же, поскольку добавление новых видов деятельности для ИП не тянет за собой никаких дополнительных расходов, сама процедура в последние годы очень упростилась и предполагает простую подачу заявления по форме Р24001 и представление копий собственных документов, многие предпочитают внести изменения в ЕГРИП для собственного спокойствия.

Форма заявления N Р21001 предполагает указание кода одного основного вида деятельности (одного), а также не менее чем четырех дополнительных кодов, причем максимального ограничения по количеству указываемых кодов законом не установлено. Таким образом, при регистрации любой гражданин вправе указать столько видов деятельности для ИП, сколько посчитает нужным. Следует понимать, что , независимо от их количества, не дает ИП никаких дополнительных прав, а также не влечет никаких обязанностей. Но в связи с тем, что для ИП существуют некоторые ограничения, не следует выбирать коды тех видов, которые недоступны для ИП, в противном случае это может привести к проблемам с государственными органами в будущем.

Обычные и лицензированные виды деятельности

Как известно, ИП доступны любые виды деятельности, если только они прямо не запрещены законом. Но, как сказано выше, некоторые виды деятельности требует получения тех или иных разрешений, соответственно, можно выделить такие группы видов деятельности:

- доступные сразу после регистрации;

- доступные после получения разрешения муниципальных органов или специального разрешения (лицензии);

- недоступные для ИП.

Что касается тех видов, которые становятся доступны сразу после получения Свидетельства о государственной регистрации, можно сказать, что их преобладающее большинство, и они включают разнообразные виды торговли, предоставления различных услуг населению и даже творческую деятельность. Такая деятельность предполагает бизнес, не требующий специальных умений, а также не несущий рисков для здоровья людей, экологии или экономическому развитию других предприятий.

Некоторые виды деятельности как, например, перевозка пассажиров, тушение пожаров, аудиторские услуги и вся фармацевтическая область являются видами, которые без наличия специфических знаний могут нанести серьезный вред природе, безопасности и здоровью населения и так далее. В связи с чем, без получения лицензии, осуществление таких видов деятельности является незаконным. Список видов деятельности, для ведения которых ИП нужно будет , приведен непосредственно в статье 12 Закона «О лицензировании отдельных видов деятельности» от 04.05.2011 N 99-ФЗ. Кроме того, статья 1.2 и статья 4 данного закона содержит перечень видов, лицензирование которых также обязательно, хотя и регулируется иными федеральными законами.

Есть также виды деятельности, для которых не требуется специального разрешения (лицензии), тем не менее, в связи с тем, что они предполагают некую ответственность, государству нужно осуществлять их регулирование доступными методами. Именно поэтому, для их осуществления ИП придется получить обычное разрешение от того или иного государственного органа. Например, многие виды розничной торговли, сфера общепита, услуги салона красоты или парикмахерской потребуют санитарно-эпидемиологического заключения, ветеринарные услуги потребуют разрешения ветеринарных служб, а выпуск отдельных видов продукции может потребовать обязательной сертификации.

Недоступными, то есть запрещенными для ИП являются те виды, которые на юридическом языке именуются также «закрытыми» - это производство медикаментов, утилизация вооружений и боеприпасов, торговля ими, производство и торговля алкогольными напитками, охранная деятельность и иные виды.

Все виды деятельности, не требующие регистрации ИП, четко прописаны в государственном законодательстве, поэтому любой человек, который желает стать финансово независимым, может открывать свой бизнес без регистрации ИП. Виды деятельности, не требующие оформления, становятся более популярными в периоды экономического кризиса, в такие времена люди начинают больше задумываться о развитии собственного дела или о реализации каких-либо небольших коммерческих проектов.

Но на первых этапах предприниматель всегда мало осведомлен в перечне видов деятельности, которые не требуют оформления. Чтобы быть компетентным в этом вопросе, нужно изучить перечень всех разрешенных видов деятельности, осуществление которых не требует регистрации. Стоит отметить, что уклонение от выплаты налогов и работа без лицензии всегда жестко наказывается государственным законодательством.

Бизнес без оформления имеет ряд положительных характеристик:

- низкий уровень риска;

- отсутствие угрозы банкротства;

- возможность совмещения нескольких видов деятельности;

- довольно гибкий характер занятости;

- минимальные вложения для старта;

- отсутствие ограничений по возрасту и социальному положению.

Законодательные аспекты

Если вы решили заняться собственным делом, тогда для начала убедитесь в том, что выбранный вами вид занятости не является предпринимательской деятельностью,

такой бизнес имеет следующие характеристики:

- покупка или создание имущества для последующей продажи с целью получения чистой прибыли;

- осуществление финансовых операций, которые связаны с куплей или продажей товаров и услуг;

- четкий алгоритм последовательности хозяйственных сделок;

- официальные отношения с клиентами или поставщиками, продавцами и посредниками.

Чтобы полностью разъяснить все законодательные аспекты, нужно посмотреть в Единую государственную регистрацию индивидуальных предприятий (ЕГРИП). Если в данном классификаторе вы не найдете нужный вам вид деятельности, тогда смело можете начинать реализовывать свой коммерческий план.

Обратите внимание!!! За незаконное осуществление предпринимательской деятельности государственным законодательством Российской Федерации предусмотрена уголовная ответственность, которая регламентирована статьей 171 Кодекса.

Будьте предельно внимательны на старте, открывайте свой бизнес, руководствуясь всеми законодательными аспектами. Убедитесь в том, что вам не нужно открывать ИП, чтобы не иметь проблем с законодательством!

Разрешенные направления

Если вы не хотите открывать ИП, тогда ознакомьтесь с общим списком видов деятельности, которые не требуют регистрации:

- работа по выращиванию и уходу за сельскохозяйственными растениями;

- осуществление работ по измельчению зерновых культур;

- занятия репетиторством;

- выпас крупного рогатого скота, уход за ним;

- обслуживание помещений (уборка, чистка);

- уход за людьми (взрослые, дети);

- помощь в домашней работе (уход за животными, уборка и приготовление пищи, содержание дома в порядке, обеспечение семьи продуктами питания и т.д.);

- предоставление развлекательных услуг, сопровождение музыкальное, проведение торжественных мероприятий, свадеб, юбилеев, профессиональные танцевальные услуги, цирковые выступления, организация танцевальной программы;

- услуги аниматора, обработка фото, услуги фотографа, профессиональная видеосъемка, дизайнерская обработка материалов и т.д.;

- разведение и продажа животных, содержание взрослых животных в доме (касается только кошачьих и собак);

- уход, содержание, дрессировка и воспитание домашних животных, за исключение крупного рогатого скота (сельскохозяйственные животные);

- предоставление услуг по переводу различных материалов и текстов, услуги секретаря и т.д.;

- обслуживание приборов по измерению параметров, роста, веса людей;

- обслуживание и ремонт мелких изделий из кожи, головных уборов, различных аксессуаров, меховой и другой ценной продукции;

- предоставление недвижимости в аренду (за исключением длительного пребывания – более пятнадцати дней).

Если у вас возникли какие-либо вопросы или трудности при изучении разрешенных направлений деятельности тогда обязательно обратитесь за помощью в службу налоговой инспекции. Там вам смогут предоставить подробную консультацию, выбрать вид занятости и помочь открыть свой бизнес.

Выплата единого налога

Не смотря на то, что вышеперечисленные виды предпринимательской деятельности не требуют регистрации, в государственную налоговую инспекцию вам все же придется обязательно обратиться для того, чтобы начать заниматься выбранной деятельностью. Свой бизнес без открытия ИП вы сможете начать только после выплаты единого налога, чтобы не иметь проблем с законодательством. Предпринимателю без регистрации ИП необходимо обратиться в региональное отделение налоговой инспекции по месту пребывания и подать соответствующее заявление, чтобы органы могли точно рассчитать сумму единого налога в форме фиксированного платежа. В заявлении, кроме всех основных данных, необходимо указать выбранный вид предпринимательской деятельности (тип бизнеса). На сумму фиксированного платежа будут влиять два фактора:

- выбранный вид предпринимательской деятельности;

- место осуществления коммерческого проекта.

Обратите внимание!!! Налоговые органы рассчитывают фиксированный платеж по индивидуальному прошению, во всех регионах действуют разные тарифы и стандарты, поэтому точную сумму платежа вы сможете узнать только в отделении налоговой инспекции.

Бизнес вы сможете открыть только после того, как г осударственную операцию приведут в действие, допуск к деятельности вы получите после оплаты единого налога.

Условия предоставления льгот

Законодательство Российской Федерации гарантирует государственную льготу при открытии предпринимательской деятельности без регистрации ИП для конкретных социальных групп. Налоговая инспекция осуществляет снижение фиксированного платежа на двадцать процентов при регистрации предпринимательской деятельности для следующих групп населения:

- физические лица, которые достигли определенного возраста (после выхода на пенсию);

- налогоплательщики, которые имеют группу инвалидности;

- физические лица, которые имеют трое или более несовершеннолетних детей (родители или усыновители);

- налогоплательщики, которые имеют на содержании детей с группой инвалидности (до восемнадцати лет).

Обратите внимание!!! На льготу могут претендовать абсолютно все пенсионеры, не зависимо от уровня выплачиваемой пенсии!

Государство осуществляет скидку в двадцать процентов, начиная со следующего месяца учетного периода. То есть, если вы подали заявление на применение льготы в декабре, тогда действовать она начнет в январе.

Сразу же после этого вы сможете реализовать свой бизнес по льготному индивидуальному тарифу, который будет закреплен за вами навсегда (или на определенный сразу же период). Если физическое лицо подпадает сразу под два вышеперечисленных пункта, тогда ставка налогового платежа будет снижена на сорок пять процентов. Чтобы узнать все виды предпринимательской деятельности, которыми можно заниматься без регистрации ИП, вам необходимо будет обратиться в налоговую инспекцию для консультации.

Просмотрев основные виды деятельности, осуществление которых не требует официального оформления ИП, наверное, вы обратили внимание, что некоторые из них требуют определенных денежных вложений. Например, заниматься фотографией и редактированием вы не сможете без наличия профессиональной камеры и обрабатывающей техники, а ведущим праздников не обойтись без специальной аппаратуры. У вас может возникнуть вопрос о том, какой же вид занятости выбрать?

В основном, бизнес с использованием профессиональной аппаратуры и техники является более перспективным и востребованным. Такие виды деятельности больше ценятся на рынке, к тому же, у вас всегда есть возможность создать хорошую конкурентоспособность своему делу. Но стоит сказать и о рисках данной деятельности, которые заключаются в уровне профессионализма. Но, если вы уже решили вложить денежные средства в свое любимое дело, тогда стоит позаботиться о рекламе своих услуг. Найти клиентов вам легко удастся даже без открытия ИП, рассказать людям о своих услугах можно в интернете или с помощью средств массовой информации. Вложив небольшую сумму денежных средств на старте, вы сможете обеспечить себе:

- постоянный и стабильный доход;

- возможность заниматься любимым делом;

- гибкий график работы;

- возможность творческого развития;

- финансовую независимость или дополнительный доход.

Типы деятельности, не требующие вложений

Сегодня открыть свой небольшой бизнес может даже обычная домохозяйка или молодой студент. Чтобы начать самостоятельно зарабатывать деньги, не обязательно делать какие-либо вложения, предоставлять услуги можно даже без специальных знаний и навыков. Например, начать с нуля можно следующие виды предпринимательства:

- услуги репетитора;

- уход за животными, выгул собак, воспитание щенков и котят;

- уборка в жилых помещениях, обслуживание хозяйственных нужд, закупка продуктов и другое;

- уход за инвалидами и детьми, помощь в ведении сельскохозяйственной деятельности.

Как видим, выбор довольно широк, каждый может найти занятие себе по душе. Несмотря на то, что эти типы деятельности не такие перспективные, как предыдущие, у них также есть ряд весомых преимуществ:

- отсутствие каких-либо рисков на старте;

- постоянная потребность на рынке труда;

- возможность совмещения с основным видом деятельности;

- отсутствие барьеров при входе на рынок;

- сравнительно низкая конкуренция на рынке труда;

- отсутствие необходимости в наличие специальных знаний или навыков;

- возможность устанавливать индивидуальные тарифы на услуги;

- отсутствие давления со стороны государственных органов.

Как видим, заняться собственным делом совсем не сложно. Но не стоит забывать о том, что даже деятельность, не требующая вложений, нуждается в рекламе. Построение собственной стратегии ведения бизнеса позволит вам легко справиться с конкурентами и найти постоянных клиентов, которые обеспечат вам стабильный заработок.

Похожие записи:

Похожие записи не найдены.

Определиться с тем, каким конкретно видом бизнеса будет заниматься индивидуальный предприниматель (далее – ИП), значит, заложить основу дальнейшего успешного хозяйствования. Даже если гражданин уже решил, какие виды деятельности для ИП будет осваивать, нужно официально заявить об этом государству, чтобы подобрать подходящую систему отчислений налогов. Для этого существует особая форма, которую требуется заполнить при регистрации. Ознакомьтесь с тем, как и где подбирать виды индивидуального предпринимательства, что такое коды деятельности для ИП.

Что такое виды деятельности для ИП

Заниматься бизнесом, открыв собственное предприятие, может любой гражданин России. Для этого надо определить одно или несколько направлений, по которым в дальнейшем будут осуществляться работы, приносящие основной доход, и свериться со специальным справочником – Общим классификатором видов экономической деятельности (далее – ОКЭВД). В данном нормативном документе есть перечень видов деятельности для ИП, каждому из которых соответствуют свои коды, учитывающие объем производимых услуг или товара.

Государство теоретически разрешает регистрировать неограниченное число типов бизнеса, но на практике предпринимателям рекомендуется использовать не более 30 наименований занятий, подобрав сначала основной вид деятельности (далее – ОВД). В зависимости от этого показателя выбирается система налогообложения, согласно которой, в дальнейшем, бизнесмен будет осуществлять платежи по налогам и взносам, сдавать требуемую отчетность, вести учет доходов, расходов.

Классификация видов предпринимательской деятельности

Гражданин, желающий открыть свой бизнес, должен знать, что государством установлены определенные нормативы, согласно которым на виды деятельности ИП накладываются ограничения. Некоторыми работами частным предпринимателям в Российской Федерации запрещено заниматься. Все виды бизнеса делятся на следующие категории:

- простые, или обычные;

- нуждающиеся в специальном разрешении;

- требующие оформления лицензии;

- запрещенные при любых обстоятельствах.

Сложность заявленных бизнесменом видов работ, выбранных в качестве главного источника дохода, нагрузка на окружающую среду, вероятный ущерб для здоровья людей при ведении бизнеса, влияет на необходимость заручаться согласием государственных органов, уполномоченных выдавать разрешения или лицензии на осуществление деятельности ИП. В некоторых случаях предприниматель может немедленно после регистрации приступать к оказанию услуг или производству товаров, в иных – не имеет права действовать, пока не получит соответствующего допуска от госструктур.

Простые

ОВД, относящимся к простым типам бизнеса, можно заниматься сразу после регистрационных мероприятий. К таковым занятиям относится подавляющее большинство работ и услуг, перечисленных в ОКВЭД. Для них характерно наименьшее давление на окружающую среду, минимальное воздействие на жизнь и здоровье людей, которые будут пользоваться результатами бизнеса. В список классификатора ОКВЭД входят такие виды работ, считающиеся простыми:

- юридические, консалтинговые, строительные услуги;

- издательский бизнес;

- сервис, связанный с рекламой;

- оптовая торговля;

- все варианты посреднической деятельности, в т.ч. связанные с подбором персонала;

- аренда транспорта, жилья;

- обучение на педагогических курсах;

- все варианты бытовых услуг;

- занятия, связанные с творчеством, художественными, полиграфическими работами, фотографированием, реализация подсобных материалов, связанных с данным видом работ.

Лицензированный

Если выбранные направления работы ИП относятся к потенциально опасным, могущим оказать негативное воздействие на здоровье, жизнь клиента, окружающую среду, то предпринимателю требуется наличие лицензии перед производством работ. Госорганы следят за соблюдением требований по безопасности занятий, готовности бизнесмена осуществлять работы и продавать услуги на требуемом нормативными документами уровне. Подобными вариантами ОВД можно заниматься после успешного завершения регистрационных процедур и лицензирования.

В список лицензируемых занятий входят такие варианты деятельности:

- производство лекарств и медтехники, оказание медицинской платной помощи, консультаций;

- пассажирские, грузовые перевозки;

- занятия, связанные с эксплуатацией военной техники;

- использование и хранение взрывоопасных, пожароопасных химических продуктов;

- охранный, детективный сервис;

- реализация продукции, требующей уплаты акцизов;

- платные образовательные услуги.

Требующие разрешения

Самые серьезные из работ, которыми допускается заниматься предпринимателю – это разрешенные виды деятельности для ИП. Для таких действий не требуется лицензирование, но гражданин, выбирающий в качестве ОВД данный род занятий, должен получить разрешение надзорных органов. Службы санитарной, пожарной, экологической безопасности, проверяют соответствие выбранной территории, продукции, организации рабочих мест, условий труда сотрудников установленным государством правилам и нормативам обеспечения защиты населения от потенциальной угрозы.

В перечень реестра ОКВЭД входят такие направления разрешаемых госслужбами работ:

- организация ресторанов, кафе, баров, иных заведений общественного питания, осуществление торговли в розницу продуктами;

- деятельность салонов красоты, парикмахерских, косметологических кабинетов;

- функционирование развлекательных заведений (тиров);

- реализация товаров для несовершеннолетних.

Запрещенные

Некоторые виды деятельности ИП подпадают в категорию запрещенных для частного предпринимательства. Чтобы ими заниматься, надо регистрироваться в качестве юридического, а не физического лица. Государство не разрешает заниматься бизнесменам работами, несущими угрозу жизни и здоровья окружающим гражданам. ИП запрещено:

- производить и распространять алкогольные продукты;

- торговать оружием, включая любые запасные части, детали от него;

- реализовывать, производить, хранить пиротехнику, иные вещества, могущие служить причиной взрывов;

- заниматься распространением веществ, признанных наркотическими;

- производить, реализовывать товары, относящиеся к военной, космической, химической промышленности;

- открывать банки, негосударственные паевые инвестиционные фонды (ПИФы);

- реализовывать электроэнергию:

- открывать казино, клубы, иные заведения, связанные с азартными играми;

- заниматься теле-, радиотрансляциями;

- вести работы, связанные с активным негативным влиянием на окружающую среду, экологию.

Системы налогообложения

Чтобы зарегистрироваться, ИП должен выбрать не только самый подходящий код в классификаторе, относящийся к ОСН, но и подобрать систему налогообложения. Государство лояльно относится к малому бизнесу, предоставляя разные преференции по уплате налогов и сборов, уменьшая величину платежей, упрощая ведение хозяйственной деятельности и предоставление отчетности. ИП может выбрать один из следующих видов налогообложения:

- Упрощенную систему налогообложения (далее – УСН), при которой можно выбирать между двумя видами начисления налогов. ИП может платить 6% от задекларированных доходов за отчетный период, или предпочесть выплачивать 12% от суммы, образовавшейся от уменьшения полученных доходов на произведенные расходы.

- Патентный вариант выплат. На указанный вид работ ИП покупает патент, который стоит 6% от расчетных доходов бизнесмена за будущий период. Считается самым простым вариантом уплаты налогов, но патенты выдаются на ограниченные виды занятий.

- Единый налог на вмененный доход (ЕНВД) заключается в выплате фиксированной суммы, варьирующейся в пределах 7,5-15% от налоговой базы, определяемой согласно Налоговому Кодексу из расчета доходности бизнеса.

- Сельхозналог. Представляет самый щадящий вид налогообложения ИП. Уплачивается 6% от разницы между полученными доходами и расходами. Применяется для ИП, занимающихся сельским хозяйством, выращиванием и реализацией сельскохозяйственной продукции.

Какой вид деятельности выбрать

Подбор ОВД, сверка с классификатором для предоставления сведению в Федеральную налоговую службу (далее – ФНС), непростое дело. Нужно найти требуемую сферу бизнеса и подобрать код. ИП должен действовать в такой последовательности:

- Открыть ОКВЭД, найти класс деятельности. Данный показатель составит первые две цифры будущего кода. Например, если ИП хочет заниматься строительством инженерных коммуникаций, то выбирается класс 42.

- Далее требуется выбрать подкласс для конкретного рода занятий. Строительству прочих инженерных коммуникаций соответствует цифра 2.

- Затем выбирается группа. Для возведения объектов, обеспечивающих население электроэнергией, телерадиовещанием, предназначен номер 2.

- При разделении группы на подгруппы, ИП должен конкретизировать будущий вид работ. Например, для прокладки кабелей связи выбирается номер 1.

- Сформировать код: 42.22.1. Если данный вариант занятий будет превалировать в будущей работе ИП, то указанная последовательность цифр заносится как ОВД в бланк, направляемый в ФНС. Нужно внимательно смотреть за оформлением документации, поскольку от верного занесения кодов будет зависеть вид налогообложения ИП. Самый первый код, указанный в заявке ИП, принимается сотрудниками ФНС за ОВД.

- Отправить заявление в ФНС, дождаться ответа службы о регистрации направлений бизнеса ИП, приступать к работе или получать разрешения и лицензии, в зависимости от выбранного вида бизнеса.

Видео

В обращении на регистрацию ИП или компании указываются их будущие направления бизнеса. Они обозначаются кодами из 4-х символов. Список таких шифров устанавливается в ОКВЭД. Этот сборник постоянно подвергается изменениям, в него вносятся дополнения. В классификаторе определены числовые значения для каждой сферы предпринимательства, которая действует в границах РФ. Классификатор для удобства пользователей разделен на группы и подгруппы, каждая из них специализируется на определенных экономических сферах.

Выбор вида деятельности

Заявитель, прежде чем подавать акты на регистрацию, должен определиться с видами предпринимательства по справочнику ОКВЭД. Каждому сектору функционирования ИП и организации здесь присвоен свой код. ОКВЭД требуется государству, чтобы установить сферу работы компании или индивидуального предпринимателя.

Количество направлений деятельности, которые можно определить в обращении, законом не ограничивается. Предприниматель вправе заявить каждый код по собственному желанию. Поэтому в заявлении обычно указываются разные шифры. Рекомендуется ограничиться 20-30 кодами. Объемный список создаст путаницу и помешает оценить сферу работы компании или ИП.

Среди прочих кодов надо выбрать один, который признается основным.

Значение основного кода

Информация по кодам ОКВЭД, основному и дополнительному, фиксируются в ЕГРЮЛ, ЕГРИП, выписке из реестра и информационном письме. Шифры требуются для статистической отчетности.

Коды ОКВЭД пригодятся предпринимателю при постановке на учет в ФОМС, открытии расчетного счета в некоторых кредитных учреждениях.

Согласно закону предприниматели могут получать прибыль от любой сферы незапрещенной деятельности. Если предприниматель выбирает «лишние» коды — это не страшно. Приоритетное направление деятельности – другое дело.

Основной вид деятельности – это то направление работы, которое приносит компании или ИП преобладающий размер выручки. Шифр превалирующего вида бизнеса должен как можно точнее описывать будущую сферу экономической активности заявителя.

Выбор главного направления деятельности влечет определенные последствия. Например, это повлияет на тариф, определяющий величину взносов по страхованию от несчастных случаев и профессиональных заболеваний. Согласованные тарифы используются в зависимости от главного вида деятельности. Если выбор ИП или ООО пал на рисковую деятельность (травматичную или вызывающую развитие профзаболеваний), то величина страховых платежей станет выше.

Коды ОКВЭД связаны и с налогообложением. Специальные режимы, например, УСН, ПСН, ЕНВД имеют ограничения по видам функционирования. Так, может произойти конфликт интересов. Организация или ИП желают выбрать какую-либо из льготных систем налогообложения, но она не распространяется на деятельность, код которой указан в выписке из ЕГРЮЛ или ЕГРИП. При такой ситуации придется выбирать — либо желаемая налоговая система, либо ОКВЭД.

Так, если предприниматель желает заниматься страховой деятельностью, производством подакцизных товаров или добычей полезных ископаемых, то он не сможет работать на УСН.

ЕНВД и ПСН – системы, которые вправе выбрать далеко не каждый ИП и компании, а лишь те, которые ведут работу в определённых секторах рынка. Ограничения отсутствуют только для ОСНО.

Выбранный ОКВЭД влияет не только на систему налогообложения, размер налога, количество передаваемой в государственные органы отчетности. Он играет роль, если у ИП трудятся работники. Ставка взносов в Фонд соцстраха «на травматизм» вычисляется исходя из тарифов на основной вид функционирования.

Главный код ОКВЭД и ЕНВД

Шифр играет роль при налогообложении по единому налогу на вмененный доход. Так, предприниматель освобождается от обязанности сдавать «нулевую» отчетность по ЕНВД, если реально не осуществляет вид деятельности, подпадающий под эту систему.

Обязанность отчитываться возникает тогда, когда ИП или организация начинают работать в данном секторе. Обязательно в налоговую инспекцию передается заявление о постановке на учет в качестве плательщика ЕНВД.

Подтверждение главной сферы бизнеса в ФСС

Работники, оформленные для реализации своих должностных обязанностей на основании трудового соглашения, подлежат обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний. Эта норма закреплена в ФЗ №125. Взнос перечисляется каждый месяц. Расчет ведется исходя из тарифов, которые определяются по классу профессионального риска.

Для каждой компании размер утверждается ежегодно на основании сведений, представленных фирмой. Процесс передачи информации определен в Порядке подтверждения главного вида экономической деятельности, утвержденного приказом №55.

Для целей ФСС главной признается та разновидность функционирования, от которой за прошлый отчетный период приобретен наивысший доход. Если не отчитаться в установленный период о реально преобладающем направлении бизнеса и дохода, то расчет производится исходя из высоких тарифов для видов деятельности, которые определены для компании, даже если бизнес по этому направлению не ведется. Таким образом, «лишние» коды могут сыграть свою роль и оказаться ненужными.

Для целей расчета страхового взноса учреждены специфические критерии утверждения главного вида функционирования:

- для коммерческих компаний – подавляющая доля в суммарном объеме произведенных или реализованных товаров;

- для некоммерческих фирм — превалирующее число сотрудников, трудящихся в конкретной отрасли деятельности.

Работа в превалирующем направлении деятельности подтверждается каждый год – до 15 апреля. Компании, которые привлекают работников, передают в ФСС акты, доподлинно свидетельствующие о преобладании одного из направлений бизнеса. Организации должны ежегодно представлять соответствующие сведения. У предпринимателей данная обязанность возникает, когда ключевой вид деятельности преобразован.

Величина тарифа утверждается Фондом соцстраха. Он может составлять — 0,2 до 8,5% в зависимости от класса профессионального риска.

Подтверждение превалирующего вида выделяется особенностями, если страхователь ведет бизнес сразу в нескольких отраслях экономики.

В этом случае возможно два варианта :

- Доля одного направления деятельности превалирует над прочими: во внимание при расчетах принимается класс профессионального риска, соответствующий этому направлению.

- Виды деятельности равнозначны в суммарной массе: для целей расчета страхового взноса принимается та из областей функционирования, которая характеризуется самым высоким классом профессионального риска.

Не подтверждать преобладающую сферу бизнеса вовсе неразумное решение, так как предпринимателю придется нести излишние затраты на страховые взносы по наибольшему тарифу.

Для подтверждения главного вида предпринимательства ООО обязаны представить следующую документацию в ФСС :

- заявление по форме определенной законодателем;

- справку-подтверждение;

- пояснительную записку к бухгалтерскому балансу (исключение: для малых предприятий не требуется).

Расчет прибыли осуществляется по утвержденной законодателем формуле: выручка после продажи по конкретному направлению делится на суммарную прибыль со всех секторов рынка. Полученный итог умножаем на 100%.

Деятельность с превалирующим удельным весом является для фирмы главной в данном отчетном периоде.

Пример расчета:

Компания «Мир проката» специализируется на 2 видах деятельности — прокат фильмов и копирование видеозаписей. Суммарная прибыль за предшествующий период составила – 1,5 млн рублей. Из них по первому виду – 500 тыс. рублей, а по второму – 1 млн. рублей.

Удельный вес рассчитываем по выше приведенной формуле:

— для проката – 500000/1500000*100% = 33%

— для копирования – 1000000/1500000*100% = 67%

Полученные данные свидетельствуют о том, что второе направление работы компании приносит ей более значительную выручку, а следовательно, класс профессионального риска рассчитывается по тарифу, утвержденному для соответствующего ей кода ОКВЭД.

Напоминаем о том, что платежи на травматизм вносят и предприниматели, которые выбрали УСН. Указанная категория плательщиков также должна подтверждать превалирующий вид деятельности.

Законодатель предусмотрел исключения для некоторых предпринимателей.

- ИП (передают письменное обращение и требуемую документацию в ФСС, если изменяют основной вид деятельности);

- Вновь образованные фирмы, которые функционируют меньше года.

Об установленном тарифе компании и ИП извещаются не позднее 14 дней с момента передачи документации. Форма уведомления утверждена законодателем. До этого момента платежи начисляются по тарифам, которые действовали в предшествующий период.

Неоднозначная ситуация возникает в том случае, когда ООО или ИП преобразовали преобладающую сферу бизнеса на протяжении года. Законодатель установил, что в такой ситуации тариф не станет пересматриваться. Преобразования последуют только в следующем году.

Некоторые предприниматели стараются избежать лишних расходов за счет того, что подтверждают в ФСС вид деятельности с низким уровнем страховых выплат. Данная хитрость легко выявляется, так как бизнесмены обязаны передать помимо прочей документации бухгалтерский баланс.

Изменение основного кода ОКВЭД

Преобразование кодов может понадобиться в результате функционирования предприятия. Например, компания хочет изменить специализацию и расширить производство в другом секторе рынка.

Процедура изменения кодов отличается для ИП и ООО. В последнем случае требуется дополнительно вносить изменения в учредительную документацию компании, когда в ней прописаны конкретные сектора функционирования для организации. К тому же от имени фирмы вправе действовать исключительно руководитель. Обращение и акты должны быть заверены у нотариуса.

Для изменения основного кода бизнесмен передает в налоговую инспекцию заявление:

- титульный лист (п. 1.1, 1.2, 1.3) — в пункте 2 проставляется цифра 1;

- лист Н (стр.1) – п.1.1 – обновленный ОКВЭД;

- лист Н (стр.2) – п.2.1 – главный шифр, который подлежит ликвидации;

- лист Р – данные по заявителю.

Прочие шифры вписывать в заявление не нужно. Числа вносятся слева направо с первой ячейки. Код состоит из 4-х знаков. Данное требование указывает законодатель.